2017-09-27 10:24:50

??变化一:政策从紧

??“四限”继续扩容叠加信贷收紧,各地落实“租售并举”

??2017年三季度,“四限“范围、力度继续扩容,九江、赣州、兰州、西安等城市重启或升级限购、限贷,重庆、南昌、南宁、石家庄、长沙、贵阳等集中开始“限售”,“限价”作为房价管控的重要抓手,热点城市预售许可丝毫不放松。与此同时,房地产信贷“去杠杆”持续推进,在严格执行“限贷”政策基础上,各地又开始严查“消费贷”、“经营贷”、“房抵贷”等资金违规流入房地产市场,央行也明确支持北京、深圳、南京等地首套房贷利率不同比例上浮,房贷资金全面紧缩。发展住房租赁市场的具体举措在三季度集中落地,首批暂定12个试点城市,着力构建“租售并举”的住房制度。

??1、部分城市重启或升级限购、限贷,季末重庆等5市同步“限售”

??“四限”政策持续发力,热点城市在保持现有调控政策不变的同时,部分城市进一步升级调控。具体而言,以九江为代表的个别城市重启限购,赣州、兰州、西安等市更是加码限购、限贷;“限价”政策依旧严厉,多个三四线城市也纷纷跟进。上海、杭州等市更是将限价政策落实到具体细节层面,商品住房及地下车位等附属设施实现“一价清”制度,并将其作为申报预售价格的要件之一,以防通过提高装修标准、车位售价等方式逃避市场监管;“限售”城市持续扩容,福清、沈阳等市8月跟进落地“限售”,9月22日晚间,重庆、南昌、南宁、石家庄、长沙、贵阳等集中开始“限售”,石家庄限售周期长达8年,为目前最严厉。大有去年“9?30”22城集中紧缩调控之势。东莞进一步升级限售令,将企事业单位、社会组织所购住房以及拍卖住房纳入限售范围。

??2、严查消费资金购房、默许首套房贷利率上浮,但房贷占比仍处高位

??今年以来,金融去杠杆全面升级,严密防范系统性金融风险,严厉监管银行同业套利、影子银行、资产管理等金融乱象。M2增速逐级回落,货币派生效应明显减弱,房贷资金显著波及。截止8月末,M2同比增速降至8.9%,较2016年初14%高点减少5.1个百分点。就房地产市场而言,除了严格执行“限贷”政策外,三季度最明显的变化莫过于两个方面:其一,严查消费资金违规流入房地产市场,北京、南京、广州等市相继发文要求银行业金融机构开展自查工作,重点检查“消费贷”、“经营贷”、“房抵贷”等资金流向。广州更是出重拳,暂停发放金额超100万元或期限超10年的消费贷,以防信贷资金违规流入房地产市场;其二,默许上浮首套房贷利率,热点一、二线城市首套房贷利率普遍上浮5%-10%。以北京为例,首套房贷最低利率为基准利率上浮5%,多家股份制银行更是上浮10%。

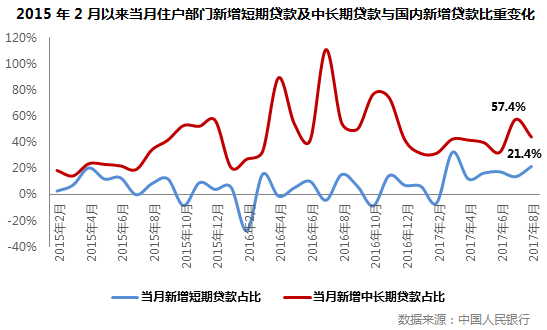

??但是,从央行公布的金融数据来看,居民高杠杆购房的格局并未扭转,住户部门中长期贷款(含消费和经营贷款)占新增贷款比重持续高位运行。7月份新增住户中长期贷款占比一度升至57.4%,创年内新高,8月份占比略有回落,依旧维持在44%高位。另一个非常重要的变化则是,住户部门短期贷款(含消费和经营贷款)占比陡然上升并持续高位,8月份占比达21.4%,而以往基本维持在10%以内。以此来看,房贷去杠杆不仅没有大幅压缩中长期贷款比重,反倒也带动了短期贷款比重的上升,而同期的社会消费增速又没有显著增长,只能说明房地产市场仍是当前银行信贷资金投放重要出口。

??3、加快发展租赁住房市场,构建“租售并举”的长效住房制度

??三季度,住房租赁市场成为高度热议话题,九部委率先发文要求在人口净流入的大中城市,加快发展住房租赁市场,并且选取广州、深圳、南京等12个城市作为首批开展住房租赁试点城市。随后,杭州、南京等市纷纷跟进发展租赁市场,集中体现在以下几点:

??其一,增加租赁住房供应,并在土地供应端积极保障。以上海为例,“十三五”期间新增供应各类住房170万套,其中租赁住房多达70万套。随后,上海密集挂牌并出让多宗纯租赁用地,另有多宗商办用地改性为租赁住房用地。更为重要的是,纯租赁用地地块位置非常优越,可谓都是“压箱底的宝贝”,上海市支持加快发展住房租赁市场的决心可见一斑。除此之外,土地制度“破冰”,管理层确定第一批在北京、上海、沈阳等13个城市开展利用集体建设用地建设租赁住房试点,缓解热点一、二线城市供地压力。

??其二,租售同权,租房者可同等享受基本公共服务。广州、北京等市相继出台文件,要求保障租房者的权利,试点推广租售同权,承租人可以同等享受教育、医疗等基本公共服务,大力支持租赁市场发展。

??其三,鼓励租赁住房消费,给予税收优惠和金融支持。广州、合肥、沈阳等多市均明确,租房者可以提取住房公积金用于支付房租,北京、南京更是将公积金提取标准予以量化。?

??4、四季度更多二三线城市跟进、升级“四限”,信贷继续收紧防风险

??鉴于前三季度热点一、二线城市房地产市场明显降温,房价涨幅趋于平缓,紧缩调控初显成效。9月底,包括长沙、武汉、重庆在内的9个二三线城市相继加码调控,涉及限售、限购、限价等多个方面。我们认为四季度政策层面将维持稳中偏紧的主基调,一方面,已经出台紧缩调控政策的城市仍将维持较长的时间周期以巩固现有调控成果;另一方面,诸如盐城、徐州这类房价上涨过快的二三线城市将跟进落地乃至升级“四限”政策,以便落实“房子是用来住的,不是用来炒的”调控目标。

??房地产信贷资金持续收紧乃是市场变盘的最大变数。受惠于房价上涨所带来的赚钱效应,以及其他投资标的匮乏,房地产市场仍是银行信贷资金重要出口。不过,随着全方位无死角监管措施的落实,信贷资金池的水位拾级而下,必然将对房地产市场产生较大负面影响,后续置业需求将难以为继,市场变盘风险不可不察。

??住房租赁市场将是未来重点发展方向,尤其是那些人口持续净流入的大中城市,将加快发展住房租赁市场,以便构建租售并举的住房制度。而在土地供应端,热点城市将对租赁住房用地予以重点支持,一方面,热点城市将推广实行“限地价、竞自持”新规,增加租赁住房所占比重,纯租赁用地成交规模也将持续增多;另一方面,商办、工业、仓储用地改性为租赁住房,尤其是集体建设用地改建租赁住房将是缓解热点城市供地压力的重要途径。

??变化二:行业调整

??三季度各指标增速放缓,预计全年销售规模仍将新高

??由于前期利好逐渐消化、需求过度透支,三季度以来市场呈现新开工冷,房地产开发投资回落、商品房销售量骤降的局面,即便年底企业会冲击业绩,但受制于投资动力不足,后续供应跟不上,预计四季度行业整体不会有太大波动,房地产开发投资、土地购置面积、新开工还是低位企稳,各指标大幅上涨的可能性不大。

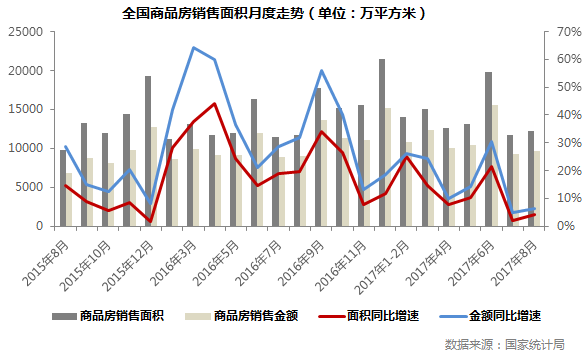

??1、商品房销售增速放缓,但全年销售面积、金额同比将略有上涨

??1-8月份,商品房销售面积98539万平方米,同比增长12.7%,增速比1-7月份回落1.3个百分点,商品房销售额78096亿元,增长17.2%,增速回落1.7个百分点。虽然单从8月看,商品房销售面积、金额环比都增长4%,同比也分别上涨4%和6.4%,但是短期的销售回升难以扭转自二季度以来的规模走低、增速放缓的趋势。究其原因,一方面,热点城市政策依旧严苛,诸多城市后继新增供应严重不足,制约销售规模的增长;另一方面,越来越多的三四线城市量价齐升,去库存政策转为紧缩调控,而且普遍需求透支严重、后续需求支撑乏力,销售也逐渐回归常态化。

??我们认为,四季度商品房销售热度短期仍能惯性保持,全年销售规模有望继续增长。主要在于:今年以来商品房销售走势呈现前高后低,而政策调控密集期已过,市场已逐步适应新政策并重回自身运行轨道,商品房销售再次大幅回落的可能性不大,尤其是在资金回款压力下,新增供应预计将较前三季度显著增加,四季度也将迎来一波成交小高潮,因此整体来看同比增速将保持低位稳定,全年销售规模较去年相比仍有望继续增长。

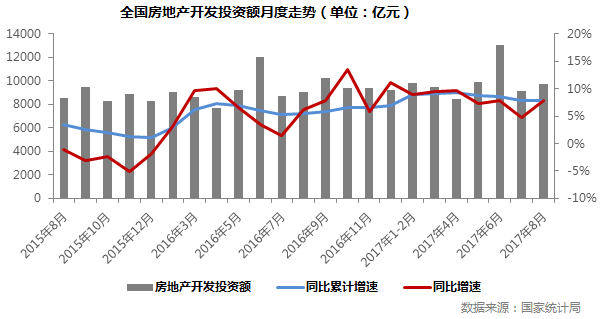

??2、开发投资增速连续下滑、新开工面积减少,四季度趋势维持

??1-8月份,全国房地产开发投资69494亿元,同比名义增长7.9%,增速与1-7月份持平,这是自3月份以来累计同比增速连续下滑之后,首次止跌。主要是土地市场火爆推动房地产开发投资额攀升,加之楼市热度不减尤其是多数三四线城市楼市量价齐升,促使企业补库存,地块陆续进入开发建设阶段。

??从新开工面积情况来看,1-8月份,房屋新开工面积114996万平方米,增长7.6%,增速较1-7月继续回落0.4个百分点,同开发投资累计同比增速一样,是自3月份高点之后增速连续5个月回落,且单月同比增速在8月份也无止跌迹象,整个三季度新开工面积绝对量也持续减少,总体低于全年月均水平。

??我们认为,四季度房地产开发投资增速仍将进一步放缓、新开工面积低位徘徊甚至继续减少。考虑到楼市调控仍是短期市场主基调,城市市场、项目销售开始显著分化,基于融资和回款压力,土地投资心态趋于谨慎,我们预计未来新开工量将继续低位维稳,从而使得开发投资增速趋缓,下半年增速预测可能维持在6%-7%左右。

??3、土地购置“量价齐升”,供地结构变化带来整体地价增速放缓

??1-8月份,房地产开发企业土地购置面积14229万平方米,同比增长10.1%,增速比1-7月份回落1个百分点,土地成交价款6609亿元,增长42.7%,增速提高1.7个百分点。整体来看土地购置继续“量价齐升”,自6月以来连续三月上涨,总体增速仍维持高位运行但略有放缓,主要是当前主要城市项目开盘销售火爆程度不减,加上房企拿地补仓需求强烈,土地市场竞争依旧激烈。

??为了抑制房价过快上涨,土地供应量将显著增加,未来多数城市土地供应肯定有所增加,因此土地购置面积增速继续保持正增长。但受到土拍市场调控力度从严,供地结构倾向租赁用地,土地价格增速将不会过快,预计以低溢价成交将是常态。

??变化三:土地增加

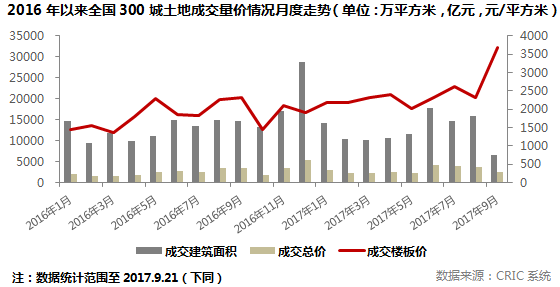

??成交规模、价格显著上升,四季度价格有望回归理性

??从6月份到三季度,300城土地成交规模显著回升,但规模的上升并未带来土地价格的回落,地价持续走高。一线城市持续放量,受政策限制和租赁土地集中出让影响,成交均价及溢价率均有所回落;二线和三四线市场均呈现土地出让“郊区化”现象,如郑州中牟县、常州金坛等地持续大量土地出让。

??1、三季度成交规模回升显著,一线土地溢价率受制回落

??自6月土地成交面积回升以来,连续三月相对高位。第三季度土地成交延续6月的高位运行,截止数据统计日期,300城市经营性土地成交建面达到37261万平方米,环比第二季度仅下降7%,且九月末持续有大量土地出让;前三季度共成交建筑面积111863万平方米,同比微跌3%。供求方面来看,前三季度土地市场主要表现为供过于求,5月份开始供应开始放量,带动土地成交量的上涨,第三季度中土地供应也维持在高位,8月份达到年内供应最高峰,供应建筑面积21537万平方米,预计四季度土地成交将会持续高位。

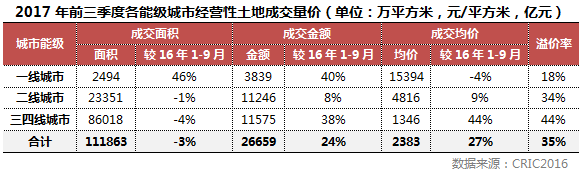

??分城市能级来看,一线城市第三季度土地放量显著,主要为响应“住有所居”推出大量保障性住房用地和租赁住房用地,土地成交建面较2016年同期大幅上涨46%,是各能级中唯一成交建筑面积同比上涨的;二线城市和三四线城市同比分别微降1%和4%,成交占比方面,三四线城市占比达到77%,为市场成交主力。

??量涨价未跌,热点城市核心地块价格居高不下。第三季度土地成交规模整体上涨,土地价格波动上升。前三季度土地成交总体均价达到2383元/平方米,同比2016年同期上涨27%,其中一、二线热点城市市中心板块地块成为稀缺资源,土地成交价格居高不下。

??分城市能级来看,由于保障性住房和租赁住房用地大量出让,一线城市土地价格同比微降4%,成交均价15394元/平方米,其余能级土地价格均持续走高;三四线城市同比涨幅最大,达到44%,前三季度成交均价为1346元/平方米;二线城市价格相对平稳,微涨4%。

??溢价率总体维持稳定,一线城市溢价率回落。前三季度土地成交溢价率35%,对比上半年溢价率下降3个百分点。一、二线热点城市由于土拍限价城市范围仍在扩张,且一线城市增大了保障性住房用地的供应,溢价率再度走低,前三季度平均溢价率18%;三四线城市由于土地起拍价低,拿地成本低廉,加之大牌房企踊跃布局,高溢价拿地频发,上半年平均溢价率达到44%。

??2、中西部经济强市成交规模持续领先,热点二线城市溢价率居高不下

??从重点监测城市的土地成交情况来看,成交量TOP20的城市中,中西部省会城市仍然名列前茅,排名第一的郑州前三季度成交建筑面积3486万平方米,相比第二名重庆高出近1500万平方米,重庆成交建筑面积2032万平方米;此外西安、武汉成交建筑面积均已超过1500万平方米。一线城市仍然只有北上广三市上榜,分别位列13到15位,上海由于第三季度加大动迁房和租赁房用地的供应,成交面积达到835万平方米,北京、广州分别成交791万平方米和688万平方米,深圳成交168万平方米成交,主要为定向出让的商办类用地;三四线城市方面,仅有佛山一市上榜,且排行第10,成交建筑面积高达940万平方米,但成交楼板价较上半年小幅下降5%。

??一方面热点一、二线城市土拍制度从“限价”到“限售”的调控力度不断加强,且限价的城市范围仍在不断扩大,9月份长沙也正式加入“限地价、竞房价”的队伍中,另一方面“租赁用房”土地成为土地市场一种新的土地类型,土拍溢价率整体有所下滑;合肥、成都、长沙等二线城市土拍溢价率持续较高水平,佛山作为受广州辐射的典型城市,前三季度溢价率相比上半年也有所回落,但仍维持在87%的高位。

??3、四季度地价有望回归理性,租赁用地成为土拍新潮流

??一线城市在第三季度土地供应显著增加,热点二线城市也密集出让土地,苏州在结束九月份土拍后,再度迅速挂牌7宗市区地块,杭州在第三季度总共成交71宗经营性用地,总建筑面积达到570万平方米,其中不乏市区核心板块用地。

??第三季度更多城市加入“限房价、竞地价”行列,调控范围扩大且力度并未减弱,9月末房地产市场再度迎来一轮新政潮,重庆、南昌、长沙等更多城市进入“四限”队列,交易未满2两年的新房将无法再度交易,成为对投资性购房的又一打击。新政的出台也将对这些城市的土地市场产生一定影响,土地成交价格有望回归理性。

??租赁用地成为土地市场新潮,进入下半年后,在多城市同步提出加强租赁用房供应及权益保障,北京、上海等13个城市成为租赁用房试点城市。上海7月份成交首宗租赁用房用地以来,共通过修改土地规划条件推出了15宗租赁用地,广州首提租售同权,成都也提出规定租赁用房单套面积不得小于60平方米……诸多政策并行,大力保障了外地工作者及本地低收入人群的居住条件,未来预计将有更多的租赁用地进入市场,占比持续走高,如何运营自持地块和租赁地块,增加盈利也成为未来房企重点探索的方向。

??《2017年三季度房地产市场总结展望》专题目录

??一、政策从紧:“四限”继续扩容叠加信贷收紧,各地落实“租售并举”

??1、部分城市重启或升级限购、限贷,季末重庆等5市同步“限售”

??2、严查消费资金购房、默许首套房贷利率上浮,但房贷占比仍处高位

??3、加快发展租赁住房市场,构建“租售并举”的长效住房制度

??4、四季度更多二三线城市跟进、升级“四限”,信贷继续收紧防风险

??二、行业调整:三季度各指标增速放缓,预计全年销售规模仍将新高

??1、商品房销售增速放缓,但全年销售面积、金额同比将略有上涨

??2、开发投资增速连续下滑、新开工面积减少,四季度趋势维持

??3、土地购置“量价齐升”,供地结构变化带来整体地价增速放缓

??三、供应下滑:限价致一二线供应低迷,三四线供应持续走高

??1、一线城市同比锐减33%,预计四季度仍持续低位

??2、二线城市同比跌多涨少、分化明显,四季度供应将迎来高点

??3、三四线城市供应量同环比皆上升,料四季度仍持续高位

??四、成交走低:政策趋紧、供应不济、需求显疲态,成交仍低位徘徊

??1、各线同、环比双双锐减,一线和三四线环比跌幅皆超30%

??2、一、二线小幅回升而三四线整体下滑,四季度依旧低位徘徊

??五、房价回落:热点城市房价稳中有降,三四线变盘风险积聚

??1、热点一、二线城市房价稳中有降,环比下降、同比涨幅全线收窄

??2、四成城市房价较二季度末小幅下滑,近半三四线房价同比涨20%以上

??3、一、二线房价环比稳中有降,三四线房价显著下调风险累积

??六、库存上升:半数城市库存、消化周期较6月末显著上升

??1、9成城市库存较去年同期下降,但半数库存、消化周期较二季末上升

??2、城市分化愈加显著,四季度库存继续减少的幅度将收窄

??七、土地增加:成交规模、价格显著上升,四季度价格有望回归理性

??1、三季度成交规模回升显著,一线土地溢价率受制回落

??2、中西部经济强市成交规模持续领先,热点二线城市溢价率居高不下

??3、四季度地价有望回归理性,租赁用地成为土拍新潮流

??八、企业业绩:前三季度龙头房企持续增长,部分房企上调销售目标

??九、企业拿地:长三角和热点二线受青睐,合作、收购比重继续加大