2018-07-02 11:20:40

??榜·单·解·读

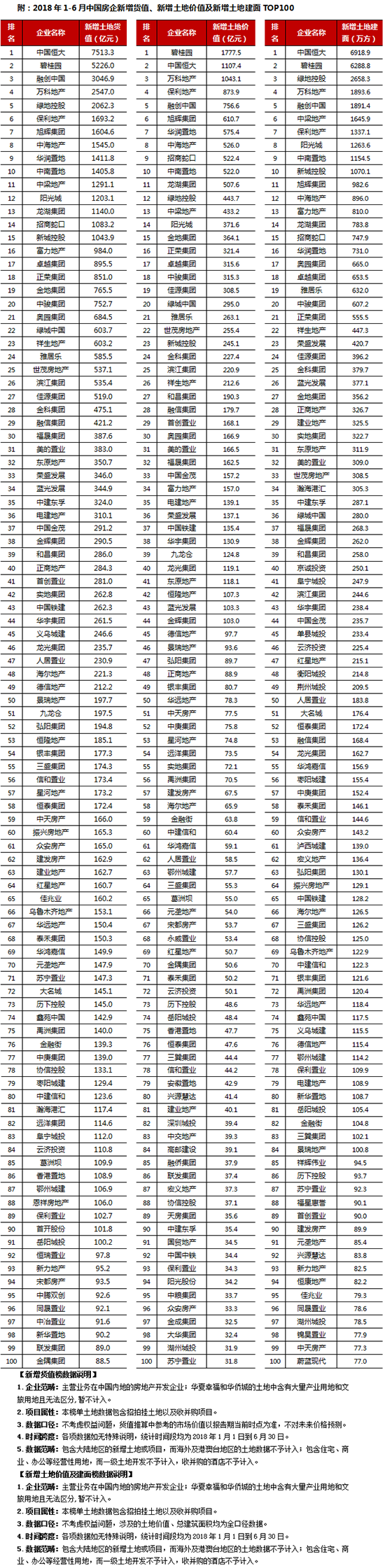

??上半年,金融收紧趋势未变,城市调控不断加码,融资难、资金紧是所有房企面临的最大问题,并充分反映在投资拿地上。第一,土地资源向资金充足的规模房企倾斜;第二,整体拿地节奏略有放缓,保证现金流是多数房企共识。但仍有部分企业拿地积极,主要集中在冲刺千亿及1500亿房企当中。此外,从投资区域上看,中西部二三线最受关注。随着房企融资多渠道收紧,去杠杆持续进行,预计下半年土地投资仍然会保持羸弱趋势,主战场仍聚焦在三四线。

??百强中50%的土地被TOP10拿走

??对比上半年各梯队房企的销售、新增货值在百强中的占比来看,土地资源正逐步向规模房企倾斜,未来TOP100房企的规模还将继续分化,中小企业差距将越拉越大。TOP10房企销售在百强中占比达到43%,而对应企业的新增货值占比却达到了53%,未来规模上升空间巨大,强者恒强持续发酵。其他梯队而言,TOP30以后房企动力稍弱,销售金额集中度显著高于新增货值。

备注:销售金额百强内集中度=各梯队房企销售金额/TOP100销售金额之和;

新增货值百强内集中度=销售百强各梯队房企新增货值/对应销售百强房企新增货值之和。

??新增货值榜单中,旭辉、中南表现格外抢眼,分列排在第7和第10位。对比第17和19的销售金额排名,跻身前十的两家企业在冲刺规模上已经领先一步。此外,还有一些销售百强企业如合景泰富、越秀、路径等并未上榜,新增拿地的放缓很可能影响其全年业绩排名。可以看到,百强房企分化正在加速,规模之争愈演愈烈。龙头房企规模效应显著,中型房企依靠土储冲刺更高排名竞争激烈,而小型房企差距则被越拉越大。

??拿地销售比下降到0.45上半年拿地力度同比减弱

??融资多渠道收紧、去杠杆持续进行,已然成为部分房企冲刺规模、扩大土储的“拦路虎”,控制土地投资强度、保证现金流成为多数房企的共识。

??拿地销售比来看,上半年土地投资力度整体弱与去年。1-6月销售百强房企平均拿地销售比为0.45,相比2017年0.53仍有一定差距。分梯队来看,TOP30的房企拿地销售比均较2017年有大幅下滑。仅销售排名在50以后的房企,拿地依然相对积极,拿地销售比达到0.6,高于2017年的0.48。可以看到,在资源逐步被规模房企垄断下,小企业也在做最后的冲刺,希望通过扩大土储来冲刺行业规模的“生死线”。

??拿地完成度而言,不管是新增土地价值TOP100,还是新增土地建面TOP100,截止6月末的新增土地规模均不足去年全年的45%,一方面是土地供应节奏所致,另一方面也能显示出当前房企在融资收紧的情况下,投资相对谨慎。此外,从拿地节奏看,房企一季度、二季度新增土地建面占比分别为49%和51%,相差无几。

??总体而言,行业政策、金融政策双双收紧情况下,无论从拿地销售比还是拿地完成度来看,房企对于土地投资仍然保持相对谨慎的态势,强调现金流将成为下半年的主旋律。

??卓越、中骏本轮黑马

??整体拿地节奏在放缓,但各梯队仍在分化。第一梯队中今年销售超过千亿的企业如万科、绿地拿地销售比仅为0.3,土储充裕之下新增拿地相对保守。对于追求规模、巩固地位的第二梯队来说,分化最为显著。新城、金茂、绿城等企业上半年拿地稍显谨慎,拿地销售比较低。而旭辉、中南、华润、中梁等企业拿地热情依然高涨。

??上半年土储相对充裕的企业中,卓越、中骏无疑是本轮最大的黑马。货值充足仍然积极拿地,上半年拿地销售比分别达到1.5和1.3,领先百强房企。快速充实土储,也为未来业绩持续爆发、冲击更高规模打下夯实基础。当然,在依靠土储冲击规模的飞跃期内,也对两家企业的操盘能力和运营机制提出了更高要求,完善和优化机制、体制,协同发展,通过踩准节奏、控制风险等一系列战略思维,一到两年内业绩突破千亿问题不大。另外,如旭辉、龙湖、金地、阳光城等老牌企业上半年拿地意愿较足,积极扩充土储来巩固自身行业地位和冲击更高规模目标。

备注:土地去化周期=房企2017年末土储货值/上半年销售金额;筛选房企为土地去化周期高于3.5年。

??就土储相对薄弱企业而言,上半年仍在加速拿地。典型如中梁、滨江等,土储消化周期均不足2.5年。两家企业对土储的渴求也充分反映在上半年拿地上,前六月拿地销售比在0.7和0.5,高于行业平均。对比去年全年,中梁、滨江上半年新增货值已完成去年的155%和81%。

备注:土地去化周期=房企2017年末土储货值/上半年销售金额;筛选房企为土地去化周期小于2.5年。

??重庆、郑州等中西部二线成投资热门

??上半年房企拿地的聚焦点主要在三四线城市,抢收棚改红利让核心城市周边三四线更受房企青睐。数据显示,TOP100上半年在三四线新增拿地建面占比达到60%,比二线城市高出23个百分点,且主要分布在长三角和中西部,两者上半年建面占三四线总建面近7成。

??佛山、徐州、南通是上半年房企在三四线拿地最多的城市,总体而言,核心城市周边经济基础好、需求充足的三四线是房企争夺的主要战场。房企一方面是紧抓三四线棚改的最后一波红利,扩大土储冲刺业绩;另一方面随着政策逐步收紧,三四线不确定性加大,房企也在收缩三四线选择范围,加大对优质三四线布局。

??区域来看,中西部城市市场火热也带动上半年土地市场热度上升,新增土储建面占比达到40%,领先于其他三个区域。值得关注的是,中西部二线高能级城市成为房企布局的要塞,新增建面占二线总建面近6成。重庆、郑州排在前两位。我们认为政策相对宽松、本轮周期房价启动慢、需求充足等原因是房企看好的中西部主要因素。

??新增货值集中度将进一步提升

??拿地方式仍趋向多元化

??2017年房企拿地高峰过后,伴随金融紧缩,2018年上半年房企整体土地投资强度有所减弱,但规模之争仍在上演。房企在销售上竞争激烈,在土储抢夺上也逐步进入白热化。预计下半年拿地总量和新增货值集中度将进一步提升,现金流将成为左右房企投资的主导因素。

??投资区域上看,三四线城市棚改货币化安置收紧难改短期整体市场高热走势。短期房企拿地热点仍聚焦三四线。随着中西部政策收紧,市场风险加大,房企投资也会逐步趋于理性。我们认为,随着近一年市场的降温,东部二线城市土地市场也从高位回落,由于整体经济发展基础好、人口需求充足,房企可以适当考虑加大对东部优质二线城市的投资力度。

??另外,尽管上半年收并购拿地有所降温,但考虑到土地成本不断上升、三四线市场风险加大的等因素,未来收并购仍将是部分房企拿地的主要方式。为了应对当前金融紧缺的情况,联合拿地、合作开发仍是市场的主流选择。