尹鹏2015-10-09 11:33:51来源:克而瑞

??国企改革方案推动了房企内部整合加速,“重组”和“分拆”是今年房地产行业的关键词。

??继招商系整合方案公布之后,9月末,厦门最大国企建发集团的上市平台建发股份宣布分拆。根据《厦门建发股份有限公司分立上市报告书(草案)》,建发将分拆地产业务于A股主板独立上市,新的上市公司名为“建发发展”。

??很显然,分拆能为建发的地产业务带来新的发展契机。而根据报告中的数据,我们能够更深入地了解这家低调的老牌闽企地产业务运营现状,以及分拆背后的原因。

??地产业务盈利能力强,独立上市更能体现价值

??在建发股份的业务构成中,供应链及房地产为两大主要方向,其中供应链为建发股份主营业务中的重点。2012年以来,建发股份的供应链业务营收占总营收比例均超84%,在厦门供应链企业中占据龙头地位。

??对于建发股份来说,分拆无疑能进一步推动供应链业务做大做强。再考虑到福建政治地位的不断提升和一带一路政策红利的影响,建发股份的供应链业务更像是备受关注的“宠儿“。

??但是不可否认的是,建发的地产业务盈利能力远超供应链业务(建发股份供应链业务毛利率常年在4%左右,地产业务毛利率超过30%)。此外,建发的地产项目在厦门有着不错的口碑。因此,分拆或许能为建发的地产业务带来更大的发展空间。

??一、统一品牌输出。建发股份的地产业务主要分两个平台,分别是建发地产和联发集团,均为独立运作的平台,业 务上难免会产生重叠,有同业竞争之嫌。分拆后的建发发展将成为集团的地产业务唯一的运作平台,品牌统一,资源集中,有利于地产业务的长远发展。根据克而瑞 研究中心发布2015年前三季度房企销售排行榜,建发的销售金额在房企中位列第37位,证明了建发的地产业务能力不弱,分拆后值得期待。

??二、增加企业估值。地产业务作为建发股份的一部分并不能完全体现价值。且建发的地产业务的盈利能力较好,分 拆独立上市后,有望提升估值。在A股知名的分拆案例中,东北高速分立为龙江交通和吉林高速两公司后,受到市场热捧。但是需要注意的是,建发股份的停牌时间 特殊,从停牌至9月30日,上证指数跌幅超过28%,而且2015年上半年建发股份受地产业务拖累净利润大幅下滑,都给企业短期的估值带来很多不确定因 素。

??三、独立资本平台有利多元化尝试。分拆之后,建发发展将有更为独立的决策权利,而且有自己的资本运作平台,除了继续发展地产业务之外,企业还能进行更多的有益尝试,例如房地产上下游业务的拓展、互联网社区的尝试等等。

??土地成本优势削弱,分拆或能破解发展瓶颈

??作为闽系房企,建发的扩张路径和被业内视作“典型“的闽企如阳光城、泰禾等并不相同。国企身份使得建发的运营更稳健,但业绩增速相对缓慢。在大本营,市场对其地位和综合实力认同感较高,产品也有一定口碑;在其他城市如上海,建发则表现地较为低调。

??即将拆分上市的建发发展将继承建发股份的地产业务,吸纳了建发房地产、联发集团、成都建发置业、南宁联泰房地产、天津金晨房地产5家公司。

??从土地储备和财务指标中,我们或许能窥见建发的成长逻辑和驱动分拆的内因。

??土储分布合理,低成本土地获取难度增加

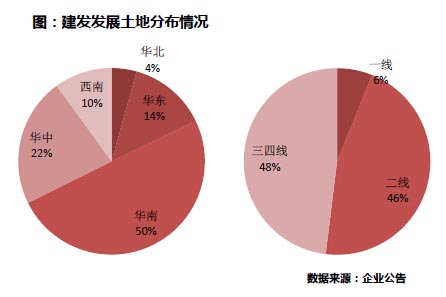

??根据草案中的项目清单,截至2015年6月30日,建发发展共有土地储备780.6万平方米,其中华南占大半,达50%,华中、华东和西南分别占22%、14%和10%,华北占4%,除大本营外分布均匀;若按城市能级划分,二线和三四线城市土地储备量基本持平,分别为46%级48%,一线城市占比为6%,存货风险可控。

??建发的城市布局特点鲜明:核心为大本营厦门;一线城市中仅进入上海并已有一定项目积累;重点布局东南沿海省市如福州、莆田、南宁,中西部二线城市如成都、武汉,和天津。

??国企背景曾经一度让建发在土地获取成本上占了很大的“便宜”。根据《厦门建发股份有限公司欧洲杯开户app:分立上市涉及房地产业务的专项自查报告》,建发在上海、南宁等地都有与军队协议出让的军用土地;在厦门有多个项目是通过土地置换获得;在重庆,鄂州等地都有旧改目地等等。

??以上海为例,2004—2006年,建发在新江湾城共获得了五幅军用土地(新江湾城4号地块、20号地块、6号(含南F)地块、21-1、21-2号地块和22-3、4商办地块),成功进入上海市场。这些土地原本均系空军新江湾机场用地,由空军上海房地产管理分局协议转让,价格不详。这也是新江湾机场首批转让的军用土地。

??此后,新江湾城被定位为依托湿地景观的高端住宅区,房价逐年飙升,为建发带来了较为可观的利润。CRIC数据显示,建发获得最后一幅地块的2006年、建发首个项目建发江湾萃开盘的2012年和2015年,新江湾城板块商品房成交均价分别为10045元/平方米、38154元/平方米和44520元/平方米,总共上涨了343.2%。目前,建发在新江湾城仍有超过6万方住宅和6万方商办可售,十年前的土地交易至今依然能确保建发在上海有稳定的收入。

??不过,随着2007年“军队空余土地转让应当严格执行经营性用地招标拍卖挂牌出让制度”新规的下发,建发也不得不加入了上海土地市场的激烈竞争,此后仅通过招拍挂获取了两幅新地块。其中,2014年获得的,位于松江泗泾的泗凤路1号B地块,楼板价14736元/平方米,溢价率达55.2%,几乎与周边二手房价持平。

??事实上,以上海为首的一二线城市房地产行业越来越市场化、透明化,建发国企背景带来的优势正逐步消失。建发如果要在厦门外的一二线城市立足,将要更多地依靠自身的战略和产品力。

??盈利水平中上,杠杆略高但整体可控

??分拆后的建发发展财务数据,反映了建发房地产业务的运营现状。

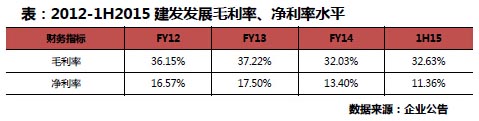

??盈利能力:2012年至2015年上半年,建发发展的毛利率水平始终保持在30%以上,在当下的房地产行业中处于中上游水平,虽有下滑,但符合整个行业趋势;净利率除15年上半年受结转项目影响有下降外,历年也都维持在13%以上,盈利能力良好。

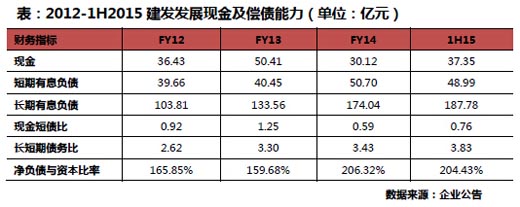

??债务结构:2015年上半年建发发展的现金短债比为0.76,长短期债务比为3.83,而且从建发发展历年 的情况看,这两项指标都处于较为合理的范围,短期的债务风险较小。企业的净负债率指标常年偏高,2015年上半年这一数值为204.43%,但就闽系房企 横向比较而言,这一指标尚在合理范围内。

??融资成本:建发发展的融资方式主要有质押借款、抵押借款、保证借款、债券这几类,成本大致在4%-8%之间,融资成本较低。闽系民企常采用信托融资手段,成本高于8%,部分甚至超过15%,相较之下,建发国企背景带来的优势明显。

??然而,在其他闽系房企强势扩张之时,起步更早、品牌历史更悠久的建发却在规模上止步不前。

??2014年,建发的销售金额178.24亿元,同比甚至小幅下滑了3.51%,12年则为145.03亿元。与此同时,阳光城等闽企“黑马”的销售金额却率先突破了200亿元,在上海的项目布局范围也已超过建发。

??对于建发来说,如果不采取更积极进取的战略,既有可能慢慢失去大本营外城市的市场份额,也无法扭转随着行业趋势下滑的盈利。在外部市场环境和企业内部动力的共同影响下,建发的地产发展似乎遇到了瓶颈。

??此次地产业务分拆则给予建发地产业务突破现有格局的可能。如报告前半部分所述,分拆后的建发发展更具想象空间,若能以国企资源为基础,加强市场化运作能力和激励机制,将比相同规模的房企更具看点和竞争力。