沈晓玲、朱伟2016-11-11 10:45:13来源:克而瑞

??今年房企开始普遍回归一二线,再加上热点城市交易市场的持续升温,土地价格也水涨船高,房企开始高杠杆拿地,地王现象层出不穷,这也直接刺激政府神经,开始着手调控。从具体的融资政策分析来看,无论是证监会还是银监会,此次调控都主要针对房企的高杠杆拿地现象,意在减量地王,维持一个相对稳定的市场环境。

??公司债近两年放量,政策调控温和

??从公司债来讲,2015年初证监会出台《公司债券发行与交易管理办法》,公司债的发行主体范围扩大,由限于境内外上市公司扩张至所有公司制法人。同时企业发行公司债的流程简化,合理审批放权等多种利好刺激下,企业的公司债发行需求得到大量释放,截至当前也已成为房企的主要融资方式之一。

??1、发行主体受限,影响中小房企融资

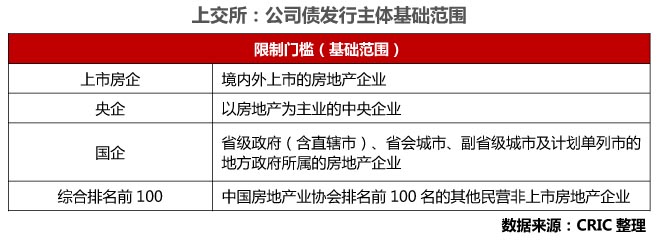

??对于此次证监会拟定的房地产行业公司债券分类监管方案,从内容上看对公司债的发行主体做了限制,发行主体为主体评级为AA及以上的四类房企。对于非上市民营企业限制较大,规定企业必须进入房企综合排名前100,发行主体门槛的提高将主要影响中小型房企的公司债融资。

??2、三项规定规范市场意图明显

??此外该监管方案还专门规定了下面三种情况不得发行公司债券:

??(1)报告期内违反“国办发〔2013〕17号”规定的重大违法违规行为,或经国土资源部门查处且尚未按规定整改;

??(2)房地产市场调控期间,在重点调控的热点城市存在竞拍“地王”,哄抬地价等行为;

??(3)前次公司债券募集资金尚未使用完毕或者报告期内存在违规使用募集资金问题;

??第(1)(2)项规定防范市场过热,限制地王意图明显,对房企在交易市场上的不规范行为能起到一定的限制作用,同时也让开发商高溢价拿地王的行为更加克制。第(3)项规定则是对房企公司债融资额度的限制,但对监管方要求较高,实施难度较大,警醒意味大于实质。

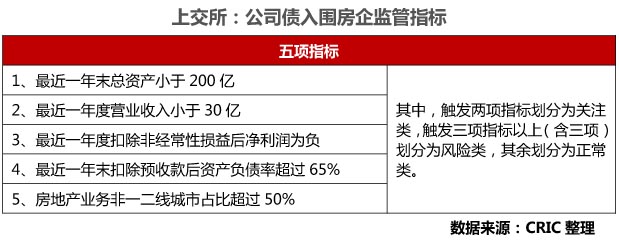

??3、五项指标分类监管,控制可紧可松

??在确定发行主体基础范围后,证监会还给出了五项监管指标,根据指标将进入基础范围的房企划分为三类:正常类、关注类及风险类,三类企业公司债的批准难度也逐次升高,但都具备获准发行的资格。若房企被划入风险类,核准难度将会大大增加,但根据文件,若其信用评级达到AA+及以上,即可以按照关注类企业标准核准。因此该项规定可紧可松,由市场气候决定。对于主体评级达到AA及以上的房企,能够触发到三项指标或以上的比例也相对较少,若未来审核趋严,能够影响的也只有少部分。

??4、监管新政温和,公司债发行或趋于稳定

??综合来看,此次证监会的分类监管方案,对于房企发债限制主要在于提高了公司债的发行门槛,对中小型民企发债限制较大。但根据数据推测,这并不会对房企公司债的发行总额造成太多影响,以房企今年1-10月份发债情况为样本,未跨入此次公司债发行门槛的房企在1-10月总共发行525.6亿元公司债,仅占到同期房企公司债发行总额的7%,而此次跨入新门槛的房企同期则发行了7204.4亿元公司债,为1-10月份的发债主力。从监管函的内容来看,此次新政并未对发债主力造成太大影响,可以看出监管层对于房企的货币政策调整较为慎重,可视为较为温和的调控。

虽然10月份房企发行公司债额度缩水约16%,但主要是受政策调整期影响,部分房企在新政实施前采取观望态度,而证监会也一定程度减缓了当月的审核速度,因此产生了房企公司债发行明显缩量的情况。相信在此次政策落地后,房企未来的公司债发行额相比10月会有所反弹,至恢复平稳,发行量继续下滑的可能性较小。虽然房企上半年通过公司债囤到相当的资金存量,但目前大房企规模仍在不断扩张,也有将中票、信托置换成公司债控制融资成本的需求,其还是有一定的融资意愿。而且公司债发行主力此次政策受限较小,在符合政策的情况下,监管层仍会照顾其合理的融资需求。

银行表外资金收紧明显,房企银行贷款受限较少

1、收紧表外资金显调控决心

对于银行资金,虽然银监会并未出台具体的政策,但在10月21日的三季度工作会议上,对于房企融资提出要严禁违规发放或挪用信贷资金进入房地产领域、加强理财资金投资管理,严禁银行理财资金违规进入房地产领域,加强房地产信托业务合规经营等要求。可看出银行整顿房企贷款乱象的决心。

2、银行控制风险,配置资金愈加谨慎

近几年银行的理财资金在房地产业投入不断增高,封堵银行理财资金进入房企将有利于控制银行表外业务的风险,同时将减少开发商的资金流入,但银行对于理财资金的流向监管需要进一步提高,具体的政策也需要做详细的制定,如此银行对于房企的资金配置将更加规范有效。从此次银监会的口风来看,房企申请银行贷款暂时限制不大,主要是银行的表外资金对房企收紧,因此对房企融资有一定影响。

总结

总体来讲,此次证监会及银监会的货币收紧政策较为温和,主要目的在于限制房企的高杠杆拿地行为,从侧面规范土地及商品房交易市场,这也反映了中央以稳为主的政策调控态度。但此次货币政策的收紧将对中小型房企产生较大影响,其融资前景不容乐观。而对于大型房企,由于其良好的评级以及多元化的融资方式,此次货币政策收紧对其影响有限,反倒是其盘整规模,进一步做大做强的机遇期。