沈晓玲 汪维文 查明仪 齐瑞琳 万任澄2020-03-24 09:00:56

??导 语:

??从22城的城市、企业两个维度展开分析,为企业城市选择、城市进驻方式、城市合作决策提供参考和借鉴。

??2019年国内房地产行业增速出现明显放缓:销售上,百强房企业绩增速明显下滑,行业集中度上升,百强内部各梯队房企分化格局加剧;投资上,企业力度开始出现收缩迹象,布局重点也逐步开始向有经济支撑风险更小的一二线城市回归。展望后续市场, “房住不炒,稳字当头”的政策主基调不会改变,中央也将严控金融风险,稳定仍是下一阶段房地产政策调控的重中之重。企业层面,虽然目前市场整体去化承压,但行业保持长期平稳发展的环境已趋于明朗。预计未来规模房企整体的规模增长将进入平稳期。

??而在市场调整期下,房企融资环境将继续低位运行,企业投资也将保持审慎态度。行业表现动荡的市场背景之下,各城市内十强企业表现又有什么不同?一二线城市的十强房企门槛随着竞争的加剧是在提升还是下降?22个重点监测城市其企业间竞争格局如何,城市十强房企的销售集中度是否增长?哪个城市竞争程度最为激烈?本土房企是否已被挤出当地十强?千亿房企在同一城市又是怎样的竞争关系?热点城市对千亿房企究竟有多大贡献?带着这些疑问,我们选取22个城市[22个城市:北京,上海,广州,深圳,成都,福州,杭州,济南,南京,南宁,沈阳,青岛,厦门,苏州,天津,无锡,武汉,西安,长春,长沙,郑州,重庆。]销售金额及面积TOP10房企为数据样本,从城市、企业两个维度展开分析,为企业城市选择、城市进驻方式、城市合作决策提供参考和借鉴。

??01

??门槛:18城榜首金额超百亿

??城市十强门槛普遍提升

??第一节 十强门槛:北京金额门槛超百亿,一二线城市差距缩小

??1.1 北京金额门槛超百亿,一二线城市差距缩小

??2019年,在中央“稳地价、稳房价、稳预期”的明确目标定调下,市场调控趋于常态化,在一线城市则体现得更为明显。正由于此,虽一线城市坐享人口福利且经济实力更强,本该房地产市场规模具有绝对优势,但囿于政策限制,与二线城市的界限逐渐模糊,多个二线城市的房企十强门槛值超出一线城市且城市之间的差距缩小。

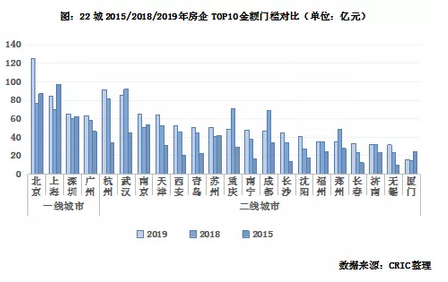

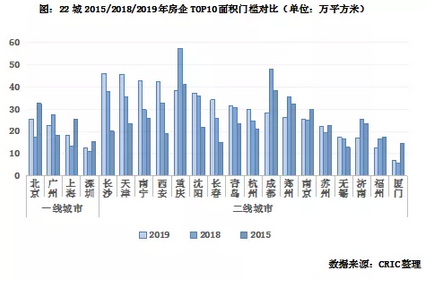

??就各城市十强金额门槛而言,虽一线城市门槛值整体靠前,但除北京外已失去绝对优势。北京的门槛值达125.12亿元,是22城中唯一房企十强销售门槛超百亿的城市。似乎低迷的市场氛围并未对其有所影响,反倒有一骑绝尘之势。这有两方面原因,一方面当地房企多为国企,他们往往有雄厚的资本实力,能够承担昂贵的土地费用以及抵抗不确定的市场因素,因此有足够的土储以保持供应;另一方面,北京高端市场仍有需求,高端项目单盘销售便可助推房企业绩的快速提升。相比而言,沪广深市场较为开放,即使市场庞大也难抵众多瓜分者实力相当的局面,导致门槛值低于部分二线城市。二线城市中,杭州、武汉表现亮眼,2019年十强房企销售额门槛均在90亿上下,与上海旗鼓相当,仅次于北京,这主要得益于人才政策利好。南京、天津等准一线城市的表现也较为突出,与广州、深圳门槛值比肩。其余二线城市金额门槛值差别不大,除厦门外均在30亿元以上。

??就各城市十强面积门槛而言,二线城市数值格外突出,普遍高于一线城市。长沙、天津、南宁、西安的门槛值均超40万方,其中长沙以45.91万方处于领先地位,达到近乎两倍北京和广州的销售面积。整体来看,除厦门外,22城面积十强门槛均超出十亿,平均值达到28亿元,以此看来,上海和深圳18.12万方和12.55万方的门槛值已处于中后段。呈现这样的格局也不足为奇,城市能级不同,主力销售面积段及均价必然有较大差距。二线城市土地资源相对宽松,供应面积较多但均价较低,所以面积门槛高,但金额门槛不敌一线城市。

??1.2 金额门槛呈上升趋势,但面积门槛有所放松 (本部分略 )

??第二节 榜首之争:广州以323亿领先,一线城市金额榜首远超二线

??2.1 广州以323亿领先,一线城市金额榜首远超二线 (本部分略 )

??2.2金额榜首刷新2015年成绩,但较2018年有所下滑 (本部分略 )

??02

??竞争度:上海、青岛和杭州市场进入仍具空间

??第一节 十强集中度:上海、苏州和成都份额偏低,长期市场集中度普遍上升

??1.1 上海、苏州和成都集中度较低,房企进入可重点关注

??城市十强房企抢占市场份额越高,说明这些房企在城市的认可度较高,具备较强的竞争力,相对而言其他房企想要后来居上占据一席难度较大。而集中度越低,情况反之,其他房企则容易分享市场份额,十强排名也更容易变动。

??22城的Top10房企金额集中度的均值为39%,整体市场仍具空间。厦门市为22个城市中金额集中度最高的城市,达到62%,虽然厦门市场成交有所回升,但仍渐现疲软,市场份额加速向顶部企业集中,梯队分化明显加剧。其次为南宁、济南、福州,这些城市都属于热点二线城市。一线城市中广州的金额集中度最高,为49%,上海的Top10 金额集中度最低,仅31%,低于22城平均水平;二线城市中苏州和成都的前十强房企销售金额占比都在30%以下,分别为27%和23%,苏州由于19初热度走高,新进和补仓房企增多导致竞争压力加剧,因此十强集中度降至三成以下。而成都是由于受到房企投资力度减弱,扩张速度放缓的因素影响,Top10 房企对整体城市的市场占有率有限。在这些城市房企适时进入及扩展仍有一定的机会。

??Top10房企的面积集中度也有类似金额集中度的现象。19年的城市面积集中度来看,一线城市中广州占比最高达到54%,而上海仅为30%。二线城市中,厦门的Top10 面积占比达到了68%,同时在22城中也排名最高,其实为南宁、济南。二线城市中苏州、长沙、杭州和成都的Top10房企的面积集中度都在30%以下。金额和面积集中度结合来看,可以发现一线城市集中度并不像正常印象中特别高,尤其是上海市Top10的集中度相对较低,以及二线城市中的苏州和成都,这些城市的市场仍有较大的空间,房企城市进入可以重点关注。

??1.2短期超半数城市十强集中度下滑,长期来看则普遍上升

??第二节 首尾差距:一线城市整体差额较高,长期来看差额扩大

??2.1重庆、青岛首尾差额增长较快,靠后房企仍有上升空间(本部分略 )

??2.2短期和长期首尾差额都普遍扩大,房企发展仍具空间(本部分略 )

??03

??局势:外来规模房企持续抢占本土房企份额

??第一节 竞争格局:外来房企抢占市场,本土房企份额逐年下降

??1.1深圳、福州本土称雄,厦门、北京、广州竞争拉锯

??深圳本土企业旧改拿地占优,闽系房企竞争力强,深圳、福州二城房企本土当道。从19年销售额市占率来看,深圳本土房企一骑绝尘,占比高达86%,十分亮眼,除了本土孕育的规模房企万科、招商蛇口助力之外,更是由于深圳近年公开市场土拍力度有限,且存在大量的城中村、旧改项目,本土在这类土地获取上相比外地房企更具优势,这也就促成了深圳上榜企业中有9家均为本土企业,华侨城、佳兆业、新锦安、深业集团等企业在深圳市场的表现也都十分亮眼。而福州本土房企市占率高则主要是由于闽系房企竞争力强大,自然不会放弃对本土市场的把控,世茂、阳光城、融侨、泰禾、福晟、三盛等房企都是福州本土市场的主要参与者。

??厦门、北京、广州三市本土房企与外来房企各有千秋,竞争格局略有不同。厦门、北京以及广州这三城在市占率上平分秋色,本土与外来房企仍在拉锯之中。其中北京和厦门的竞争格局最为相像,北京由于政策紧、土地贵、进驻壁垒较高,因此竞争主要发生在本土国企与外来规模型房企之间;厦门同样是由本土国企领衔的建发、国贸、特房等对抗中骏、融创、保利等领衔的外来房企。广州的竞争最为激烈,本土的保利、越秀等国企虽然建立了一定的规模优势,但是本土的民企时代中国、合景泰富和外来的规模房企碧桂园、万科、绿地等同样在紧追不舍。

??17城市场被外来房企抢占,西安、无锡、沈阳三城无本土房企上榜。随着国内房企产行业集中度的加强和企业全国化布局的全面铺开,全国各地的房地产市场竞争都在持续的加剧。尤其是近几年房企普遍提倡的高周转模式更是促进了外来房企对各个城市市场份额的蚕食。数据上来看,22个监测城市中17个城市外来房企市占率全面超越本土房企,占比接近8成。部分城市例如杭州、郑州、重庆的本土房企尚有一战之力,西安、无锡、沈阳三市则呈现出外来房企喧宾夺主的局面,本土房企无一入榜。

??1.2规模房企持续抢占份额,近9成城市本土房企市占率较15年下降

??规模本土房企持续抢占本土房企份额,仅京深两地市占稳固,长沙本土房企份额回暖。从对比数据来看,19年的城市格局相对18年来看还是出现部分城市本土房企市占率上升的情况,可以用较为动荡形容;而对比19年和15年本土房企的市占率情况,可以发现除了深圳、北京、长沙三城,本土房企在市占争夺之中颓势明显。长沙本土房企金额占比提升主要是由于本土房企入榜数量的增长,北京和深圳由于竞争形势变化不大,因此两地本土房企市占率都较为稳固。整体上来看随着行业集中度的提升以及规模房企全国化布局的持续加深,未来外来房企市占率持续上升的趋势可能会进一步放大。

??第二节 房企表现:规模战略影响企业表现,千亿房企入榜数量持续增长

??2.1 规模决定企业入榜能力,战略左右企业入榜表现 本部分略

??2.2千亿房企入榜数量持续增长,但近年有放缓趋势

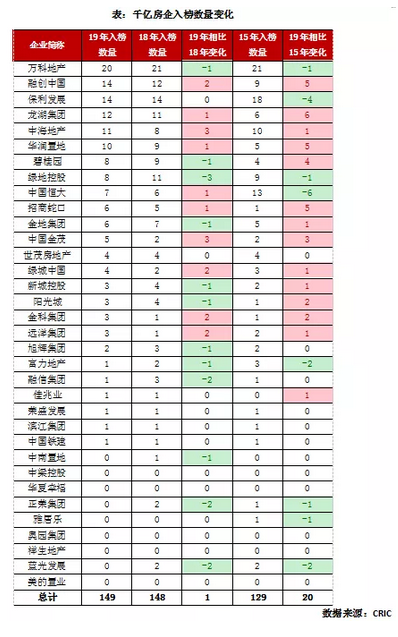

??千亿房企表现与行业趋势挂钩,近年步入缓增长。同样是以34家千亿房企为整体来看,无论是相比于18年还是15年,千亿房企入榜的数量都有增长。但18年至19年千亿房企上榜数量仅增加1,相比之前增速呈现明显放缓,这一趋势也与国内房地产整体发展趋势相关。16年我国商品房发展处于高速增长区间,随后在2017年国家加强调控,行业增速开始放缓,19年增速出现明显回落。而单独针对企业来看,则与其战略布局关联度较高,例如恒大曾在14年提出回归一二线城市,因此15年企业有13城入榜,但是长期来看,恒大作为龙头房企布局广泛,回归一二线还有更长的路要走。

??04

??总结展望:合作开发降低企业进驻新城风险

??第一节 热点城市高门槛强竞争,规模房企优势进一步显现

??门槛及榜首方面,以一线为首的热点城市领衔金额榜,二线城市领跑面积榜。以北、上、广、深为首的一线城市以及杭州、武汉、天津等为首热点城市整体无论是在金额门槛还是榜首方面都位列前茅。究其原因,一是由于一线以及新一线城市土地资源稀缺、供地较少,导致房企拿地楼板价较高,地价推动房价,使得房屋销售均价高于其他城市。二是在于这类城市由于教育、医疗、公共服务等方面的优势,拥有良好的基本面支撑,对周边人口有源源不断的吸附作用,因此购房置业需求旺盛,需求旺盛叠加供给有限,最终导致销售金额高企。部分二线城市则是与之相反,如长沙、成都等,由于近期商品住宅供应相对较多,短期呈现出供大于求的局面,且叠加近期趋严的调控政策,部分开发商以价换量,促进回款,因此在成交面积上一路领先。还有部分城市如重庆、西安等,整体市场呈现出供需两旺的局面,因而无论是在金额还是在面积方面,排名都较为靠前。

??房企集中度方面,竞争加剧导致短期集中度下滑,长期集中度提升逻辑不变。与2018年相比,2019年少数城市如厦门、南宁、西安TOP10房企出现了集中度上升之外,超半数城市房企集中度出现不同程度的下滑,热点城市如武汉、郑州、成都等整体下滑幅度较大。主要原因在于棚改货币化导致的需求透支使得三四线城市面临较大的下行压力,重仓三四线的房企开始转移阵地,围绕核心一二线城市进行布局,最终导致热门城市市场竞争更加激烈。但与15年相比,房企整体的集中度还是呈现上升趋势,在行业下行的背景下,大鱼吃小鱼的局势并未产生变化,长期来看集中度或许将继续震荡上升。

??房企格局方面,强者恒强趋势未变,千亿房企入榜扩容至34家。22城中,多达17城外来房企的市占率全面超越本土房企,占比接近8成。这些外来房企大多为全国化或者规模型房企,凭借品牌、项目品质、资金实力等多方面优势迅速抢占当地市场,受此影响,千亿房企也由15年的12家迅速扩容至34家。具体到企业上,2019年,龙头房企如万科、融创、保利等,在22城中入榜数量均超14,万科更是以20城位列榜首,优势尽显无疑。此外,规模化房企如金地、绿城、荣盛、佳兆业等也紧随其后,强者恒强的局面越发明显。

??第二节 进驻新城首选低集中度城市,合作开发降低不确定性

??最后,具体到房企进驻城市的选择以及进驻方式上,由于不同城市的竞争格局、市场集中度、深耕企业类型都有所不同,针对这些特点,我们提出如下建议:

??进驻优选集中度较低的热点城市。一线城市如上海,二线城市如苏州、成都、重庆、青岛等。一方面在于目前市场的集中度相对较低,规模房企尚未形成垄断之势,除了开发商的品牌优势外,客户对于住宅的选择更多还是集中在项目品质、物业服务等方面,对于外来房企更加友好。其次,与三四线相比,这类城市拥有更好的基本面支撑,前景较为乐观,更适合作为长期深耕的选择。

??对于短期集中度下降的城市可以择机进入。典型城市如武汉、郑州等,近期集中度出现不同程度的下滑,头部房企销售增速开始放缓,短期内市场竞争格局更加分散,在长期集中度提升不变的逻辑下,此时可能是择机布局的窗口期。

??对于本土房企当道的城市,首选合作方式进入。这类城市如福州、深圳等,本土房企均深耕当地多年,市占率遥遥领先,对于当地的市场环境、户型结构、居民偏好等方面十分了解,居民也更认可本地品牌房企,如进驻福州可以与世茂、阳光城进行合作。深圳方面更是由于近年招拍挂供地较少,新增供应多集中在城中村等旧改项目之上,外来房企想要进入更加困难,通过与本土房企如佳兆业、华侨城等合作一来能解决最为棘手的土地问题,二来城中村项目涉及与居民的协调沟通、土地平整、项目规划等多个方面,整体操盘难度大,流程长,成功的旧改经验对于房企运营能力提升大有裨益。

??对于外来房企强势的城市,优先与规模房企合作。如万科、保利、融创、中海等全国化房企,这类房企由于自身多年运营经验以及品牌声誉的积累,项目的异地复制性强、产品去化有保证。对于排外性较弱的城市,规模房企更有利于发挥自身优势,并不断抢占当地本土房企份额。如无锡、沈阳、济南等城市,首选万科,天津首选融创,武汉则可以选择与保利合作。