朱一鸣 李丹2020-04-24 09:34:31

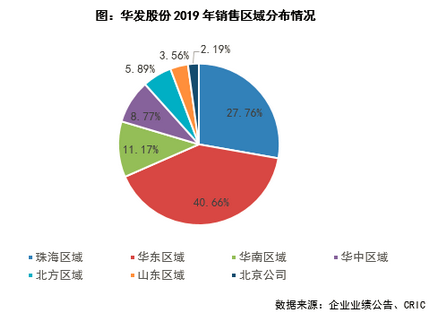

??【销售金额同比增长58.5%,年度股息率9%】2019年,华发股份实现销售金额922.73亿元,同比增长58.5%;实现销售面积395.91万平方米。根据克而瑞榜单数据,2019年华发股份位居销售排行榜第39位,继2018年提升9位后,又提升8位,实现规模的持续赶超。销售结构方面,2019年华发股份在珠海区域实现销售金额256.21亿元,同比增长106%,业绩占比进一步提升至27.8%,稳居珠海龙头地位;此外华东区域业绩贡献度保持在40.7%的高位;北方区域和北京公司首次业绩释放,合计销售占比8.1%,整体区域分布更趋均衡。2019年,向全体股东每10股派发现金4元(含税),连同中期分红,派发现金股利占2019年净利润的45.6%,股息率达到9%。

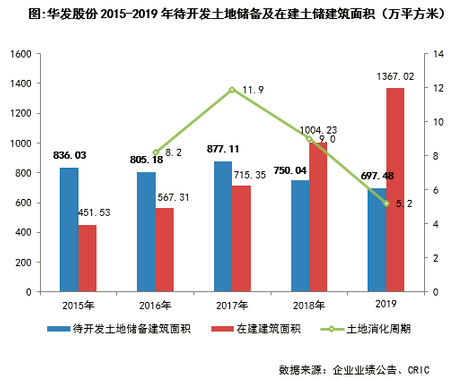

??【新进11城,全国化布局加速】2019年,华发股份通过公开竞购、合作开发等方式积极拓储,首次进驻重庆、成都、长沙、郑州、宜昌、湛江、烟台等11个城市,新增36个项目,项目拓展资金超过300亿元,整体溢价率保持在10%以下的较低水平。截至2019年年末,华发股份拥有待开发土地储备建筑面积697.48万平方米,在建面积1367.02万平方米。期内,华发股份在加速拓展核心一、二线城市及辐射的三四线城市的基础上,完成了珠海、华南、华东、华中、北方、山东6大区域以及北京公司的“6+1”区域布局,全国化布局进一步深化。

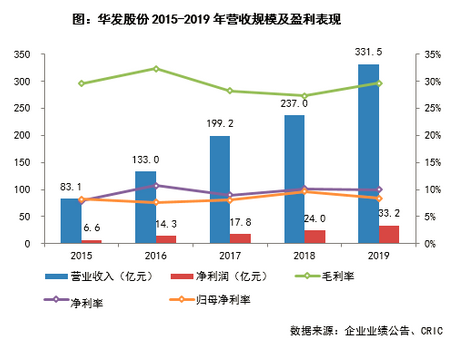

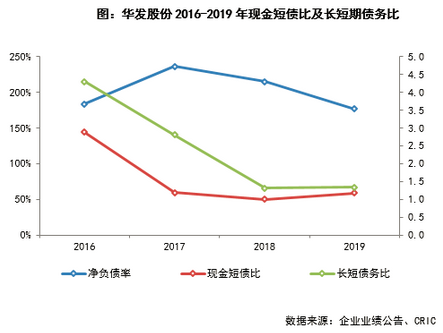

??【营收增长39.9%,主体信用评级上调】2019年,华发股份实现营业收入331.5亿元,同比增长39.9%;实现净利润33.2亿元,较上年进一步增长38.1%。期内,华发股份的毛利率为29.6%,较2018年同期提升2.3个百分点,净利率和归母净利率均较去年同期微降。净负债率进一步下降56.6个百分点至176.9%,债务压力持续减缓。现金短债比0.59,长短债务比1.34,债务结构进一步优化。期内,华发股份积极探索创新融资模式,融资渠道进一步拓宽,平均融资成本保持在6.35%的合理水平,主体信用评级及各项融资产品评级均由“AA+”上调至“AAA”。

??【“一核两翼”业务发展格局持续深化】在产业布局方面,华发股份一改地产行业“重销售轻运营”的风格,已形成以住宅为主业,商业地产与上下游产业链同步发展的“一核两翼”格局。年报显示,华发股份旗下以华发商都、华发新天地等为代表的优质商业物业资产大幅增加,为华发股份未来稳定的可持续增长奠定基础。

??1 销售

??销售金额同比增长58.5%

??珠海区域业绩贡献度提升

??2019年,华发股份实现销售金额922.73亿元,同比增长58.5%;实现销售面积395.91万平方米。销售业绩增速处于行业高位,且2015-2019年间的平均复合增长率达62.3%。得益于一、二线城市重点布局的成效逐步释放,以及全国化布局的持续完善,华发股份的行业竞争力持续提升。根据克而瑞榜单数据,2019年华发股份位居销售排行榜第39位,继2018年提升9位后,又提升8位,实现规模的持续赶超。

??华发股份销售的稳健增长,一方面得益于其坚持“因城施策”、“一盘一策”的精细营销管理策略,以及对销售回款质量的注重;另一方面,其全国化战略布局的持续均衡合理化,在增强抗风险能力的同时,重点区域成效释放显著。2019年,在“立足珠海、面向全国”的总体战略下,华发股份在珠海区域实现销售金额256.21亿元,同比增长106%,业绩占比进一步提升至27.8%,稳居珠海龙头地位。未来在粤港澳产业协同效应下,预计珠海将带动周边区域,对销售的支撑作用进一步走强。此外,华东区域业绩贡献度保持在40.7%的高位,北方区域和北京公司首次业绩释放,合计销售占比8.1%,整体区域分布更趋均衡。

??年报显示,2019年度华发股份拟向全体股东每10股派发现金股利4元(含税),共计派发现金股利8.47亿元,连同中期分红,派发现金股利占2019年净利润的45.6 %,2019年度股息率达到9.0%。华发股份已经实现连续11年现金分红回馈投资者。

??2 投资

??立足珠海

??加快全国化区域拓展

??2019年,华发股份围绕聚焦粤港澳大湾区、环渤海经济区、长江中下游区域等核心城市群布局战略,通过公开竞购、合作开发等方式积极拓储,首次进驻重庆、成都、长沙、郑州、宜昌、湛江、烟台等11个城市,新增36个项目,项目拓展资金超过300亿元,整体溢价率保持在10%以下的较低水平,对应的流量货值超过1000亿元。高质量、低溢价的优质项目将为华发股份的提速发展提供有力支撑。

??截至2019年年末,华发股份拥有待开发土地储备建筑面积697.48万平方米,在建面积1367.02万平方米。

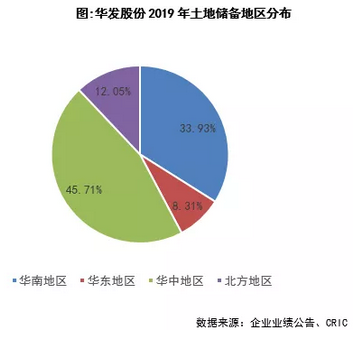

??从土地储备的区域分布来看,2019年末华发股份的土储结构进一步优化。报告期内,华发股份在加速拓展核心一、二线城市及辐射的三四线城市的基础上,完成了珠海、华南、华东、华中、北方、山东6大区域以及北京公司的“6+1”区域布局。其中,在扎根珠海的定位下,华南地区的土地储备面积占比同比提升4.1个百分点至33.9%;华中、华东和北方地区的土地储备面积占比分别为45.7%、8.3%和12.1%,全国化布局战略进一步深化。

??3 财务

??营收增长39.9%

??信用评级上调

??2019年,华发股份实现营业收入331.5亿元,同比增长39.9%;其中房地产销售收入317.4亿元,同比增长40%,占总营收的95.7%。实现净利润33.2亿元,同比增长38.1%;其中归属上市公司股东的扣除非经常性损益的净利润27.86亿元,同比增长22.45%。

??报告期内,华发股份的毛利率为29.6%,较2018年同期提升2.3个百分点。净利率和归母净利率分别较去年同期微降0.1和1.2个百分点至10%和8.4%,主要由于结转收入增加的同时,销售和管理费用的同步增长。

??截至2019年年末,华发股份持有现金260.8亿元,同比增长36.3%,年度纯现金流入67亿元,显示出非常好的新增销售的情况和较强的偿债能力;2019年末预收款项为585.23亿元,同比增长49.96%,逐步结转可为未来几年的业绩提供坚实的保障。同时,扣除预收款项后的资产负债率处于行业合理水平,经营的稳健性进一步提高。同时,净负债率进一步下降56.6个百分点至176.9%,债务压力持续减缓。债务结构方面,现金短债0.59,长短债务比1.34,分别较2018年年末提升0.16个和0.02个百分点。整体来看,债务结构进一步优化。

??此外,华发股份积极探索创新融资模式,期内融资渠道进一步拓宽,成功落地永续中票、长租公寓类REITS、供应链ABS、超短融、境外美元债、商业地产CMBN等创新产品业务,平均融资成本保持在6.35%的合理水平。得益于资本管控水平的提升、风险防范能力的加强以及运营效率的优化,2019年,联合信用评级有限公司、中诚信国际信用评级有限责任公司将华发股份的主体信用评级及各项融资产品评级均由“AA+”上调至“AAA”。

??主体评级的上调,有力地助推了华发股份较低成本的资本运作。2019年8月19日,华发股份发行“19华发03”、“19华发04”私募债,利率分别为4.67%、4.45%,创下新低;2020年2月24日,华发股份15.8亿元5年期小公募债券,3.38%的利率更创下了同规模同期同评级债券的记录,反映市场对华发股份强烈的认可。

??4 战略

??“一核两翼”产业布局下

??多元化发展稳步推进

??在产业布局方面,华发股份一改地产行业“重销售轻运营”的 风格,已形成以住宅为主业,商业地产与上下游产业链同步发展的 “一核两翼”格局。

??其中商业板块业绩突出,阅潮书店新增5家社区店,门店扩张提速;珠海华发商都引进一批知名品牌,实现跨越升级。长租住房进展顺利,优生活公司“华庭”“华寓”2条长租公寓产品线成功落地运营。建筑产业化和住宅配套产业的业务均稳步取得进展,华发景龙营业规模逐年递增;设计公司总包业务取得突破;建泰公司开业首年实现较佳业绩,企业信用提升,正式迈向全国市场;华实中建积极推进装配式建筑产业示范基地港澳认证;园林公司经营业绩超额完成年度目标计划。

??未来,随着“一核两翼”业务格局的进一步深化,产业协同效应有望显现,将助力华发股份的迎来新的利润增长点。

??5 资本市场