房玲 易天宇 羊代红 洪宇桁 陈家凤2020-08-17 13:16:00

??01

??孵化+基金双助力

??综合体异地复制能力强

??1、2002-2013年:万象城初露锋芒,孵化模式锦上添花(略)

??2、2014-2015年:秣兵历马,延展产品线,加速二三线渗透

??凭借“母公司孵化”的平台禀赋优势,定位中高端的万象城异地复制能力强,迅速实现全国扩张。至2013年底,华润置地在营7家购物中心(5家万象城、1家五彩城和上海华润时代广场),累计进入深圳、上海、北京、杭州、沈阳等一二线城市的核心地段,自持零售商业建面123.03万平。

??此时,商业地产深陷区域结构性过剩、同质化竞争、退出渠道不畅等诸多困局,叠加线上冲击及2013年一二线城市商业用地地价飙升等因素,以自持为主的华润置地决定适度向三线低能级城市渗透,快速抢滩区域中心城市的综合体商业蓝海。2014年华润置地首次正式向外界发布其全国商业战略布局,宣布致力成为“中国商业地产领导者”的商业地产战略目标。

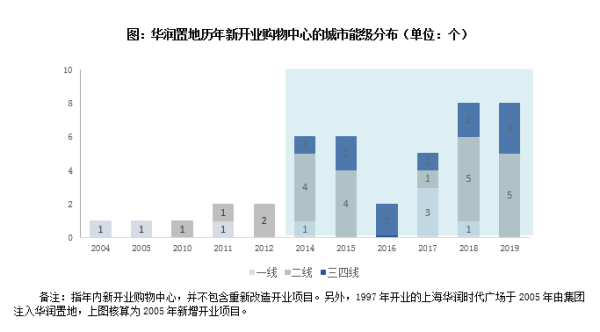

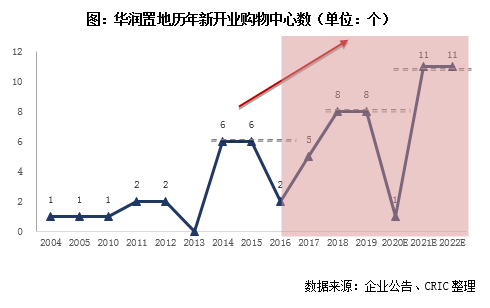

??从2014年开始,华润置地加速向二三线城市下沉,商业扩张规模进入快车道,年内合计开业6家购物中心,其中无锡万象城是华润首个落地在三线城市的自持商业项目,随后每年都在三线城市有新开业项目。秉承高端定位、精品路线的华润置地向三线城市渗透的同时,七成商业阵地依旧以一二线城市为主。

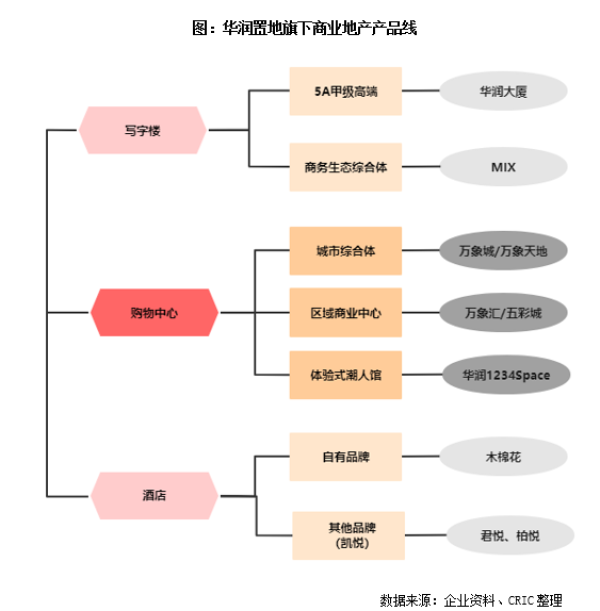

??为实现全国商业布局,与下沉渗透战略契合的是,专注于中高端精品的华润置地2014年重新梳理和定位旗下的商业地产品牌。零售商业产品线方面,华润置地针对不同消费层次的客群推出以高端商业定位的万象系列(万象城、万象天地)、区域商业中心定位的万象汇/五彩城系列以及社区商业中心定位的华润1234Space三条特色商业产品线。华润1234Space体量较小,大约1万平左右,又可称为“mini万象城”。

??而华润置地典型的两条零售产品线各自拥有不同的商业模式。其中,万象系列定位中高端/高端,位于较好的核心地段,体量大、业态全、辐射广,以商业驱动模式为主,先行落地万象城和华润大厦,通过商住联动模式既能拉高周边高端住宅系列(华润幸福里)的房价,又能带动更多的新增购房需求,高端商业对住宅开发提供强大反哺能力。以配套万象城、5A甲级华润大厦的南宁华润幸福里为例,2012年开盘价约2.2万元/平,比周边可比住宅高出36.5%。

??而万象汇/五彩城系列是以2011年开业的北京清河五彩城一期为模板,梳理打造的区域型购物中心,定位中端,位于区域中心片区,周边以人口密集、周边大片住宅为主。万象汇/五彩城系列因体量小、辐射半径窄、以片区内年轻家庭为主客群,商业模式以住宅驱动为主,先行落地中端住宅系列(华润橡树湾),通过商住并重模式来聚焦周边人流密度,为中端定位的五彩城提供更大的客流支撑。

??此外,华润置地写字楼主打5A甲级产品线——华润大厦,另外,2018年底又推出“MIX”系列商务生态综合体产品,目前落地1个项目上海万象企业中心。酒店方面,华润置地拥有自有品牌“木棉花”,另外还与凯悦酒店集团强强联合,华润负责投资兴建,凯悦负责运营管理,合作推出两个品牌——君悦和铂悦。

??3、2016-2020年:零售商业迎来开业潮,多渠道寻求轻资产化

??◆ 确立“2+X”模式,商业首次与住宅平级,商业迎来集中供应

??2016年是华润置地管理层权利更替之年,吴向东退居幕后,公司内部确认以唐勇为首,李欣、张大为担任联席总裁的核心管理团队,并明确华润置地在“二级总部、三级管控”组织架构上将原有的9个大区缩减至6个,强化大区做强策略,实现高效率、低成本的管控目标。与此同时,华润置地确立“销售物业+投资物业+X”商业模式,商业地产首次成为双轮驱动的核心,与开发物业同样重要。2017年,华润置地正式对商业地产组织架构进行调整,将旗下商业地产事业部从开发业务中剥离出来,调整为一级组织机构,与开发事业部平级,形成总部-大区-项目的商业地产三级管控,事业部下设6个业务部门和1个支持性部门。单独剥离或许是第一步,在法律法规、监管政策、风险收益允许的情况下,华润置地未来可能会分拆商业板块进行上市或寻求其他资产证券化手段。

??管理层变更的同时,意味着企业风格的切换,投拓转向积极,商业迎来集中供应。华润置地2016年首次销售规模进入千亿行列,拿地风格转为激进,强化快周转战略。2016-2018年拿地投资额和拿地建面复合年增速分别为34.23%和28.13%,远高于前三年复合增速。扩张速度迅猛,华润置地自持购物中心供应迎来爆发增长,2016年温州万象城和日照万象汇2个购物中心开业,2017年新开业5个,2018-2019年均新开业8个购物中心,两年累计新增商业体量超180万平。截止至2019年底,华润置地已开业萬象城╱萬象天地25家,万象汇/五彩城17家,计容建筑面积516万平,可租面积317万平,另外还在营14个写字楼项目和9个酒店,商业建面分别为110和48万平。

??◆ 借力品牌输出、“地产+基金”模式寻求存量物业“由重转轻” (略)

??02

??商业规模:产品线梯度分明,14年扩张步入快车道

??1、购物中心核心优势明显,多业态并存构筑华润商业版图

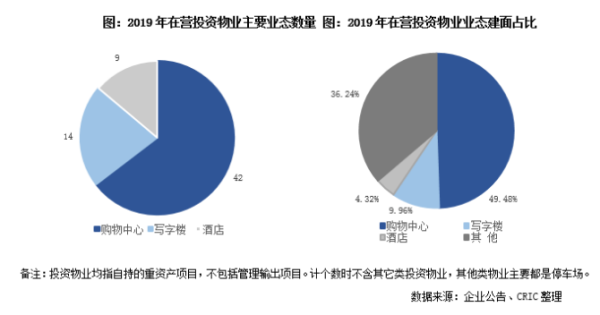

??华润置地具备商业地产多业态产品把控力,旗下投资物业集合零售商业、办公楼和酒店等多种业态,且自持比例相当高,尤其是万象综合体系列几乎全自持。

??购物中心的投资回报率优秀,一直都是华润置地投资物业最重要的业务板块,2014年零售商业扩张进入快车道至今,以平均每年新开业6家的速度持续增长,未来三年内仍会迎来购物中心开业的高峰期。资产价值上,2019年底,华润置地自持购物中心评估后资产总值为1131.7亿元,占总资产的14.8%,是投资物业占比最大的板块。存量规模方面,截至2019年底,在营的自持购物中心合计42家,已进入全国31个核心热点城市,已开业的商业建面为547.2万平,占投资物业总建面的49.48%。

??购物中心现金流回收周期较长,受线上电商冲击实体零售的影响,写字楼因其良好的现金流且较低的运营难度,开发高端写字楼成为华润置地投资物业中次要的辅助板块。存量规模方面,截至2019年底,在营的写字楼共计14家,全部布局一二线城市,在营的写字楼建面为110.18万平,占投资物业总建面的9.96%。2019年华润置地在建写字楼建面面积为142.56万平,对在营建面覆盖倍数为2.03倍,写字楼项目储备丰富。

??随着写字楼供给不断加大,整体经济、就业环境疲软带来的需求不足,一二线写字楼的空置率持续攀升,2019年华润置地写字楼出租率同比下降16.9个百分点至72.9%。华润置地开始整售写字楼项目来回笼现金,2019年初华润置地与华润资本(集团旗下私募股权基金)共同设立基金,通过项目股权转让的方式,将上海万象城写字楼转让给基汇资本,实现重资产的退出。而2019年11月末,华润置地又以80亿元的交易对价将华润前海大厦T2栋整栋写字楼出售给中信集团旗下中信保诚人寿。

??此外,作为夕阳产业代表的酒店是华润置地投资物业中占比最小的板块。2019年华润置地已开业9家酒店,均位于一二线,平均入住率同比上升3.7个百分点至69.9%,在营的酒店建面为47.73万平,占投资物业总建面的4.32%。但是华润置地对酒店投入不小,未来酒店项目储备充足,在建酒店建面为79.14万平,对在营建面覆盖倍数为2.25倍。

??2、零售产品线梯度分明,五彩系下沉复制能力强(略)

??3、重点聚焦一二线,2020年开业压力不大,2021年可能面临挑战(略)

??03

??运营能力:租金规模突破百亿

??成本回报率行业领先

??1、租金:历年租金维持20%增长,疫情下租金目标较为保守

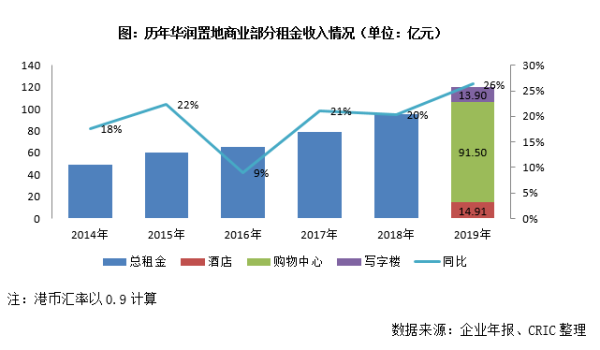

??从华润置地的租金规模来看,历年来都保持了较快的增长速度,五年的总租金规模(包括酒店、写字楼及购物中心)复合增长率达20%,其中购物中心的年复合增长率为26%,为各类型投资物业中增长速度最快。2019年华润置地的总租金规模首次突破了百亿,达到了120.3亿元,同比增长26%;其中购物中心的租金达到了91.5亿元,同比增长34%,占到了总租金的76%。

??值得注意的是,2020年在疫情影响下,华润置地的租金收入也受到较大影响。疫情期间,华润置地对租户的固定租金进行了减免和折扣,约1.5个月铺租,涉及租金约10亿元,相当于2019年总租金规模的8.3%。在此背景下,华润置地调整了租金目标,计划2020年租金收入与2019年保持持平。

??整体来看,2020年120亿的租金目标仍较为谨慎。2020年前6月,华润置地已实现租金收入约51.06亿元,同比下降11.8%,占2019年的约43%。虽然上半年受到疫情影响较大,但结合下半年恢复情况以及新商场开业速度来看,预计目标完成压力不大。

??2、运营:出租率维持90%以上,精细化运营仍有提升空间(略)

??3、盈利:毛利率逐年增长至75%,项目成熟持续看好(略)

??4、回报:母公司孵化运作造就高回报率(略)

??04

??资本运作:重资产持有下探索合作机遇

??1、投入:近10%权益销售投入,商业龙头更具先发优势(略)

??2、持有:重资产运营吻合商业领导者定位(略)

??3、合作:合作运营分摊风险,设立基金拓宽渠道(略)

??05

??总结:三大优势助力发展

??分拆上市或是重大利好

??在所有参与商业运营的房企中,华润置地已毋庸置疑成为了其中的商业领导者。相比于其他企业而言,华润置地在商业领域的优势可以简要概括为以下三方面。

??不可撼动的规模与先发优势。2019年华润的总租金规模已突破百亿,同时销售规模也位于TOP10。相比大悦城而言,华润的销售规模更大,这也意味着华润能将更多销售回报投入到商业中,助力商业规模的快速增长。相比龙湖商业,华润商业布局更早,相比龙湖近多年来的发力,在商业投入不低于龙湖的基础下,华润的先发优势更加明显,目前总租金规模已为龙湖的近两倍。更重要的是,在商业日趋饱和的当下,先发制人意味着能够获取更加优质的核心地段。

??背靠母公司的扶持优势。在过去的多年内,华润集团曾多次向华润置地进行注资,这也是华润置地商业地产能够实现快速发展的主要原因之一。一方面项目的前期收购大多由华润集团进行,作为世界500强的华润集团无论是在议价能力还是资源渠道都更具优势,华润置地也能进而拥有更多发展机遇。其次,华润置地收购项目多为优质的成熟项目,有效减轻前期现金流的占用压力,此外收购也多为“配股+现金”的方式。

??优异稳健的财务优势。作为国企,华润置地的负债率一直被华润集团严格管理,因此华润置地负债率一直保持行业较低水平,且近年来还呈下降趋势。2019年华润的净负债率同比下降3.6个百分点至30.3%,低风险高弹性的财务状况为公司的持续稳健发展提供有利保障。此外华润置地的平均融资成本维持在4.45%的行业低位,比龙湖还低了近0.1个百分点。较为便宜的资金成本,能够让华润更好实现重资产的运作模式,获取更多利润空间。

??与此同时,华润置地在商业领域还能够在以下两个方面继续改进。

??首先,华润置地在商铺的出租率以及毛利率方面虽然表现不俗,但相比龙湖商业的极致化运营,华润商业依然还有不断改进的空间。2019年华润商场的出租率为94.8%,而龙湖的出租率高达98.5%,在精细化运营方面华润依然还有改善空间。

??此外,华润置地旗下商场大多以重资产持有为主,与基金的合作披露不多,尤其是在投融管退方面,华润置地应该更多学习凯德的先进经验,更好地将投资物业与资本形成连接,助力商业的更快发展。

??但整体来看,华润商业瑕不掩瑜。尤其华润的商业部分若能成功分拆上市,对其发展而言无疑是一个重大利好。这也意味着,其商业部分将不再依附于地产开发的节奏与逻辑,更大的自主权将带来更加多元的发展空间。