房玲 羊代红2020-08-31 10:42:10

??导读:

??销售恢复乏力,年内销售增长承压;三年来三四线新增拿地占比首次下降;回款下降叠加拿地增长等原因杠杆率上涨。

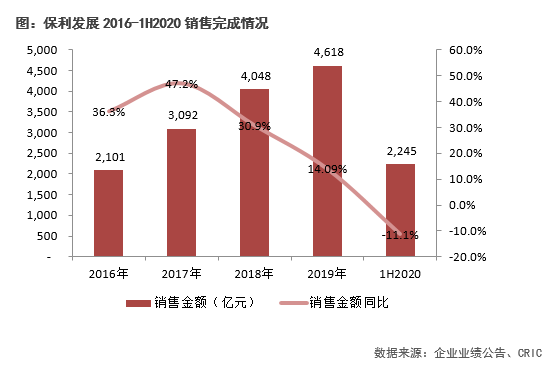

??【增速为TOP5最低,年内销售增长承压】2020年上半年保利发展实现全口径销售金额2245.36亿元,同比下降11.1%,销售金额在TOP5房企里同比下降最大。此外,在百强房企7月的累计销售同比回正的情况下, 7月保利的累计销售金额仍同比下降2.33%,销售恢复不佳将使得其年内销售增长承压。

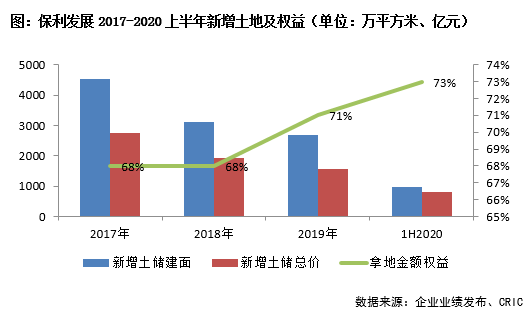

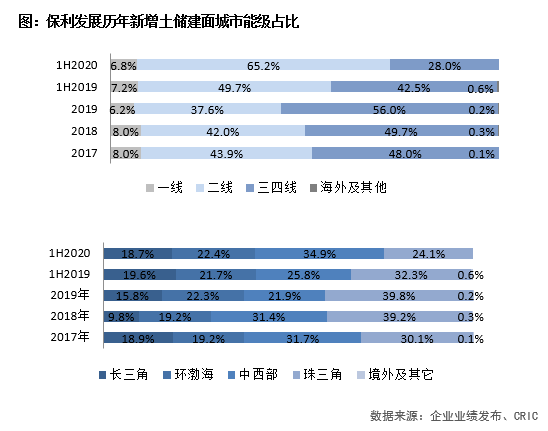

??【凭借财务优势积极拿地,三四线占比近三年来首次下降】保利上半年拿地销售金额比为0.37,高于TOP10平均水平;新增土地建面的28.0%位于三四线城市,同比下降了14.5个百分点,这是在2017年保利逐步提升三四线城市的占比以来首次下降,城市能级的上升也使得保利今年上半年的获地均价同比上涨了29%至8333元/平方米。

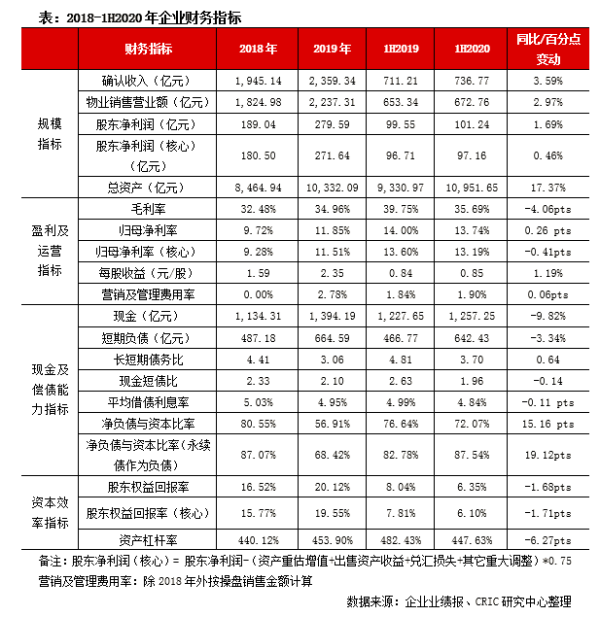

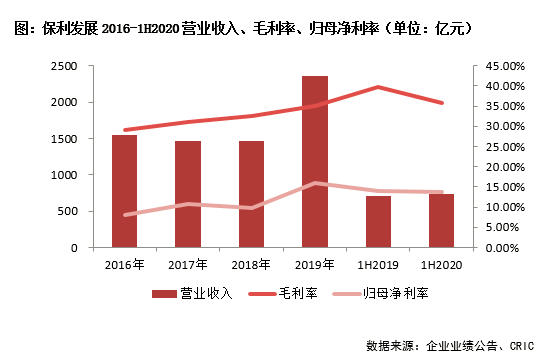

??【营收实现微涨,盈利水平微降但仍属于行业高位】2020年上半年保利实现营业收入737.06亿元,同比增长3.6%。毛利率为35.69%同比下降4.06个百分点,但得益于投资收益同比大幅增长139%,其净利率及归母净利率虽均有小幅度下降,但保持相对稳定。

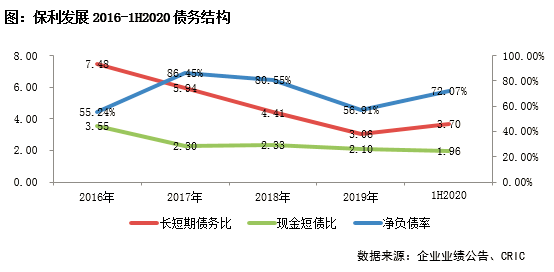

??【回款下降叠加投资增长导致现金下降、杠杆率上涨】销售下降叠加投资增多等原因,2020上半年末保利持有现金较期初下降了9.8%。此外,有息债较期初增加了320亿元,使得2020年上半年末保利净负债率较期初上升了15.16个百分点至72.07%。

??1销售

??增速为TOP5最低

??年内销售增长承压

??2020年上半年保利发展实现全口径销售金额2245.36亿元,签约面积1492.24万平方米,分别同比下降11.1%和8.8%,但销售金额在TOP5房企里同比下降最大,疫情对保利的销售增长影响较大。截至到7月,百强房企的操盘金额首次实现同比上涨,但保利的累计销售金额仍同比下降2.33%,销售恢复不佳将使得其年内销售增长承压。

??期内,城市深耕效果持续显现,38个核心城市的销售贡献额达到76%,其中广州实现销售金额超260亿元,佛山超150亿元,杭州、南京、成都超100亿元,北京、上海、青岛、厦门等11城超50亿元。

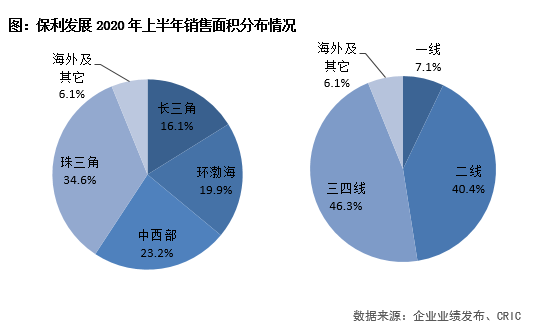

从销售分布来看,2020年上半年保利发展的销售面积贡献最大的为珠三角地区,占比达到34.6%,同比增加了6.08个百分点,增幅最大,中西部、环渤海、长三角区域的占比分别为23.2%、19.9%、16.1%,其中中西部的占比同比下降了6.12个百分点,降幅最大。而从城市能级来看,三四线的销售贡献最大,占比达到46.3%,上涨了4.74个百分点,在2019年全年三四线占比首次超过二线城市后持续牢据第一位,这主要与保利自2017年来逐步提升在三四线获取项目的占比相关。

??02投资

凭借财务优势积极拿地

??三四线占比近三年来首次下降

??2020年上半年保利发展新增44个项目,新增计容面积为984万平方米,总成本820亿元,分别同比增长19.1%和53.8%,拿地销售金额比为0.37,同比增长0.16,拿地销售金额比高于TOP10的0.30的水平,疫情下保利凭借自身稳健的财务以及资金优势,趁机积极对土地进行了补充;同时,保利提高了拿地金额的权益比,2020年上半年的拿地金额权益较2019年全年上涨了2个百分点至73%,有助未来保利“提质增效”。

??从新增土地建面的区域分布来看,新增土储中中西部的占比最高达34.9%,同比上升9.1个百分点,也是增幅最大的区域,在中西部占比大幅上涨的同时,珠三角区域的比大幅下降了8.3个百分点至24.1%,其他区域如长三角和环渤海占比变换不大。

??就城市能级来看,保利发展38 个核心城市拓展金额占比达86%,较去年提升7 个百分点。在新增建面方面,28.0%位于三四线城市,同比下降了14.5个百分点,这是在2017年保利逐步提升三四线城市的占比以来首次下降,或是考虑到三四线前几年货源补充充足,加上三四线风险等原因作出的调整,城市能级的上升也使得保利今年上半年的获地均价同比上涨了29%至8333元/平方米。

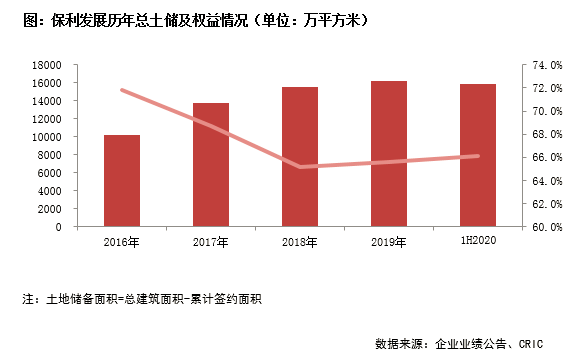

??2019年末保利发展总土地储备为15835万平方米,较期初下降2.4%,其中待开发面积6727万平方米,按2020年上半年的销售规模和增速来看,保利总土地消化周期大约为3到4年。得益于上半年新增土储权益的增加,保利总土储权益较于期初微升0.5个百分点至66.1%。

??03盈利表现

营收实现微涨

??盈利水平微降但仍属于行业高位

??得益于房地产项目竣工交楼结转收入增加,2020年上半年保利实现营业收入737.06亿元,同比增长3.6%,保利上半年实现净利润133.22亿元,同比增长2.8%。

??从盈利水平来看,2020年上半年保利毛利率为35.69%,同比下降4.06个百分点。得益于前几年合作项目的增加,且今年陆续进入结算期,其投资收益同比大幅增长139%至21.06亿元。其净利率及归母净利率虽均有小幅度下降,但保持相对稳定,分别为18.08%和13.74%,仍属于行业内较高的水平。

??04偿债表现

回款下降叠加投资增长

??导致现金下降、杠杆率上涨

??2020年上半年保利销售回款率达到90%以上。不过由于销售规模下降,投资增多等原因,其经营性现金流净额由正转负,为-252.43亿元,2020上半年末保利持有现金较期初下降了9.8%至1257.25亿元。

??从债务结构来看,现金短债比1.96,长短债比3.70,分别较期初下降0.16和上升0.64,由于现金持有量下降,现金短债比微降,但从短期来看,现金覆盖短债,债务结构稳定健康。2020年上半年,保利有息债较期初增加了320亿元,净负债率较期初上升了15.16个百分点至72.07%,若将永续债计做负债,则净负债持续上升至87.54%。

??整体来看,杠杆率虽有上涨但财务状况良好。2020年上半年末平均借贷成本同比下降了0.11个百分点至4.84%,融资成本持续处于行业极低水平。截至2020年上半年末,保利银行贷款授信总额5230亿元,剩余未使用额度为2385亿元,拥有未发行公司债额度110亿元、永续中票额度40亿元,融资额度充裕。

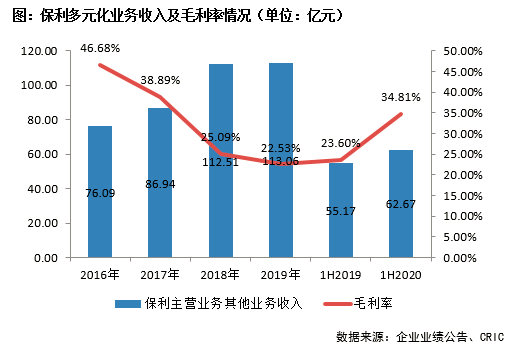

??05多元化

发展平稳,毛利率同比明显上涨

??保利除了传统的房地产业务之外,其两翼业务发展持续提升,保利主营业务其他业务收入62.67亿元,同比增长13.6%,毛利率34.81%,同比上升11.21个百分点。

??其中,截至2020年上半年,保利物业合同管理项目总面积4.93亿平方米,在管项目总面积3.17亿平方米,较2019年末上涨了0.3亿平方米。合同管理面积来自母公司占比同比提升3.5个百分点至44.4%。2020年上半年保利物业实现营业收入36.01亿元,同比增长27.6%,毛利率同比减少3.2个百分点至20.4%。

??商业管理面积达287 万平方米,管理业态囊括购物中心、酒店、会展、公寓等,并以轻资产模式实现品牌及管理输出。销售代理平台合富代理项目近2000 个,代理销售规模2300 亿,市场竞争力持续提升。不动产金融方面,在管基金管理规模超1300 亿元。