谢杨春 吴嘉茗2020-11-11 12:10:02

??“三条红线”将房企划分为四档以来,红、橙两档房企拿地力度显著放缓,投资上及时踩下“刹车”,绿档房企则保持稳定,单月投资金额并未出现断崖式下跌,受到政策调控影响较小,也从侧面证明了企业保持财务稳健、跨越周期风险的必要性。

??01

??三条红线下红档房企投资力度下降25%

??绿档房企保持稳健偏积极态势

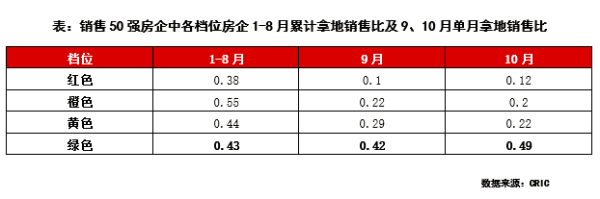

??8月末发布的“三条红线”政策成为企业年内投资转折“分水岭”,自二季度以来的反弹趋势戛然而止,整体投资力度持续下降,不同类的企业拿地表现分化明显。

??其中红色档位房企9、10月份平均投资金额较前8月平均下降了25%,橙色档位房企也大幅下降了22%,黄色档位房企投资力度降幅则缩小至12%,而绿色档位房企则几乎没有受到影响,投资力度仅微降2%,基本维持稳定。

聚焦TOP50房企来看,不同档位企业的投资变化更为明显:红、橙和黄色三档企业的单月投资金额从9月开始下行,这三类企业9-10月份投资金额较年内最高峰时期下降7成左右,政策影响力度可见一斑。而绿色档企业9-10月拿地金额仍然居高不下,成为唯一拿地保持稳健偏积极的企业,即使与年内拿地最高峰相比,9、10月份也仅微降8%和5%,甚至10月份拿地金额出现上扬的趋势。

??

??02

??以中海为代表的绿档国企下半年投资发力

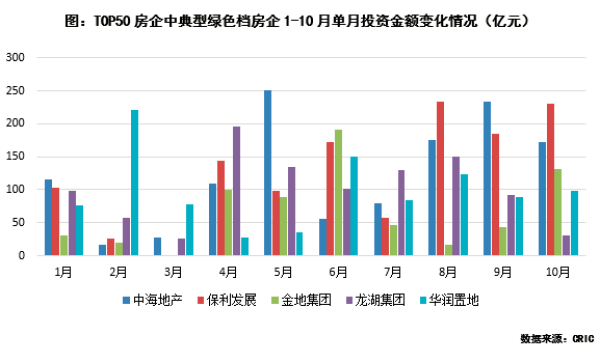

??绿档房企能够在相对严格的监管政策出台后持续保持较高的拿地积极性,除了有稳健的财务数据保驾护航外,也与自身的拿地节奏有关:

??从典型绿色档位房企单月拿地金额变化情况来看,中海、保利上半年拿地相对都较为保守,下半年才逐渐发力,7-10月份拿地金额较上半年拿地金额已经分别上涨了15%和30%,此类房企本身就将拿地重心放在三四季度,在政策收紧的情况下依然按照自身节奏和策略拿地。

绿色档的房企中,也有像龙湖这样单月投资力度放缓的企业,龙湖9、10月份投资金额连续下滑,且环比降幅分别达到39%和66%。

??03

??积极补仓核心城市

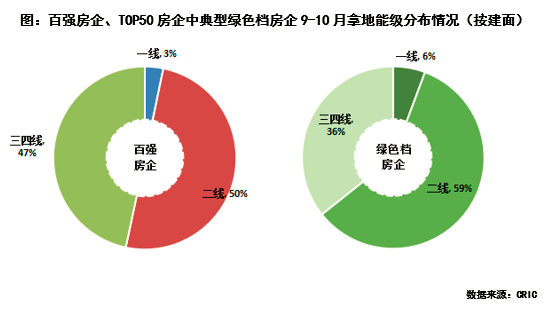

65%新增土储集中于一二线城市

??从拿地分布来看,9-10月份百强房企拿地中有一半左右位于一二线城市,而绿档房企共有65%新增土储位于一二线城市,绿档房企正在趁市场整体拿地力度下行,积极补仓核心城市的土储。

以龙湖和华润为例,龙湖近两月拿地中有9宗位于二线城市,包含武汉、西安、福州等热点二线城市,也有长春这样市场相对关注度较低的省会城市,5宗位于三四线城市,主要位于常熟、三亚、无锡等三四线城市中的经济强市。华润近两个月新增10宗位于一二线城市的土储,三四线城市新增土储仅有2宗,且分别位于绍兴和惠州。

整体来看,位于绿档的房企主要包括华润、龙湖、保利、中海等,此类房企原本土储和销售分布上就以一二线为主、三四线为辅,在目前其他房企拿地谨慎的情况下,绿色档房企积极补充一二线城市土储,不仅符合企业战略,还将对其各项财务指标形成良性循环。

??04

??绿档房企积极补仓下拿地成本进一步降低

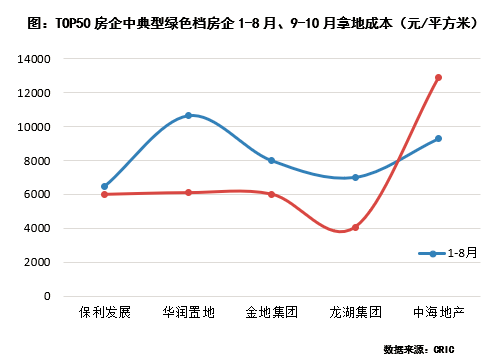

持续保障企业盈利能力

??从拿地成本来看,绿档房企在近两个月积极补仓的同时也在严控拿地成本,拿地成本进一步降低。5家典型企业中有4家企业9-10月份拿地成本与前8月相比不升反降,其中龙湖、华润的拿地成本降幅达到40%以上。中海由于近两月在北京、厦门竞得高单价宅地,也在无锡、东莞等热点三四线城市拿地,导致近期拿地成本升高,但这些城市的宅地作为核心资源,未来前景较好。

从地价/货值比来看,绿档房企也将拿地成本控制在一定范围内,龙湖的拿地成本约占单位货值的30%左右,保利拿地成本占单位货值的近四成,此外华润、中海和金地的拿地成本约占单位货值40%左右。由于这些企业布局更偏向一二线城市,拿地楼板价较三四线偏高,土地成本在总成本中占较大比重,以此来看绿色档房企的新增土储有一定的盈利空间。

??总体来看,在政策严控、多数房企放缓拿地的情况下,在财务上优势较大的绿档位房企正在低调补仓。绿档企业的拿地节奏受到政策影响较小,单月投资维持着平稳的节奏,在其他房企融资扩张、拿地受限的情况下其优势更为显著,房企之间的分化也在进一步凸显。对于绿色档房企而言,近期较严格的监管既是挑战也是机遇,在伺机补充土储的同时仍然注意控制成本、保证盈利空间对企业有着重要的意义。从目前企业的拿地表现来看,未来这部分企业的优势更为明显,业绩、盈利均有更进一步的可能。