2020-07-02 08:24:35

??导 读

??1、节奏:上半年先扬后抑,二季度房企投资金额激增

??2、集中度:销售TOP20房企货值集中度近6成

??3、投资态度:拿地销售比攀升至0.37但整体仍谨慎

??4、企业:投资分化加剧,浙系房企表现突出

??5、区域:长三角、中西部仍是投资热点

??榜单解读

??前言:2020年上半年房企拿地节奏先抑后扬,二季度以来投资需求得到释放,销售50强房企单月平均投资额较一季度上涨144%,投资力度加码显著。百强房企拿地销售比从一季度的0.28回升至0.37,也可见投资信心在逐渐修复。

??投资回暖之下,房企拿地态度分化明显,百强投资金额同比上涨、下跌企业各占50%。其中头部房企较为谨慎,碧桂园、融创、万科上半年拿地销售比均不足0.3,且投资金额同比降幅超过40%,而部分浙系房企如绿城、中梁、滨江等投资则相对积极。

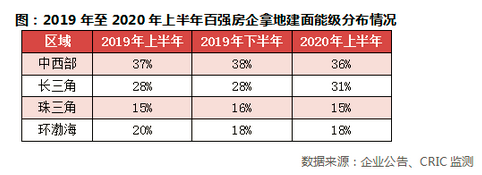

??投资区域分布来看,长三角区域供地及时、市场回暖较快下吸引诸多企业投资,成交建面占比较2019年提升3个百分点,仅次于中西部36%的占比。

??预计下半年房企投资意愿仍将走高,城市、企业分化仍将持续。考虑到目前经济下行压力及疫情反复带来的不确定性,投资仍应该聚焦一二线及三四线核心城市。

??1

??投资节奏

??上半年先扬后抑

??二季度50强房企投资金额激增

??2020年上半年房企投资呈现先扬后抑的走势,一季度受到疫情影响,房企投资拿地几乎停摆,单月投资金额平均仅1320亿元。二季度以来,在城市加速供地、融资相对宽松、销售逐渐回暖的带动下,50强房企投资力度加码,第二季度月均投资金额达到3225亿元,较一季度大幅上涨144%。

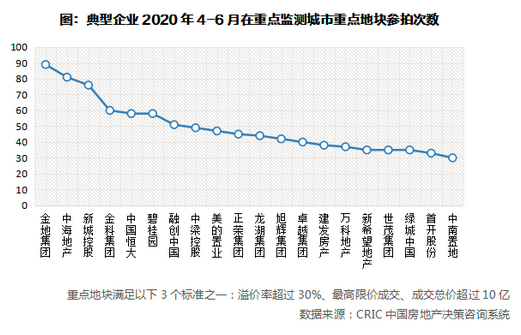

??从4-6月企业参拍次数和竞拍轮数也能反映出投资需求的复苏。南京、南昌、宁波、南通、台州等城市不乏参拍企业超过10家、竞拍超过百轮的地块。据不完全统计,二季度金地、中海、新城在重点监测城市参拍重点地块的次数超过70次,但最终竞得的概率仅有2成左右,热点地块的竞拍激烈程度可见一斑。

??2

??集中度

??新增货值总量同比减少千亿

??销售TOP20房企货值集中度近6成

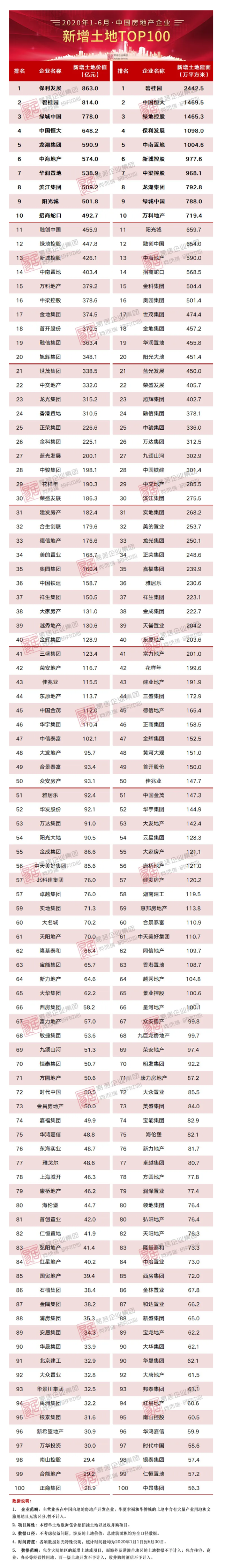

??2020年上半年,新增货值百强门槛达到79.6亿元,环比上涨19%,同比上涨1%。新增货值百强企业总货值近43990亿元,同比下降2%,总量较去年同期减少1000亿元。

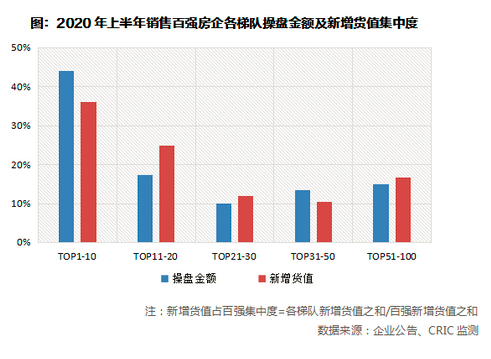

??上半年共13家房企新增货值突破千亿,其中碧桂园、保利发展分列货值榜前两位,且货值均已超过2000亿。分梯队来看,10强房企新增货值占百强总货值的36%,同比下降7个百分点,而第二梯队房企新增货值占百强总货值的25%,同比上升了6个百分点。

??虽然集中度有所下降,但规模房企的优势依旧明显。上半年新增土储资源主要被20强房企所抢占,占比超6成,资源仍高度集中。

??3

??投资意愿

??整体回升但仍处在低位

??第二梯队企业纳储积极

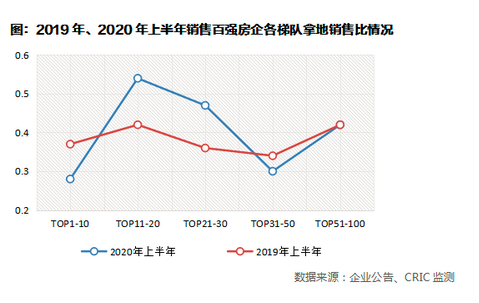

??2020年上半年销售百强房企拿地销售比为0.37,较去年全年微涨0.03,但与去年上半年相比则基本持平。尽管一季度投资和销售被疫情影响,但二季度以来房企拿地积极性明显提升、纳储需求出现反弹。 各梯队拿地态度也不尽相同,“一头一尾”两部分房企拿地态度更加谨慎,拿地销售比较低,销售TOP10房企拿地销售比仅为0.28,各梯队最低;第二、三梯队房企则积极纳储,拿地销售比分别提升至0.54和0.47,冲规模势头不减。

??4

??企业分化

??半数房企上半年投资金额同比下滑

??浙系房企表现突出

??管二季度房企投资强度逐渐加码,但市场受疫情影响仍未完全修复,因此整体投资保持谨慎之余,企业间分化加剧。

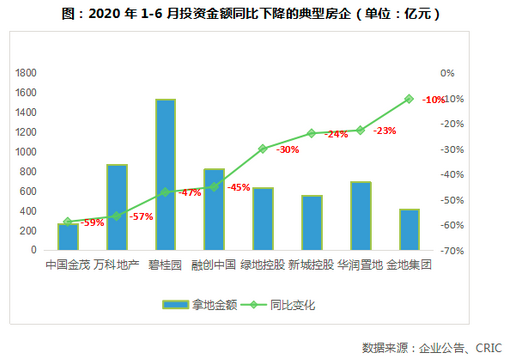

??其中半数房企上半年投资金额较去年同期下滑,尤其是头部房企,拿地最为谨慎。一方面拿地销售比低于行业平均,碧桂园、融创、万科上半年拿地销售比均不足0.3,低于百强均值;另一方面,投资金额同比下滑幅度较大,金茂、万科上半年投资金额同比降幅近6成。但结合龙头房企充裕土储来看,短暂的拿地放缓并不会影响其未来业绩增长。

??此外,投资金额同比上涨的企业主要集中在TOP30以后,主要原因是其投资金额不高,且去年基数较低。若剔除这一部分影响,实际上投资金额同比下滑的企业仍占多数,也反应了当前市场下投资谨慎仍是大趋势。

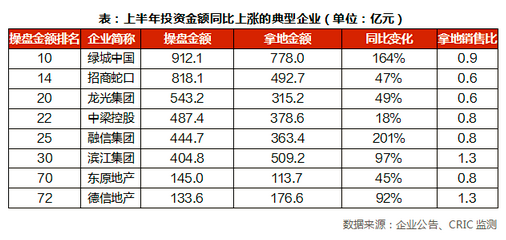

??整体投资力度处于低位下,仍有部分房企拿地相对积极,典型的如浙系房企,由于长三角土地供应恢复快、市场回暖显著,作为地方规模房企优势显著。绿城、中梁、滨江、德信等投资金额较去年同期涨幅较大,绿城上半年投资金额近778亿元,位列新增土地金额榜第3,同比涨幅164%,延续了去年以来投资加码、冲规模的态势。而近三年拿地保持快节奏中梁,上半年拿地销售比达0.8,投资意愿和力度均较大,积极增加土地储备也是其规模进阶的基石。

??5

??区域分布

??长三角、中西部仍是投资热点

??三四线投资比例回升

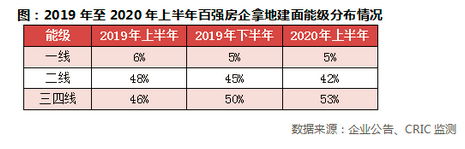

??2019 年由于大量企业强调投资“回归一二线”,带动一二线城市土地成交占比提升,但2020年以来,受到二线供应节奏的影响,三四线成交比重持续回升,上半年百强房企三四线拿地占比达53%,同比提高7个百分点。

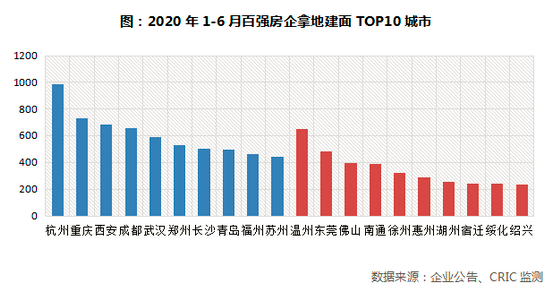

??区域分布上,中西部、长三角仍是百强房企投资集中的区域,且投资集中度也持续提高:上半年不少长三角城市土地市场表现突出,绿城、滨江、德信等浙系房企逆市在深耕区域纳储,杭州、苏州等核心城市供地积极性也明显提升,其中百强房企上半年在杭州拿地建面同比增幅超7成。

??细化到城市层面,二线城市中,杭州、重庆、西安、成都等城市最受百强房企青睐,而此前成交较多的武汉受到疫情影响相对严重,上半年百强拿地建面同比大降54%,预计下半年武汉也将有加速供地的动作。

??三四线城市中温州吸引了最多房企拿地,上半年有近30家百强房企落子温州,以华鸿嘉信、德信、中南等深耕长三角的企业为主;此外东莞、佛山、惠州三个位于粤港澳大湾区的城市也是企业布局的重心。

??6

??预计下半年投资意愿持续回升

??聚焦市场复苏较快的一二线核心城市

??在市场逐步回归正轨、融资环境回暖等因素影响下,预计下半年房企拿地意愿将进一步回升,但企业间分化仍会加剧:融创、万科、金茂等土储货值高、去化周期较长且重仓一二线城市的房企持续保持理性拿地态度;第二、三梯队房企为了进一步提升业绩,纳储需求迫切,大概率会保持积极的态度。此外,中下游房企则受制于销售、现金流压力,拿地力度提升有限,必须谨慎拿地、控制风险。

??城市层面,投资潜力大的城市、以及部分城市优质地块将面临更激烈竞拍,尤其以一二线城市和长三角三四线城市最为明显,房企“捡漏”难度持续提升。考虑到目前经济下行压力及疫情反复带来的不确定性,投资在聚焦市场复苏较快的一二线、核心三四线城市的同时,也可以通过寻求合作、收购等多元化拿地渠道,既扩充土储底蕴、又能合理控制纳储成本。

??整体来看,疫情过后本轮重点城市加快核心地块的出让,对于有资金实力的企业而言是调整土储结构、获取核心资产的好机会;而对目前以“活下去”为第一要务的中小房企而言,还是应该理性对待回温的土地市场,以“促销售、紧投资”为工作重心。