马千里 邱娟 周奇2020-04-09 09:20:42

??刚刚过去的2019年,迎来了2016、2017年的一大波地王集中入市,这些地王的盈利情况备受瞩目。本文以2015-2019年一二线城市的高价地为样本,通过梳理典型城市高价地的价格区间和空间布局,对不同区域的盈利空间进行对比分析,以此为目前的土地投资提供相关参考。

??01

??地价格局:高单价地块数量逐年减少

??东部城市高价地成交占比更高

??近两年,房地产调控政策从紧,房企融资环境在2019年更是高度收紧,企业拿地态度愈发谨慎;另一方面,为维持地价的稳定,一二线城市纷纷采用“限地价”的方式土拍。在此背景下,高单价成交地块数量明显减少,地价也出现下行趋势。

??1 价格区间分布:近两年高价地成交占比降至10%以下,平均地价出现下滑趋势(部分略)

??为了更准确地判断成交土地的价值,结合成交地块所在区域的房价来看。2015年至2019年五年间,一二线成交地块中有一成多的土地地房比高达0.8以上,如在天津武清、厦门同安等区域成交的地块甚至有“面粉贵过面包”的现象,拿地利润空间几乎不复存在。联系成交时间来看,地房比在0.8以上这样的高价地在2016年、2017年“井喷”,成交数量占比均在15%以上,而其后却呈现出大幅的回落趋势。根据CRIC监测数据统计,2019年一二线城市成交宅地中地房比在0.8以上的地块占比仅为5%,较2016年峰值下降了14个百分点,是近五年内的最低谷。

??究其原因,2016年、2017年政策环境相对宽松,同时大部分二线城市的房价还相对较低,后期仍有较大的补涨空间;在此背景下,房企拿地意愿强烈,高溢价成交成为一二线地市常见现象。因此,高地价地块的成交数量占比明显较高。为了稳定房地产市场发展,一、二线城市纷纷出台调控政策,2018年来调控政策更是逐渐收紧,房价上涨预期空间减小,房企拿地积极性明显降低,2018年下半年以来频繁发生的土地流拍现象足以表明;同时,为了稳定地价,压低溢价率,“限地价”成为所有一、二线城市近两年拍地的主要方式。在这样的背景下,近两年高价地的成交比例明显回落。

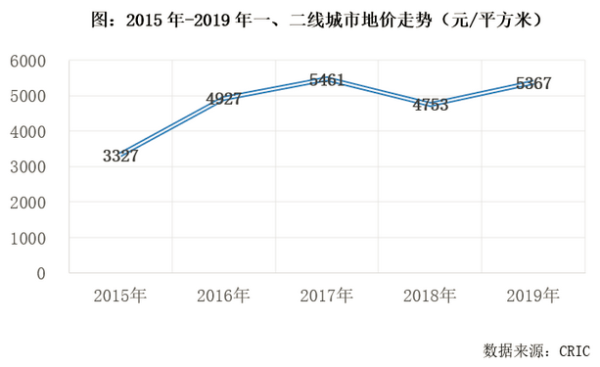

??高价地成交占比的减少使得一、二线整体地价难回高点。从近五年地价走势来看,在高价地井喷的2016年和2017年地价快速上行,并在2017年达到近五年峰值;而随着高价地成交占比的减少,2018年地价较上一年明显下降,虽然2019年在以北京、上海为代表的高地价城市优质土地供应开闸的带动下地价出现回涨,但较高峰时期仍有一定差距。

??2 高价地数量走势:限价背景下,2019年单价地王数量仅为2017年四成 (略)

??3 城市分布格局:厦门、苏州高价地超三成,西安、太原高价地占比均不足1%(略)

??4 小结:政策收紧下高价地占比逐年下降,基本面向好城市高价地更常见(略)

??02

??地王盈利情况:仅四成地王实现盈利

??核心区地王盈利可能性更大

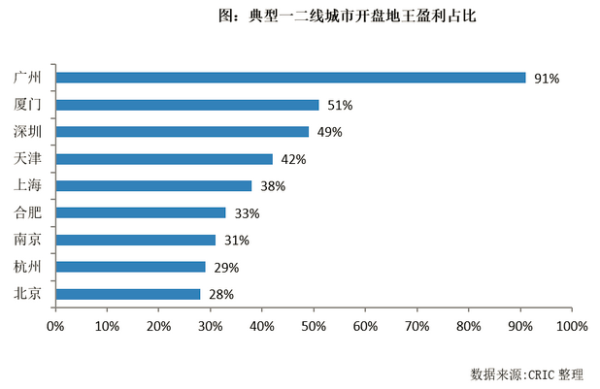

??近2年,2016、2017年成交的一大波地王集中入市,考虑到政府“稳地价、稳房价、稳预期”调控预期不变,大部分城市限价持续从严执行,典型一二线城市中,已经入市的地王仅有四成能够实现盈利。此外,从区域层面来看,核心区域土地性价比凸显,盈利空间更为显著,尤其是广州,中心城区地王的房地比仅有42%,盈利空间颇丰。

??1 限价情况:大部分城市限价持续从严执行,抑制房价上行预期(略)

??2 各城市盈亏梳理:京、杭七成地王面临亏损,广州超九成地王实现盈利(部分略)

??总的来看,重点一二线城市中,已经入市的地王仅有四成能够盈利。分城市来看,广州地王的日子比其他城市要好得多,地王亏损的比重不足一成。究其原因,一方面是由于广州自2018年四季度限价明显松绑,房价有一定程度的上涨,使得地王的盈利空间逐渐扩大。另一方面,也有广州的土地出让价格相对较低的原因,相当一部分地王是越秀、保利等国企竞得,多为零溢价成交,在限价放松的利好之下,这些地王的盈利自然不成问题。

??其次是厦门、深圳的盈利地王占比为五成左右,与重点一二线城市平均水平基本持平,而天津和上海两城盈利地王比重仅有四成,余下的南京、合肥、杭州和北京等城市更低,地王的盈利占比仅有三成,七成的地王均面临亏损,尤其是杭州和北京,两城市有高度的相似性,房价均在2015、2016、2017年上半年经历了高速上涨,并且大部分房企去库存取得了阶段性成果、对楼市充满信心,同时房企也为战略布局考虑,补仓意愿强烈,拿地有些“不计成本”、缺乏理智,因此2017、2018年诞生了许多区域性地王,这一波地王上市正好赶上严苛的限价调控,因此项目大多难逃亏损的命运;而合肥和南京也是如此,只有像南京的建邺、鼓楼和合肥的滨湖、政务、经开等热点区域盈利空间维系高位,郊区地王项目盈利空间则十分有限。

??3 区域利润差异:核心区域土地性价比凸显,盈利空间更为显著(部分略)

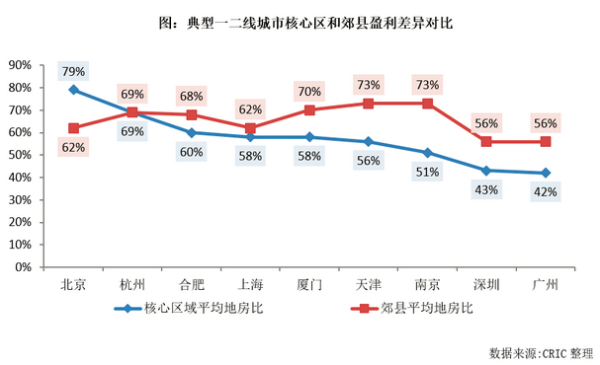

??由于房价和地价在城市核心区和郊县存在较大差异,为了衡量郊县和核心区土地的价值差异,我们对典型一二线城市核心区和郊县地王的盈利空间做了一个综合比较,结果发现:除了北京和杭州,其余城市核心区地王的房地比较郊县地王的综合房地比有不同程度的差距,低4-22个百分点不等。

??4 小结:核心区地王盈利空间相对较优,房企可适度考虑(略)

??03

??地王入市情况:入市周期普遍偏长

??大部分城市中心城区去化更优

??目前,典型一二线城市中,大部分城市超七成地王已经入市,其中合肥地王入市最为积极,已经有超九成的地王已经入市,尚未入市的地王除了2018、2019年近两年成交的土地,其余的多为中心城市区的超高单价地块外,譬如上海静安中兴地王、广州海珠单价地王,此外,杭州多宗位于主城区的高单价区域地王也均未入市。从入市周期上看,平均入市周期高达21个月,远高于全国平均入市周期12个月,普遍偏长,其中上海地王平均入市周期高达33个月。从这些开盘地王的去化情况来看,大部分城市中心城区地王去化明显优于郊县,南京、上海、厦门表现均较突出。

??1 开盘情况:近七成地王已经入市,沪、穗“最贵地王”盈利难、均未入市

??就典型城市来看,大部分城市超七成的地王已经入市,其中合肥地王入市最为积极,已经有超九成的地王已经入市,杭州和北京有约八成地王入市,广州和南京约有七成地王入市,地王入市比重最低的当属深圳,仅有两成,近些年入市的地王仅有两宗,分别是2015、2016年成交的罗湖和龙岗的单价地王。

??尚未入市的地王除了2018、2019年近两年成交的土地,其余的多为中心城市区的超高单价地块外,譬如上海静安中兴地王,2016年融信以100218元/平方米的楼板价拿下这宗土地,但3年半的时间过去,依然尚未入市,另外广州海珠单价地王、南京单价地王葛洲坝南京中国府也依然未入市。究其原因,主要是这些单价地王项目,参照周边同等类型项目销售价格,造价+成本之和占房价的比重也趋于高位,尤其是不夜城地块本身就是超10万+元/平方米的超高楼板价,面粉价格明显高于面包价,在当前较为严苛的限价背景下,推盘即意味着“赔本”,所以这些地王项目依旧处于搁置状态。

??不仅仅是沪、穗两城,北京、杭州多宗位于主城区的高单价区域地王也均未入市,北京未入市的一宗地王是2017年成交的东城区单价地王,成交楼板价58080元/平方米,其中,商品住房需满足套型建筑面积90平方米以下住房面积所占比重均需达到70%以上,但由于销售均价不超过89068元/平方米,最高销售单价不得超过93521元/平方米。因此盈利空间不是很大,至今尚未入市。杭州未入市土地多位于西湖、江干、上城等区域,楼板价接近或超4万元/平方米,在当时这一价格接近或超过周边同类项目的售价,面粉价格过于高昂,因此入市节奏较同期地王明显偏慢。在当前较为严苛的限价背景下,这类高价地王入市的盈利空间不大,大概率面临亏损的命运,所以这类地王项目依旧处于搁置状态,入市周期预计均超2年。

??2 入市周期:地王入市周期普遍偏长,上海地王入市平均周期高达33个月(略)

??3 去化差异:中心城区地王去化明显优于郊县,南京中心城区地王逢开必光(略)

??4 小结:沪、宁、鹭中心城区去化优于郊县,购买力局限下合肥中心区域地王去化受阻(略)

??04

??预判与建议:核心区高价地更具投资价值

??西安、成都快周转郊区亦值得重点关注

??……部分略……

??2019年以来,重点一二线城市优质土地供应开闸,房企也纷纷回归一二线城市拿地,一二线城市在2019年的土地成交规模和幅数较往年均明显上涨,但高价地成交数量也并未随之上涨。通过梳理一二线城市成交土地的价格区间来看,高价地成交数量却在2017年之后呈现出明显的下降趋势,2019年仅有5%的土地地房比超过0.8,算得上真正的“高价地”。而就高价地在城市的分布格局来看,在地价比较高的城市如厦门、广州、苏州等,近五年有多宗高价地成交,高价地项目潜在供应量较大。

??高价地往往意味着项目盈利空间难有保障,就高价地项目的标杆——典型城市的地王项目的入市情况来看,除近两年成交地块外,七成左右的的地王已经入市;在项目盈亏方面上,各城市情况有所不同,但大多数城市的郊区地王去化和盈利表现明显偏差。这是因为这些区域的购房者主要以刚需客户为主,如厦门岛外、广州花都等,由于购房者购买力偏弱,对价格敏感性较高,高价项目往往面临滞销和亏损,因此房企应当尤为注意这类地价明显偏高的刚需区域,谨慎进入。

??值得注意的是,除北京和杭州外,核心区的地王表现均明显优于其他区域。结合限价政策来看,大多数城市的政策环境仍是收紧状态,稳地价之下核心区域的地价也难大幅上涨,但由于土地资源供应紧缺,核心城区住宅供需极度不平衡,房价被推高,同时大部分城市的居民购买力又比较充裕,地王项目也能比较快的去化,因此大部分城市的核心城区高价土地投资利润空间较为可观,安全系数较高。

??1 厦门岛外等区域未售高价地积压较多、地价已达高位,应审慎考量滞销风险

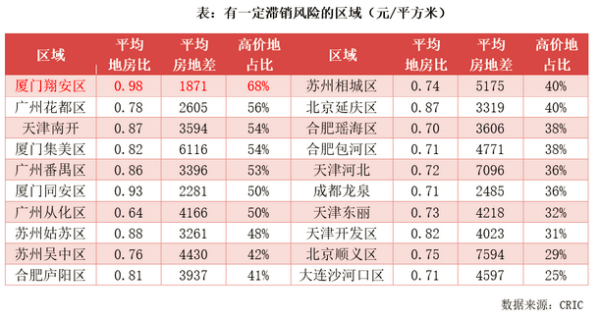

??通过对典型区域的高价地盈利情况及入市情况分析,厦门岛外、广州和北京的郊区等区域高价地占比较高,区域内近五年成交土地的平均地房比基本均在0.7以上,房地差也比较窄,均低于8000元/平方米,大多高价成交地块的盈利空间不足。这些区域内的高价地往往是2016年、2017年市场大热时成交,彼时区域内房价快速上升,房企布局意愿强烈,拿地有些“不计成本”、缺乏理智;高热之下,地价也被推升至高位,如厦门翔安、天津南开等区域在2016年的成交地块平均楼面价基本都在3万元/平方米左右。

??对于此类地价明显已经达到高位的区域而言,在基本从严的调控政策下,房价上涨空间也较小,目前盈利空间明显不及预期。就已入市的高价地项目而言,由于盈利空间不足而大多面临亏损的状态,以高价地占比最高的厦门翔安为例,该区域地价TOP10地块在拿地时基本均超过了周边房价,即使经过漫长的入市周期后,大部分地块当前的住宅成交价格和拿地成本价相比差距仍然较小,多在1万元/平方米之下,难以覆盖后期的建安、运营和财务成本,因此项目大多都是亏损的。因此,不少区域内仍有部分高价地等待入市,如厦门同安单价TOP10地块中仍有7宗还未入市,大量高价地项目积压。也正因为此,这些区域的商品住宅去化周期较长,如厦门翔安、同安、广州花都的去化周期均在24个月以上。因此,对于这类地价已达高位、未售高价项目积压的区域,应当审慎考量项目的滞销风险,谨慎高价拿地进入。

??此外,对于合肥这样的城市,虽然近年来人口流入量较大,整体购房需求充足,但由于民富基础较弱,住宅市场上以刚性需求为主,对高价项目难以负担,如包河、滨湖等区域均存在高价项目有滞销的现象。对于这类城市的核心区,也存在项目滞销的风险,房企在高成本进入时也应当仔细考量。

??2 北京海淀、西安高新地房比相对较低、周转速度更快,高价地盈利更可期(略)

??未来盈利空间可期的区域表 (略)