房玲、尹鹏2016-05-11 10:43:53来源:克而瑞

??如今,当嘉凯城再因“借壳”这一关键词出现在众人视线中时,却从主演变成了配角。浙商集团等国资股东用嘉凯城52.78%的股权换来了36.1亿元现金,一如当年借壳上市时般在业内掀起巨大波澜。

??是什么让集“千宠万爱”于一身、曾与绿城和滨江齐名的嘉凯城连年亏损,最终走到股权转让的境地?

??一、病因:尽管资本运作的成功值得庆贺,但是嘉凯城这个“拼凑”起来的公司并没有实现有效的整合。

??1) 内部架构未实现整合。09年上市之后,嘉凯城整合的各公司基本延续原有企业的经营,2012年嘉凯城集团对内部公司进行二次整合,将体制转变为区域公司制,形成上海区域(含青岛、潍坊)、浙江区域(含武汉)、江苏区域(含海口)三大公司,分别对应嘉凯城集团中凯有限公司、嘉凯城集团名城有限公司、嘉凯城集团嘉业有限公司,并赋予区域公司更多的管理权限。看似精简提炼的这次整合,实际上并未对中凯、名城、嘉业三家公司进行“合并”,反而相应的决策权力还得以集中。

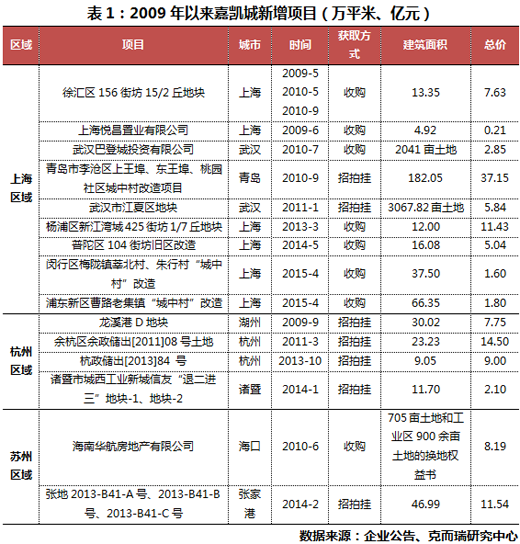

??2) 投资扩张策略不统一。嘉凯城上市后也紧锣密鼓的在各城市拿地拓展,但是我们研究发现企业的投资缺乏统一性,没有整体的战略指引。以中凯为主导的上海区域惯用股权收购的方式获取项目(青岛项目企业为旧改实施主体之一;武汉项目为收购巴登城项目的后续土地)。新增土储在三个区域中最多,而且有大量的上海核心区域的项目。杭州区域拿地主要通过招拍挂目,但是量相对较少。而苏州地区更是鲜有动作,除划归而来的海口项目外,只有一个张家港项目,反而核心的苏州市没有项目新增。

??3) 产品定位差异大。中凯城市之光是中凯在上海的成名作,更偏向高端,无论是地理位置还是产品品质均十分突出;名城在杭州打造的项目如名城湖左岸、名城公馆等,产品定位中高端;而嘉业更擅长刚需大盘,其在苏州开发的嘉业阳光假日、嘉业阳光水榭均是此类产品。此外,13年嘉凯城开启的城镇商业,产品定位面向长三角的县级市,和企业的住宅业务也难有交集。

??二、症状:嘉凯城旗下子公司长期的各自为营,难以形成合力,在战略、财务、销售等多方面“拖累”企业发展。

??1) 产品线纷杂,影响企业成本管理,降低企业的品牌影响力。尽管嘉凯城旗下各公司所打造的产品在区域内认可度高,但是实际的品牌影响力不落在嘉凯城,反而是中凯、名城、嘉业继续在当地扩大影响。此外大跨度的产品线在设计、采购等环节很难有统一动作,由此产生的额外成本等都会影响企业最终的毛利率。事实上嘉凯城应该做的是梳理产品线,确立中高低端产品类型,在对应的地段打造相应的产品,打破企业和区域的限制,统一嘉凯城品牌输出力度。

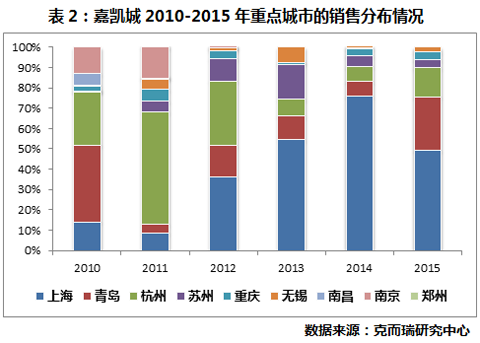

??2) 区域步调不一致,重点城市表现难有发挥。从近几年的销售分布来看,除上海外多数城市的销售表现差强人意,包括企业重点所在的杭州、苏州等城市都日渐式微。嘉凯城的销售规模不大,因此更需要内部的协作发展,有规划的进行资金调配,保障重点城市的深耕,同时辅助非重点城市的发展。尤其作为上市公司而言,每年的开工、竣工量,以及最终结转的收入和利润都应当由集团统一管控,才能保持业绩平衡,加强投资者信心。

??3) 费用率居高不下,吞噬企业利润。嘉凯城这种“三国鼎立”的局面,对财务带来的最直接的影响就是销售管理费用及费用率的居高不下。在销售不见起色的情况下,销售管理费用平均每年的花费却在6-7个亿,直接导致嘉凯城多数年份的销售管理费用率都在11%以上,最高甚至达19.41%。

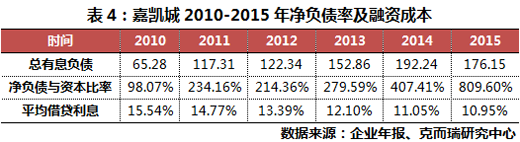

??4) 债台高筑,资金成本下降空间有限。由于盈利能力有限,再加上销售不振,嘉凯城债务规模不断上升,净负债率在2015年已高达809.6%。作为国企,嘉凯城的融资成本2015年依然在10%以上,但事实上当前资本市场现金充裕,房企发债利率屡创新低,如绿地、越秀等地方国企均低于5%。

??三、治疗:差强人意的业绩并非没有引起管理层的重视,嘉凯城上市以来也不断在寻找转型方向走出困境,采取了一系列动作。

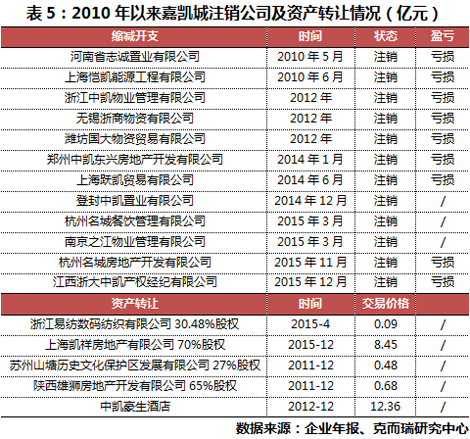

??1) 剥离非核心资产,业务聚焦。嘉凯城在整合之初,旗下还有能源、餐饮、贸易之类的业务,但是经营效益不佳,规模有限还拖累企业发展,嘉凯城为此注销了一批公司。此外还将区域布局的边缘城市中的项目公司等也一并注销,希冀业务更聚焦。

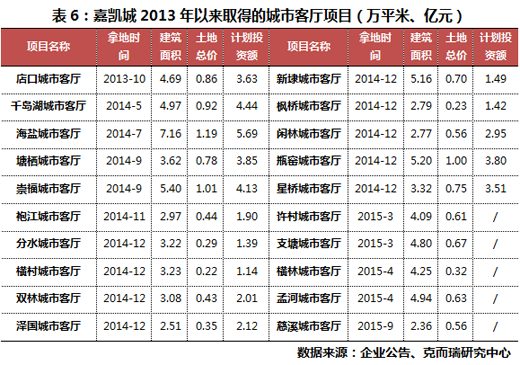

??2)发展城市会客厅,转型城镇商业。2013年嘉凯城大胆开启了城镇商业——嘉凯城城市客厅,希望挖掘长三角区域经济发达的县级市的潜力,走出一条不一样的商业路径。嘉凯城在城镇商业发展之初表示,5年内在江浙地区打造200个城市客厅,目前已取得20个城市客厅项目。

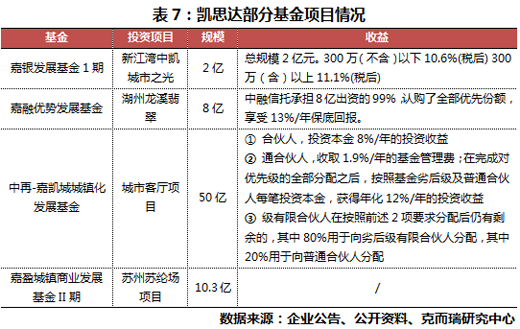

??3) 成立凯思达基金,走地产+进入的道路。2011年嘉凯城成立凯思达资本,先后成立多支基金用于支持企业发展,为转型做资金储备。包括为了城市客厅专门设立的中再-嘉凯城城镇化发展基金,中再为此专门向业内募集保险资金促进城镇商业的推进。

??四、结果:就思路而言,嘉凯城的上述动作似乎没有什么问题,但是实际的发展中却并非如此。

??1) 不良资产剥离,变成了优质资产变卖。我们看到,嘉凯城的资产转让清单中包含上海凯祥房地产有限公司(该公司是嘉凯城14年收购而来,拥有普陀区104街坊旧区改造项目)、中凯豪生酒店等项目,位置均十分出色。

??2) 大量布局城镇商业,收益难保障。截至2015年底,嘉凯城共有四个城市客厅项目开业(店口、塘栖、横村、双林),2015年企业年报也首次披露,城镇商业项目实现销售金额3.62亿。但是按照城市客厅发展设想,通过销售收回前期投资,目前来看仍有较大差距,开业的四个项目按计划投资计算,投入金额为10.36亿。

??3) 凯思达缺乏盈利能力,对降低企业融资成本作用有限。凯思达从2011年至2015年仅2014年实现盈利1,169.71万,对于嘉凯城的收入贡献作用小。而且几支投资于嘉凯城自身项目的资金成本普遍在10%-13%,这一水平基本和企业的融资水平持平,基金真正的作用没有发挥出来。

??基于上述内容,我们发现嘉凯城实际想走出一条差异化的道路,但实际的线路却和大多数房企聚焦一二线的策略背道而驰。在住宅业务乏力,商业地产回报“遥遥无期”的现实下,浙商集团等大股东似乎失去了信心,借股份制改造的契机转手给恒大。