2020-10-09 16:24:20来源:克而瑞

??导读:

??1、百强房企9月单月同比增长29%,增幅有所收窄

??2、业绩完成情况不及历史同期,四季度需加快推盘去化

??3、“三条红线”下更加考验房企运营实力

??榜单解读

??前言:2020年前三季度,TOP100房企整体业绩同比增长9.2%。虽然随着房企整体销售和供货节奏后移、下半年供应量显著提升,百强房企第三季度销售规模较一二季度有所恢复。但9月规模房企的去化率水平呈现下降趋势,规模房企目标完成情况不如历史同期,四季度房企去化压力仍然较高。

??目前,行业去化承压的基本面尚未有所改善,随着房地产资管新规“三条红线”试行,年内融资环境进一步收紧、房企资金压力加大。拿地、开发、销售节奏受到影响的同时,也更加考验企业运营实力,倒逼房企加快提升组织效率、平衡财务指标、深化销售渠道、提速现金回流。

??从市场层面来看,9月房地产市场渐有走弱的迹象,供应明显放量但成交表现平平,30个重点监测城市累计供应面积环比增长37%,累计成交面积环比下降4%,同比涨幅收窄至8%。展望四季度,城市市场大概率将轮动分化:一线城市市场需求坚挺,成交仍有望维持在较高水平;热点二、三线城市市场大概率将有所降温,成交或将缓步下移;弱三、四线城市去库存风险仍需警惕。

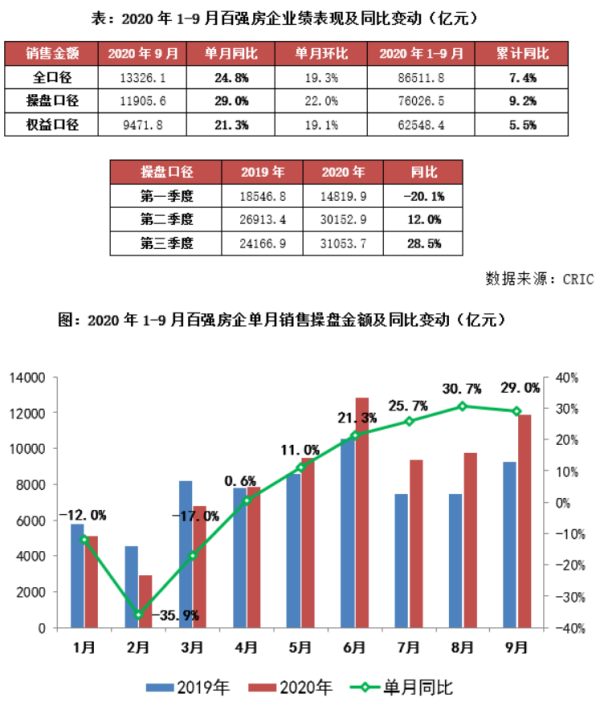

??业绩:百强房企9月单月同比增长29%

??2020年9月,TOP100房企实现销售操盘金额11905.6亿元,单月业绩同比增长29%。1-9月百强房企操盘销售规模同比增长9.2%,累计业绩增速自7月首次回正后继续提升。从整体来看,虽然随着房企整体销售和供货节奏后移、下半年供应量显著提升。百强房企第三季度的操盘销售规模同比增长近28.5%,较一二季度有明显恢复。但9月规模房企的去化率水平却呈下降趋势,四季度房企去化压力仍然较高。

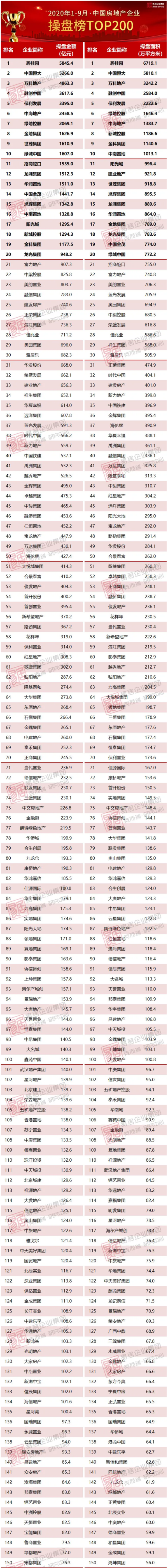

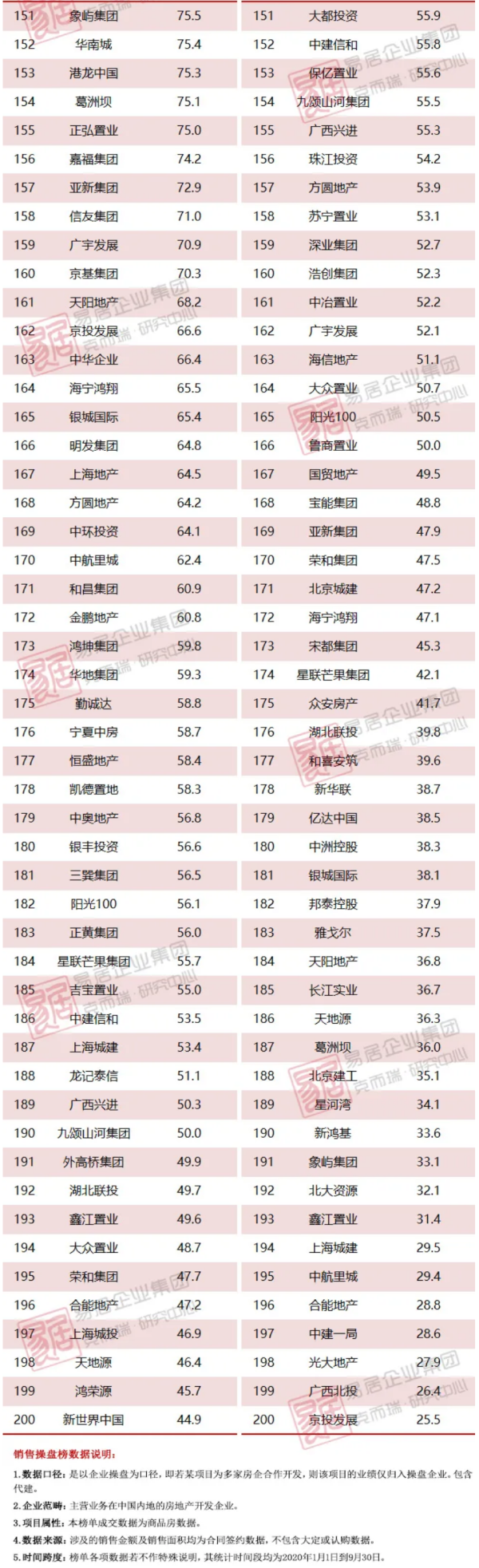

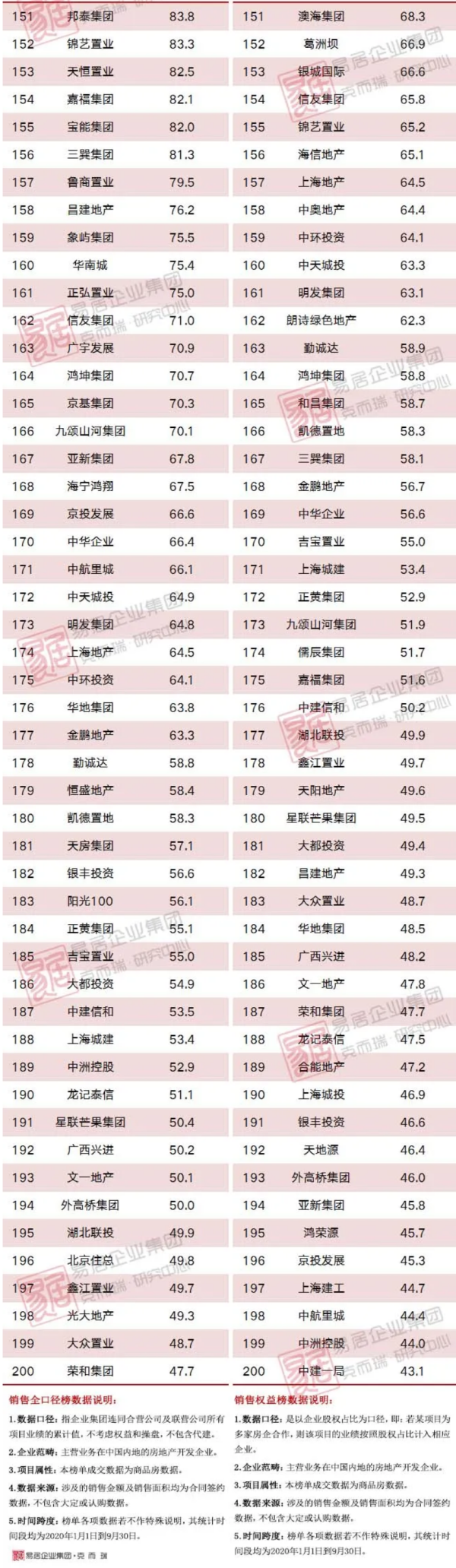

??2020年前三季度,百强规模房企竞争持续,各梯队企业保持了一定的分化格局。一方面,9月TOP10房企销售操盘金额入榜门槛增长13.7%至1607亿元。TOP30和TOP50房企门槛较去年同期也分别提升了4.4%和7.9%,规模房企竞争优势凸显。另一方面,截至三季度末,TOP100和TOP200房企销售操盘金额入榜门槛分别为140.1亿元和44.9亿元,较去年同期基本持平,行业分化持续。

??2020年前三季度,TOP200各梯队房企之间规模分化持续。其中,龙头房企继续保持稳健发展,TOP3房企销售操盘金额集中度达13.7%,同比增长1.3个百分点。TOP11-20及TOP31-50梯队房企操盘金额集中度较去年也均有一定幅度提升,市场份额稳中有升,规模房企竞争优势进一步深化。而受疫情对规模房企开复工、销售、回款的影响,行业竞争加剧,TOP100之后房企的销售操盘金额集中度出现一定回落。

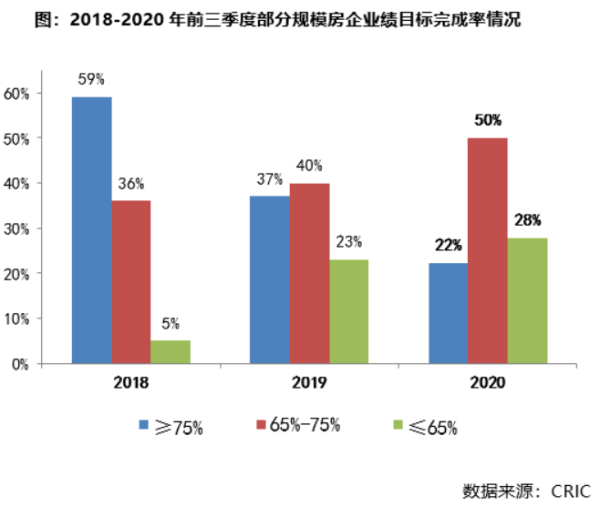

??2020年,房企业绩目标的完成情况一定程度上受到疫情影响,整体表现不及2018、2019年同期。前三季度,有近3成房企目标完成率不足65%,占比达到近三年同期最高。同时,虽然也有部分房企积极抓住销售窗口期,加快去化。截至9月末有8家目标完成率达到75%以上,处于行业较高位,但整体占比也显著低于2019年同期。目前来看,不少房企在全年业绩目标完成度较低的情况下,销售、去化承压,四季度仍需加快推盘节奏、加速去化。

??今年由于受到疫情冲击,房企整体销售和供货节奏后移,四季度作为市场供货高峰期,房企供货加速将带动成交量的上升。但行业去化承压的基本面尚未有所改善,企业全年业绩目标主要还是依靠增加供货量来实现。

??而随着9月房地产资管新规“三条红线”启动试行,年内融资环境进一步收紧,加大房企资金压力,拿地、开发、销售节奏都将受到较大的影响。在此背景下,更加考验企业运营实力,倒逼房企加快提升运营管控效率、平衡财务指标。整体来看,财务稳健、现金充足、管控得力的房企将具备更强的市场竞争力,一些国企、央企的优势将进一步凸显。

??“三条红线”新规下,房企应积极采取应对措施,保证业绩目标的顺利实现和企业稳定经营。在销售端,继续深化线上线下销售渠道,制定合理的价格策略,把握住中秋国庆假期、双11以及年终三个重要营销节点,提振销售业绩,同时加强回款流程管控,缩短回款周期,提速现金回流,保证企业资金周转。经营管控上,加快内部战略调整升级,提升组织效率,项目管控上更加注重工程质量、施工安全问题,推动产品力升级。此外,融资方面,积极开展更多元化的融资渠道,加强与金融机构的合作,为企业创造相对稳定的融资环境。

??9月房地产市场渐有走弱的迹象,供应明显放量但成交表现平平,30个重点监测城市累计供应面积环比增长37%,累计成交面积环比下降4%,同比涨幅收窄至8%。

??具体而言,一线城市成交持续高位运行,同、环比分别增长61%和18%,上海、广州和深圳成交皆创年内新高。在供应连续两月放量的作用下,上海成交持续提升,中高端产品成交去化依旧出众。在深圳、东莞政策加码后,不少客户外溢至南沙、增城两区,致使广州市场热度持续攀升,成交再创近年来单月新高。深圳新房市场持续升温,网红盘因一、二手价格倒挂,再次出现抢购潮,在一定程度上刺激市场人气。

??26个二三线城市成交整体表现平平,环比下降7%,同比增长3%。在连番政策加码后,杭州、宁波、南京等热点城市市场降温特征明显,成交转升为降,但并未明显失速,环比跌幅都控制在20%以内。武汉、南宁、厦门等供应明显放量,但成交不增反降,市场去化压力加剧。佛山、长春、合肥等市场热度惯性延续,成交同、环比皆实现正增长。

??各区域市场持续分化,长三角地区成交明显走弱,受限于政策加码,杭州、宁波、南京、无锡等热点城市市场明显降温,成交皆步入下降通道,仅限于上海、合肥市场仍保持较高热度,成交稳中有升。粤港澳大湾区市场热度不减,佛山、东莞成交持续高位运行,同比涨幅超20%,广州、深圳成交更创年内新高。中西部地区市场有所降温,武汉、重庆成交整体仍处高位,但同环比均小幅回落,成都、长沙成交也是转升为降,环比跌幅都在10%左右。

??而从我们实际调研情况来看,中西部地区二、三线城市严重依赖渠道分销。2019年以来,中西部地区品牌房企跟风打折降价,弱三、四线城市售价已逼近成本线,但由于市场需求羸弱,去库存压力极大,品牌房企皆有撤离的趋势。即使房地产库存整体偏低的中西部地区热点城市,房企对未来市场预期也普遍谨慎,大都保持高频次的供货节奏,渠道分销已是市场常态。

??展望未来,房地产市场是否就此转冷,9月是否成为市场由盛转衰的转折点,似乎难以做出定论,还留待四季度市场供求数据进一步验证,但城市分化行情大概率将轮番演绎。一线城市市场需求依旧坚挺,在四季度供应持续放量的情况下,成交仍有望维持在较高水平。而在政策轮番加码作用下,热点二、三线城市市场大概率将有所降温,成交或将缓步下移。弱三、四线城市市场供求关系趋于恶化,叠加市场购买力本就不济,疫情影响下首付、月供压力尽显,去库存风险仍需警惕。