2019-11-25 12:36:56

??现金流作为企业经营的“血液”,流通是否顺畅,质量是否良好,对企业生命力有着至关重要的影响。有研究表明国外有85%的破产企业仍有盈利,断裂的资金链是企业走向灭亡的元凶。在房地产开发企业,这样的案例也屡见不鲜,有利润无钱的房企不在少数,房地产开发企业能否维持,不是主要取决于盈利水平的高下,而在于现金流转是否畅通。

??现金流指标造假难度大成本高,以销售回款为主的经营性现金流作为房企资金流入结构中的绝对主力,能够真实反映企业经营情况。本文旨在从现金流的角度来分析企业的盈利能力、偿债能力以及发展能力,剖析企业当前的经营与财务状况,为房地产开发企业及其他利益相关者提供参考。

??2016-2018年来,120家A股上市房企的经营性现金流净额之和分别为1819.84亿元,526.18亿元,2373.77亿元,经历了先走低再提升的路径。其中2017年房企拿地积极,激进扩张,总体现金流状况不佳。2018年经营性现金流有所好转,2019年二季度经营性现金流总和回正。截至8月末,中报披露结束,A股120家上市房地产开发企业半年报全部披露完成,同花顺数据显示,120家上市房企中,中报经营活动产生的现金流量净额为正的有69家,随着融资不断收紧,房企对于现金流的重视程度正在不断加强,一场现金流保卫战正在进行中。

??一、盈利能力——规模房企营业收入的现金保障性更强,盈利性更好

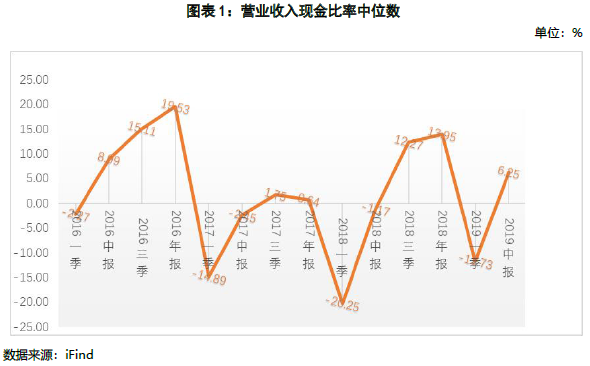

??(一)营业收入现金比率

??营业收入现金比率反应房企每一元营业收入所能获取的现金流量,比值越高说明企业获得的现金流越多,盈利能力越好。整体上,每年120家房企该指标的最大值和最小值相差很大,说明企业间盈利能力差别较大。2016年一季度至今,营业收入现金比率中位数变动趋势如图,具有较强的周期性,2018年全年该指标持续上升,年中转负为正,相较于2017年韧性更强,反弹幅度大,与2018年房地产企业开始强化资金管控,谨慎投资扩张的战略变化相吻合。

??营业收入现金比的持续下降表示房地产开发企业营业收入缺乏现金保障,指标持续下降需要警惕企业的盈利质量问题。120家房企中有14家A股上市房企连续两期营业收入现金比下降。其中4家房企规模相对较大,10家营收均不超过百亿元,小型房企的营业收入的现金保障性整体不如规模房企。

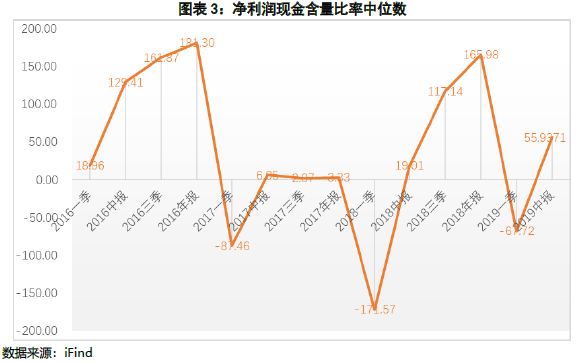

??(二)净利润现金含量

??净利润现金含量比率是指企业经营活动产生的现金净流量与其净利润的比值,一般认为该指标值越大越好,表明企业销售回款能力较强,财务压力较小。整体上2017年企业拿地扩张,该值的中位数维持在低位,2018年资金管控强化,指标值持续上升。

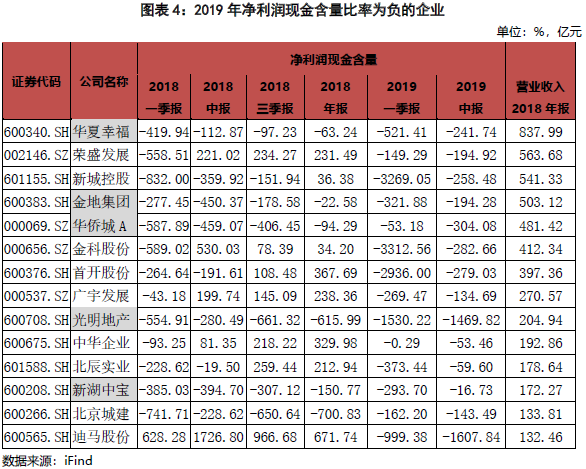

??有14家房企今年以来净利润现金含量持续为负,其中华夏幸福,金地集团,华侨城A,光明地产和新湖中宝2018年至今净利润现金含量为负值,原因是这5家企业经营性现金流2018年以来持续为负。这意味着公司发生了较多的应收账款,资金回笼无法覆盖现金投入。

??二、偿债能力——经营性现金流为正的企业有稳定的现金支付利息的能力

??(一)现金流量比率

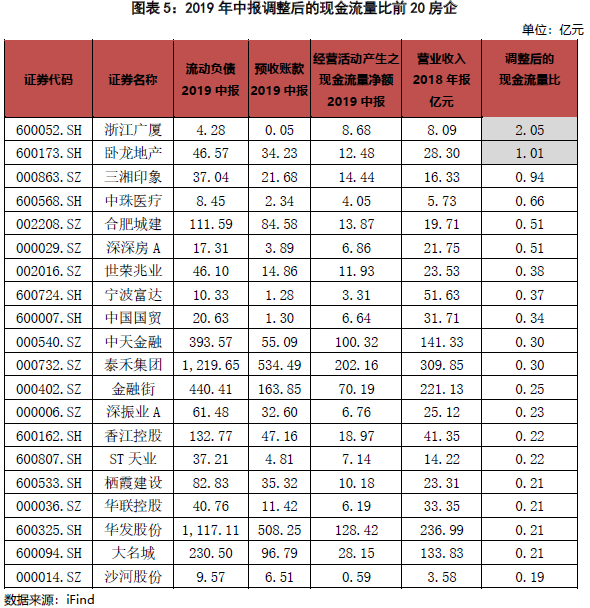

??经营活动现金净流量是偿还企业到期债务的基本资金来源,但房地产开发企业存在有利润却没现金的现象,所以用本期经营活动产生的现金净流量来反映短期债务的保障程度更加可靠。该指标较大,表明企业经营活动产生的现金净量对流动负债的保障越强,资金链断裂的风险也就越小。在前面的专题中我们有做过分析,直接用流动负债没有排除掉预收账款对负债的影响,因此这里也对指标做出调整,现金流量比率=经营活动产生的现金流量净额/(流动负债-应收账款-合同负债)。

??根据中报披露数据,房企中现金流动负债比率较低,调整后只有浙江广厦和卧龙地产经营活动现金流经额能完全覆盖流动负债,说明房地产企业整体造血能力比较弱。根据披露中报数据42.5%的A股上市房企经营活动产生的现金流量净额为负值,资金来源只有举债、融资等筹资活动,这就要求企业有较强的融资能力,否则后续发展可能出现问题。

??(二)现金流量利息保障倍数

??现金流量利息保障倍数代表了企业的现金支付负债利息的能力, 该指标的金额越大说明企业的现金支付利息的能力越强,这样的情况下, 企业的经营相对稳定。2016年至2018年经营性现金流无法覆盖负债利息的企业分别有41家,60家,42家。17年规模扩张企业应收账款增加,经营性现金流减少,因为经营性现金流无法覆盖负债利息的企业数量明显增多。

??根据2019年中报数据,120家上市房企中58家现金流量利息保障倍数大于100%,有较强的现金支付利息的能力,有8家房企经营性现金流为正却不足以支付利息。

??点击查看完整版报告:[中房研协]融资收紧,从经营性现金流探究房企资金链风险