市场 2020-10-19 10:17:03 来源:丁祖昱评楼市

??数据中心IDC(Internet Data Center),是一种高度专业化的物业类型。

??广义来看,数据中心是为计算机系统(包括服务器、存储和网络设备等)安全稳定持续运行提供的一个特殊基础设施,该空间一般包括建筑物、电力电气系统、装修装饰工程基础设施。

??狭义来看,IDC本质上是数字时代的地产行业,通过向金融、IT等行业客户租售机柜、提供运维服务获取租金回报,类似于“商业地产的服务模式”。从IDC房地产属性来看,数据中心需要取得相关土地使用权力、建设厂房以及购置机柜、电力设备、空调等基础设备。从数据产业而言,数据中心的运营包括电信资源本身运营与电信资源相关的设备提供和服务等。

??2020年,新基建相关政策推进,云计算、5G、人工智能、自动驾驶等技术推动数字经济发展,作为“数字时代的地产行业”,数字地产的优质性、稀缺性获得市场广泛关注。

??谈论IDC数据中心离不开数字地产,数据中心是数字地产的一个典型应用类型,本文将重点分析IDC在产业地产方面的运用。

??01

??IDC具备不动产属性,长期回报率高

??数字中心面向互联网、电商、金融、政府、行业用户等,他们会租下整个单元或整个物业,租期以8-10年者居多,因此其现金流入相对稳定,长期回报率较高。

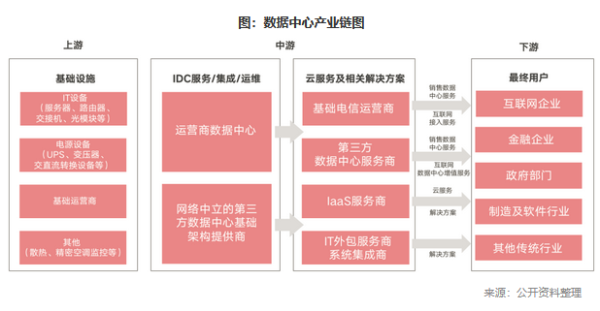

??一般来说,数据中心运营商作为整个数字地产建设和运营中的主导方,从上游的供应商处采购土地厂商、硬件设备、宽带等设施,并向下游的最终用户提供数据服务。

??运营商市场主要由电信运营商、第三方数据中心和云服务企业等构成,并呈现出自建零售型和定制批发型两种业务特征,这重点取决于是否自有土地、投入成本高低、客户类型大小等。

??无论是自建零售型还是定制批发型业务,大部分数据中心均是产业用地,有物流用地、园区用地,也会根据定制客户类型采用办公用地作为数据中心。由于自建零售型客户以中小型客户为主,合作时间更加灵活,收入稳定性会不如定制型客户,上架率是影响收入的重要因素。为了获得更加优质而稳定的企业客户,自建零售型往往位于一线城市周边,服务那些数据需求日益增长的金融、政府、互联网客户为主,用地成本也会更高。

??定制批发型客户以大型客户为主,阿里、腾讯、字节跳动、快手等互联网企业均也在二三线城市采用定制批发型路径,但盈利能力和议价能力较弱。客户在能耗、土地、带宽、电力等资源均具有政策优势,用地成本更低、占地规模会较大,且通常为10年左右的运营期,相对于一线布局的IDC企业而言,代建模式盈利能力和议价能力较弱,但有望伴随着互联网企业的快速发展而实现快速成长。

??02

??市场中三种运营模式是主流

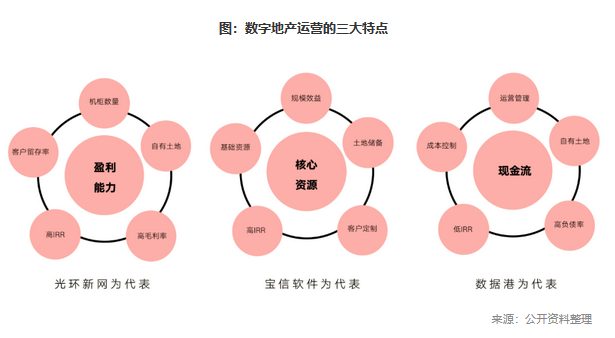

??总结行业内主流数字地产运营的特点,大致可以分为三类:

??1)以利润为中心的稳健发展型;

??2)以土地、水电等核心资源为中心的资源协同型;

??3)以现金流为中心的快速扩张型。我们认为三种打法没有好坏之分,匹配公司自身能力(组织结构、融资能力、公司治理结构)的打法就是最好的打法。

??1、以利润为中心的稳步发展型——光环新网为代表

??光环新网是我国领先的第三方IDC厂商,主要业务为IDC运营管理服务、IDC增值服务和云计算,项目主要集中于北京和上海及其周边,其中北京地区业务占90%以上。光环新网以收购土地并自建厂房的自建零售型业务为主,是第三方毛利率中最高的,项目的IRR通常保持在18%以上,自有土地、自建机房的模式相比于租赁土地、代建厂房成本更低。

??2、以核心资源为中心的资源协同型——宝信软件为代表

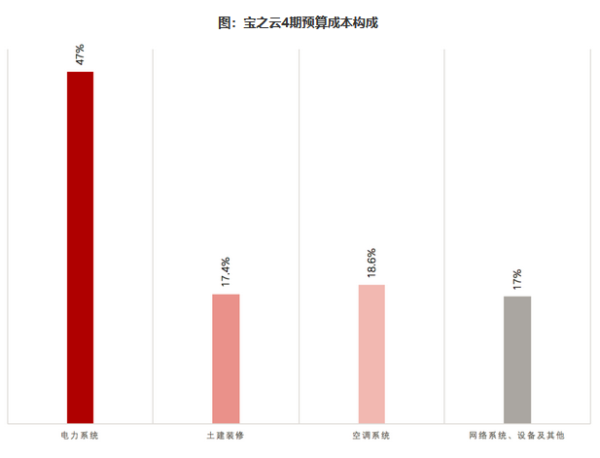

??宝信软件主营业务包括工业软件开发、基础设施服务外包(IDC业务)和系统集成,且IDC业务占宝信软件总营收的31.0%,却贡献了接近50%的毛利润。得益于集团支持,宝信软件拥有了宝钢部分工厂的租用权,并获得丰富的土地供应、厂房资源、以及现有的自备电厂、完善的供配电与供水资源,为打造数据中心提供了先天的资源优势。宝之云IDC 产业基地就是以钢厂旧址为基础改建,在一线城市中拥有独一无二的规模优势和成本优势。不仅可以为大客户提供大批量的、定制化的机柜空间,更是少数能满足BAT和电信运营商对IDC 需求的项目之一。以宝之云4期为例,其土建和电力成本占比均低于行业平均水平。

??3、以现金流为中心的快速扩张型——数据港为代表

??上海数据港是上海静安区国资委控股公司,其率先在国内推行数据中心定制化业务模式,凭借技术、运营优势迅速成长,数据港是阿里巴巴的长期供应商,相关采购占据总业务90%以上。数据港采用定制型业务模式,帮助用户实现从设计要求、安全管理等级到运维监控标准与流程的100%适配需求,建设周期、成本节约和能源效率方面更优,通过规模化运营获取更高运营利润。

??03

??IDC布局正向环一线城市扩张

??我国数据中心数量大约有7.4万个,主要集中北京、上海、深圳、江苏、香港等城市。随着政策的限制和能源的管控,目前IDC的扩张趋势正向环一线城市发展。

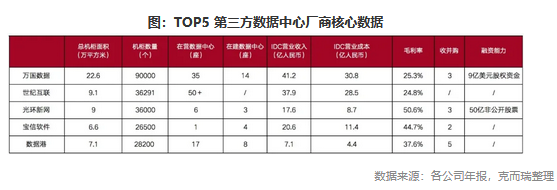

??数据中心属于重资产运营,对成本控制要求比较高,行业平均毛利率一般在30%左右,而光环新网和宝信软件的毛利率表现较为突出,主要体现在对电力成本的合理把控上。

??IDC的建设规模主要分为中小型数据中心、大型数据中心以及超大型数据中心三种类型。从数据中心规模和数量来看,世纪互联数据中心的体量较小但数量多,以单体建筑为主,不超过4.5万方,而宝信软件的数据中心由于是钢厂转型改造,一般以超大型数据中心为主,占地面积可达近3平方公里。

??04

??IDC能否成为产业地产新商机?

??1、进入IDC行业开发商还缺什么?

??第一,与传统地产一致,数字地产需进行自建房屋审批,但还有特殊门槛。数字地产运营商若自建数据基础设施,要取得一般自建房屋项目,需取得的相关审批、许可及证照,并在竣工验收备案完成后方能出租并投入使用。除此之外,与自建房屋项目不同,还需要办理工业和信息化投资项目备案和节能审查等特殊的审批或备案。

??第二,IDC能耗指标条件严格,影响数据中心的建设规模。2020年6 月 5 日,上海发布了《支持新建互联网数据中心项目用能指标的通知》,批复了 3.6 万个机架,这一数量已大幅超过去年。政策将推动上海市数据地产的整体发展,但能耗指标申请的条件将非常严格,仅利好部分实力强劲的企业。

??第三,缺少长期稳定的数据需求方。在满足入门资质、能耗指标使用权后,决定数据中心经营的就是上下游客户,无论是互联网公司、政府机关、金融机构、制造业公司等,能够绑定客户资源是数据中心发展的秘诀。

??2、从开发商角度估算IDC项目投资收益

??数据中心作为数字地产,也被称为“数据世界的商业地产”,这是因为数据中心与商业地产的运营模式相近,同时用地性质的相似,也具有产业地产的土地属性。

??典型的数据中心一是需要自有或租用用地、土建与装修、电力能源等核心资源;二是需要通过向终端客户出租机柜获取租金(运营)收入。所以,以商业地产、产业地产的运营视角来看待IDC的运营特征,比如不同的IDC地段决定租金成本不同,具有一定的适用性。

??在IDC项目中,以宝山软件的宝之云IDC四期项目为例,根据项目数据测算,如果实现达产,项目年度营业收入为9.49亿元,项目的毛利率为46.47%,成本收益率为82.67%。在商业地产项目中,以稳定期的万象城项目为例,通常项目营业收入为22.26亿元,项目毛利率70.2%,但是项目成本收益率为13.1%。在产城项目中,以某传统房企产城项目为例,产城可售收入达84.8亿元,产城成本收益率为31.68%,毛利率为24.06%。

??通过典型项目比较可以看出,IDC项目相对于商业地产项目来说,营业收入、毛利率相对比较低,但是成本收益率较高;相对于产城项目来说,营业收入相差较大,但是毛利率和成本收益率相对比较高。所以,从收入的体量来说,IDC项目相对偏低,但是具有较好的盈利能力。

??3、哪些开发商更适合布局IDC市场

??从目前数据中心的主流三类运营特点来分析,其中以利润为中心的稳健发展型更适合具有自有土地的产业地产开发商,自建厂房要比代建模式成本更低,作为零售型厂商,主要面对云厂商和中小客户,议价能力也更强,在项目运营中能够获得较高的运营利润。

??以土地、水电等核心资源为中心的资源协同型,更适合有资源的产业地产开发商,比如类似有宝钢属性的制造业相关或与电信运营商相关的开发商,可以利用现有的土地供应、厂房资源、电力资源等现有资源,在投入中降低成本,获得优势。

??以现金流为中心的快速扩张型,适合运营能力更强的产业地产开发商,通过较强的成本控制和运维能力,提供贴合客户的适配需求。

??然而,自有土地的开发商、有资源基础的开发商和运营能力较强的开发商,如果不能拿到办理工业和信息化投资项目备案和节能审查等特殊的审批或备案,不能获得能耗指标使用权,不能绑定互联网企业或优质企业资源,进入IDC领域的门槛还是无法跨越。

??随着传统地产行业竞争加强,行业集中度逐步上升,虽然投资IDC项目规模与传统地产规模相比,不足相提并论。但是IDC数据中心由于捆绑优质的客户资源、稳定的长期收益,对于一些小型的地产企业却可能带来很好的现金流和增值的收益。

??城地股份就是一家成功转型IDC行业的代表!

??城地股份深耕地基与基础工程行业,主要从事桩基、基坑围护等地基与基础工程施工,是我国首家以地下工程为主业的A 股主板上市公司。公司于2018年收购香江科技100%股权,总交易价格为23.33亿元。通过收购,城地股份从原有业务拓展至IDC系统集成、IDC运营管理及增值服务领域,定位为数据中心行业整体解决方案商,实现了IDC产业链上下游一体化的业务布局,三大业务板块协同发展,业务规模及盈利能力逐年提升。

??2019年间,并表后营业收入29.24亿元,归母净利润3.31亿元,同比分别增长97%和252%,还带来传统业务业绩增长20%。同时,公司传统业务毛利率及净利润率都较低,收购香江科技后公司毛利率由2018年18.39%提升至27.28%,净利率由5.73%提升至11.33%,增速客观。香江科技所处的IDC行业景气度高,未来料将为公司业绩持续注入新动力。

??可以看出,地产及上下游行业企业,是否可以通过收购方式,进行资源互补,带来长期的业务协同性,不仅主营业务获得了稳定的成长空间,还获得持续的现金流回报。业务协同和资源互补还有效的降低了拿地成本、空置成本、电力成本、财务成本等一次性成本,获得可观的持续经营能力和竞争优势。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |