公司杨倩 2020-11-09 08:43:51 来源:乐居财经

??“我没做大哥已经很久了。”这是《英雄本色》里的一句经典台词,也是地产圈昔日龙头的写照。

??从“招保万金”到“恒碧万融”,昔日四大天王,如今只余万科在列。十年规模混战,恒大、碧桂园、融创上位,万科稳在前三,保利在TOP5边缘徘徊,招商、金地则掉出了TOP10,短时间内,恐格局难改。

??谁不想重拾辉煌?“招保金”目标明确。保利要重回前三,金地要重回前十,招商则定下了2500亿销售目标。当然,规模不是衡量房企的唯一指标。我们通过2020三季报数据,横向对比招保万金现状。

??规模:

??万科一骑绝尘

??招商市值缩水三成

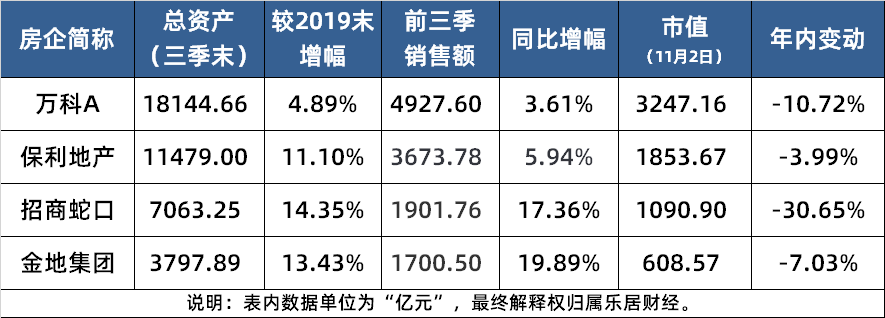

??销售规模:十年前,万科就在领跑,销售规模几乎是“招保金”三者之和。2010年招商、保利、万科、金地销售额分别为146.25亿元、661.68亿元、1081.6亿元、283.38亿元。彼时,恒大刚刚迈过500亿门槛,与“招保金”处在同一起跑线。十年后,万科前三季销售额逼近5000亿,招商、金地不足2000亿,差距扩大至“千亿级”。

??资产规模:截止2020年三季末,四家房企总资产规模为:万科18144.66 亿元、保利11479.00 亿元、招商7063.25 亿元、金地3797.89亿元。万科总资产逼近2万亿,较2019年底增长4.89%;保利总资产在2019年冲上万亿规模,三季末总资产增长11.10%;体量相对较小的招商、金地增速较快,分别较2019年底增长14.35%、增长13.43%。

??市值规模:以11月2日收盘价计算,四家房企市值分别为:万科3247.16 亿元、保利1853.67亿元、招商1090.90亿元、 金地608.57亿元。

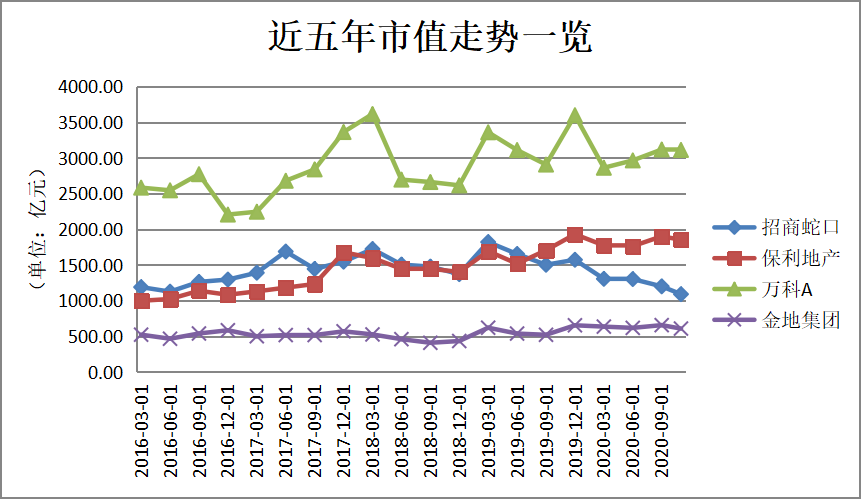

??截取近五年市值走势,万科、保利呈震荡上升态势,金地较为平稳。

??招商自2015年12月30日重组上市后,市值从1715亿元跌落至1090亿元,5年内 “蒸发”超600亿元。尤其2019年以来,市值持续下滑。

??2020年内,招商市值缩水约三成,保利、金地相对扛跌,市值下滑3%-7%,万科市值下滑约14%。

??盈利:

??金地净利率最高

??保利净利“成色”最高

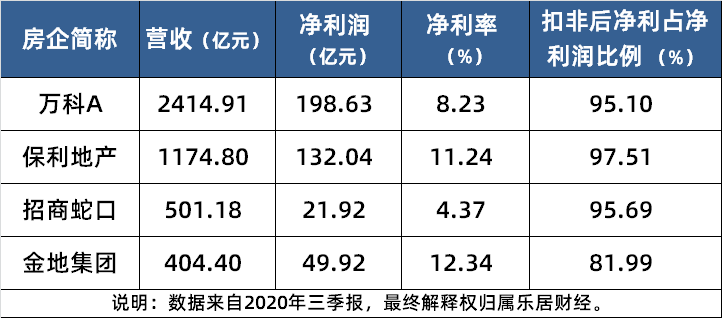

??截止2020年三季末,万科、保利两家房企实现营收、净利双增长。前三季,万科实现营收2,414.9亿元,同比增长7.9%;归属于上市公司股东的净利润198.6亿元,同比增长8.9%。同期,保利实现营收1174.8亿,同比增长5.1%;归属于上市公司股东的净利润132亿,同比增长2.9%。

??万科净利增幅更优于保利,主要得益于三个数据。第一,降控管理费用。期内,万科管理费用70.4亿元,同比下降10.7%,省出来8.4亿元。第二,投资收益提升。对联营企业和合营企业的投资收益约23.1亿元,同比增长一倍有余。第三,期内未计提资产减值损失,而去年同期计提约16.5亿元。仅这三项粗略计算,已为税后利润留出37亿净增空间。

??与之形成鲜明对比的是招商,在营收近乎翻倍的情况下,净利却遭“腰斩”。前三季实现营收501.18亿元,同比增长96.21%;归属于上市公司股东的净利润21.92亿元,同比减少56.96%。

??增收不增利的困局,是如何形成的?第一、社区业务毛利率、园区业务毛利率同比明显下滑;第二、上年同期转让子公司股权产生税后净收益22.3 亿元;第三、少数股东损益升至12.2亿元,同比增长约65%;占税后利润的比例约35.7%,同比增长23.1 个百分点,分走了大笔利润。

??金地则是营收、净利双降。前三季度实现营收404.4亿,同比下降4.9%;实现归母净利润49.9亿,同比下降8%。

??横向对比来看,四家房企净利率较2019年末均有下滑迹象。其中,保利净利率微降0.61个百分点,万科、金地下降2-3个百分点,招商净利率下滑幅度最大,超过12个百分点。

??我们用扣非后净利润占净利润的比例,来观察房企净利“成色”。三季末,保利净利“成色”高达97.51%,是四家房企之首。万科、招商净利“成色”在95%以上,金地的净利“成色”只有81.99%。

??据披露,由于上半年产生的非流动资产处置收益5.45亿元,金地非经常性损益高达8.99亿元,较去年同期的0.99亿元,大增超过8倍,约占期内净利润的18%,使得净利“成色”大幅下滑。

??现金流:

??万科最豪

??保利经营现金流“亮红灯”

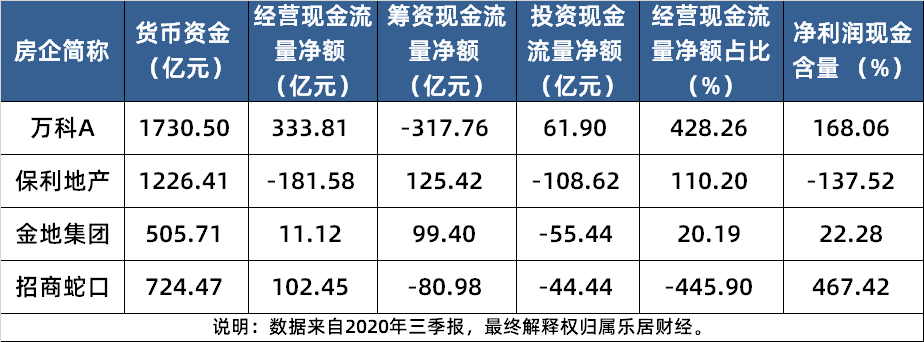

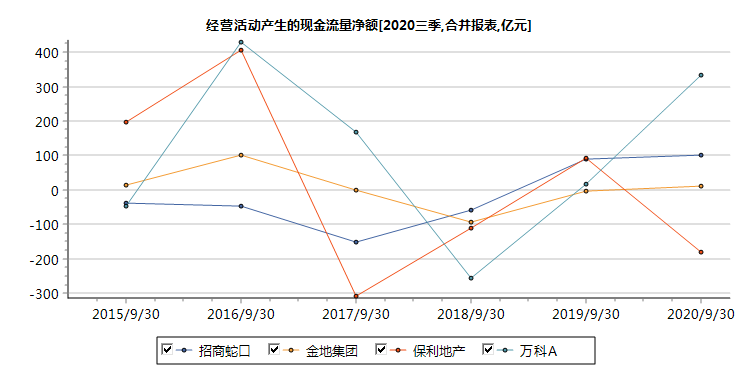

??现金流方面,万科具有明显优势,在手现金1730.5亿元,几乎是保利、金地之和。与2019年末相比,仅万科、金地实现现金增长,万科增幅约4%,金地增幅约12%,招商下滑约3.8%,保利下滑约12%。保利的经营现金流已亮起“红灯”,缺口高达181亿元。

??三大现金流显示,万科、招商更依赖于经营现金流,保利、金地则更倚重融资。具体来看,万科的经营现金流净额同比大增18倍,主要和拿地节奏放缓有关。据披露,前三季万科新增总建筑面积约1832.3万平方米,同比下降35.3%;新增权益规划建筑面积约1066.4万平方米,同比下降47.8%。

??保利、招商则与之相反,拿地较为积极,经营活动支出均出现明显上涨。前三季度,保利新拓展项目88个,新增计容土储面积1982万平方米,同比增长32.8%,总拓展成本1314亿元,同比增长31.9%;同期,招商累计新增土储1145 万平,同比增长37.8%,拿地销售面积比139.4%,较2019 年提升17.7 个百分点。

??房企三大现金流中,经营现金流最为重要,“天上飘”的净利润要靠它“落地”,那些账面上面赚到的钱,到底有多少变成了真金白银?我们用经营现金流净额与净利润的比例,观察房企净利润现金含量。

??前三季,招商现金含量高达467.42%,数据虽高,但主要与期内净利润同比骤降过半有关;万科现金含量为168.06%,这意味着经营现金流净额是当期净利润的1.68倍,比招商更为优秀;金地集团现金含量为22.28%,说明现金流量净额仅占当期净利润的2成左右。

偿债:

招商负债率最低

保利长短债结构最优

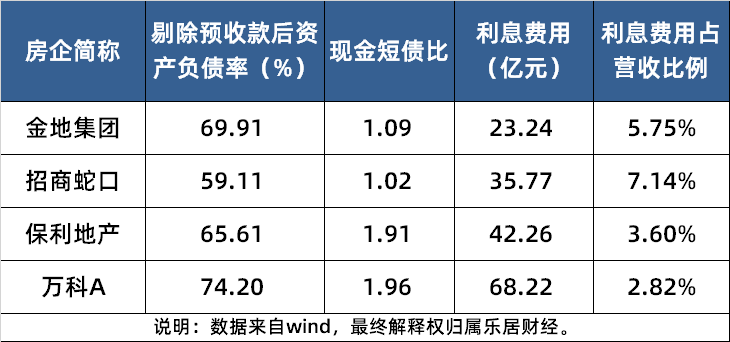

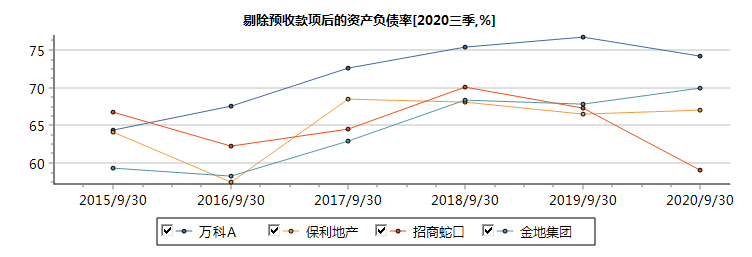

??在融资和偿债方面,万科一直是房企中的模范生。净负债率为27.6%,远低于主流房企;剔除预收款后的资产负债率约74.2%,较2019年末下降2.3个百分点;有息负债占总资产的比例为14.1%,且有息负债中66.8%为长期负债;利息费用占比仅为2.82%,在四家房企中最低。

??负债率指标来看,招商、保利、金地均在70%以下,未踩“红线”。其中,招商负债率近年持续走低,约60%左右;保利、金地负债率同比微增不足2个百分点,在65%-70%之间。与此同时,四家房企现金短债比均超过1倍,万科、保利接近2倍。

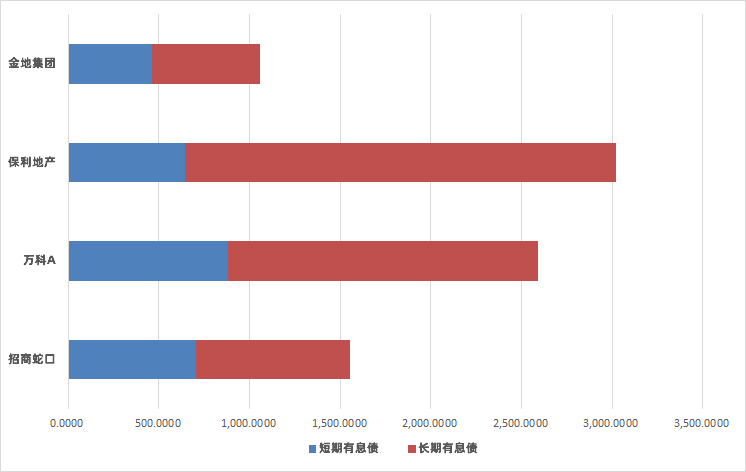

??都没“踩线”的情况下,谁的债务结构更优?由于三季报披露内容有限,无法精确计算短期有息负债,我们通过短期借款和一年内到期的非流动负债的总额,大致测算短期有息负债情况及长短债比例。

??据披露,三季末,招商短期借款与一年内到期的非流动负债合计707.1亿元,增幅达29.06%,金地增幅为28.42%,万科、保利分别下滑8.42%、3.32%。招商短债总额增幅较大,叠加货币资金下滑,其短期偿债能力稍弱于其他三家。

??同期,保利长期有息负债约2378.1亿元,较2019年底增长约16.81%,万科、金地长期有息负债增幅分别为4.55%、4.62%,招商则是下降2.46%。从长期有息负债占总负责比例来看,保利达到26.58%,较2019年底微增1.25个百分点;招商、金地该值分别为17.69%、19.89%,下滑2-5个百分点;万科占比最低,仅11.34%,几乎与2019年底持平。

??综合来看,保利债务结构更优,短债占比约两成,万科短债占比约三成,金地、招商短债占比约四成左右。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |