市场克而瑞研究中心 2020-09-10 08:52:09 来源:丁祖昱评楼市

8月20日,住建部和央行召开了重点房企座谈会,明确提出要实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度。

这一从房企融资端进行管理调控的规则,业内称之为“三道红线”。

1、剔除预收款后的资产负债率大于70%;2、净负债率大于100%;3、现金短债比小于1倍。

这是近期政府对于房企融资推出的一项重要的控制措施,也为未来房企调整负债状况提供了指导性的方向。

“三道红线”的消息,与房企2020年中期业绩的发布几乎同步,这也引发了投资者们对房企融资问题的高度关注。

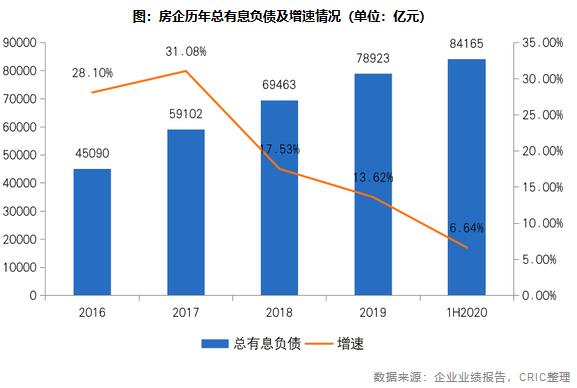

从我们调研的179家样本房企(117家A股、61家H股、1家新加坡上市)来看,由于偿债潮的到来以及疫情对销售回款的影响,上半年末179家上市房企整体现金持有量较年初增长了2.31%,增速达到了近五年最低;同时总有息负债较年初增加了6.64%,净负债率较年初提高了4.45个百分点至87.86%。

具体来看,各企业之间表现不一,超过六成企业的净负债率有所上升,也有部分高杠杆房企在降杠杆、优化财务结构方面的取得了一定的效果。大部分企业都表示,会在努力符合“三道红线”的要求。

??01 总有息债增长,短期偿债压力大

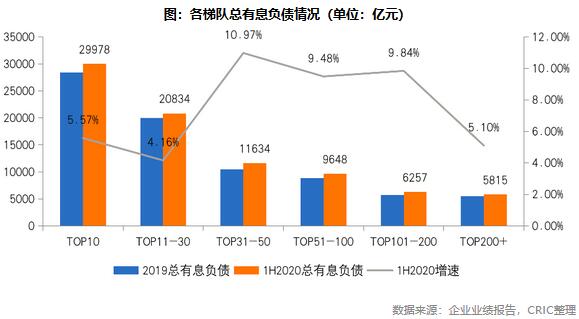

??截至2020年中,179家房企总有息负债规模为84165亿元,较期初增长6.64%。

??从房企各梯队的表现来看,上半年各个梯队的总有息负债相对于年初的增幅都相对较低且较为均衡,最高的是TOP31-50房企的10.97%,最低的是TOP11-30房企的4.16%。

??由于疫情停工给房企的资金链带来了较大的压力,为了企业的平稳发展各梯队房企都略微增加了负债规模。

??整体来看,上半年房企总有息负债增长的主要原因在于一月份房企由于融资额度较多而加大了融资力度,此后随着疫情的到来给房企的资金链带来了压力,因此继续增加短期融资成为部分房企的选择。

??02 近半房企现金减少,增幅近5年最低

??2020年上半年末,179家上市房企的现金持有量为33218亿元,较期初增长2.31%。

??从各梯队来看,持有现金量跟房企规模大体成正比,TOP10房企仍拥有着绝对的领先地位。从增速来看,TOP51-100的房企现金增幅最为显著达到11.49%。

??在房企更加重视“现金为王”加大回款力度的背景下,增加持有现金维持资金链稳定成为了行业共识。

??03 TOP100以外房企现金短债低于1倍

??从负债期限的结构来看,2020年中179家房企的短期有息负债为29873亿元,同比增长9.15%;179家房企长期有息负债为54292亿元,同比增长5.31%。短期债务增长速度明显较高,主要原因除了偿债潮的到来之外,上半年疫情影响回款促使企业增加短期融资也是一个原因。

??由于短期负债的增幅大大高过现金增幅,因此2020年中179家房企现金短债比的加权平均值相较于年初下降了0.07至1.11。但是整体来看,房企持有现金仍能够覆盖短债,流动性以及短期偿债压力还在可控范围内,偿债风险仍然不是很大。

??从企业梯队来看,除了TOP11-30房企之外各梯队房企的现金短债比都有不同程度的降低,可见疫情及偿债潮带来的影响基本波及了所有房企。而由于TOP11-30房企中部分企业大幅优化了财务状况,因此该梯队房企的现金短债比反而有所提升。

??值得注意的是,TOP100以外的企业的现金短债比在低于1的情况下还在继续降低,未来有可能爆发债务危机。

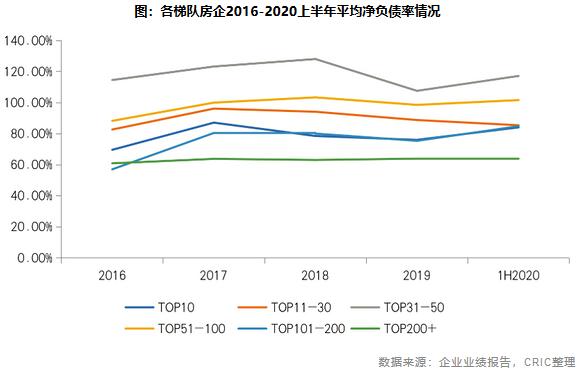

??04 超六成企业净负债率有所上升

??2020年中179家房企的加权净负债率(永续债作为权益)约为87.86%,较年初提高了4.45个百分点,63.7%的企业净负债率上涨。两个指标均结束了连续三年的下降趋势,净负债率上涨的企业占比为63.2%。

??主要是由于2020年中179家房企的总有息负债规模相比于年初增长了6.64%,而2020上半年房企总权益仅增长了4.11%,同时由于上半年疫情+偿债潮的影响令房企现金仅增长了2.31%,因此总有息负债的规模增长相对而言更加显著,从而令净负债率相对于年初有所提高。

??从各梯队的企业表现来看,2020年中TOP11-30的房企净负债率(加权平均)为85.48%,相比于年初降低了3.37个百分点,是唯一一个净负债率降低的梯队,主要是因为处于该梯队的传统高杠杆企业积极调整负债水平降杠杆,从而使得整个梯队的净负债率有所降低。

??05 重点房企融资成本持续涨至7.27%

??2020年上半年,房企融资环境整体仍未出现放松,从我们调研的76家重点房企数据来看,76家重点房企总体融资成本较年初增长了0.21个百分点至7.27%。

??与此同时,房企两极分化现象明显,部分中小房企的融资成本水涨船高,然而还有一半的房企的融资成本出现了同比下降,这类企业多为规模房企。

??上半年在新冠肺炎疫情以及中美贸易战加剧等因素之下,国家加大了宏观调节力度;强调积极的财政政策,提出适当提高财政赤字率,发行特别国债,增加地方政府专项债券规模;并指出稳健的货币政策要更加灵活适度,要运用降准、降息、再贷款等手段,强化预期引导,提供充足流动性,引导市场利率下行。下半年,房企更应抓住货币政策逆周期调节窗口,积极展开债务置换,挖掘融资渠道,从而使融资成本得到进一步下降。

??06 对盈利能力较弱企业是较大考验

??2020年上半年房企整体偿债指标都在走弱,虽然整体风险可控,但是偿债压力和融资成本都在加大,三条红线政策虽然还未正式落地,但由于其对房企融资规模进行直接限制,可谓是对房地产行业融资模式的一种颠覆。

??在近期举办的各大房企中期业绩会上,大多数房企都对此表示支持。

??碧桂园总裁兼执行董事莫斌就表示:“我们从2018年开始,就在降负债,所以说我们跟国家的政策还是比较一致的。”

??万科集团董事、总裁、首席执行官祝九胜也表示:“公司的财务和资金状况一直非常稳健,净负债率保持在27%的低位,手持现金为一年到期债项倍数的两倍和两倍以上,公司已经连续11年保持经营性现金流为正。”

??融创中国董事长孙宏斌表示:“这项政策还是正面政策。近几年中央政府房地产一直也按照‘房住不炒’‘不把房地产作为刺激短期经济的工具’‘稳地价稳房价稳预期’三个政策进行调控。这一政策其实与大基调一脉相承:保持稳定。稳存量、控分量;在保持稳定前提下逐渐降低杠杆的方向;这一方向把握还是对的。融创一直走在政策前面,2017年已经开始保持有息负债稳定,加快降低杠杆率。”

??总体来看,“三道红线”有利于行业趋稳向好发展,对靠高财务杠杆,盈利能力较弱的企业将是较大的考验。

??在此背景下,对于那些财务健康、现金充足的房企而言,将拥有更多购地机遇,兼并收购也将愈加激烈。

??预计下半年房企联合开发力度继续加大,更多房企将通过增加少数股东权益的方式通过红线指标;与此同时明股实债、增发配股、永续债发行等现象也会增多。

??我们认为,房地产金融审慎管理制度是房地产长效机制的重要内容,接下来房地产市场融资环境或将进一步收紧,部分房企将面临融资难题。一旦融资新规落地,将对行业产生较大影响:如土地市场降温,新房销售加速等。

??各大房企在下半年的投融资规划中,应更加注重现金流和负债率的控制,尤其是那些触碰红线的房企,更要加紧供货、积极营销、抢收业绩,通过增加销售回款、降低现金支出等方式改善资产负债表,以便提升档位降低融资约束。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |