市场 2024-03-27 08:47:46 来源:丁祖昱评楼市

??在3月份的房企2023年财报季,代建再次成为各大房企业绩会上的高频词。

??招商蛇口董事长蒋铁峰在业绩会上表示,“三大工程”中“平急两用”公共基础设施建设为公司带来了新的代建机会。

??此外,于2022年成立代建平台的龙湖集团,其管理层认为国内代建有很大空间,并坚定看好代建业务。

??代建行业,不断有新入局者。

??就在今年1月,招商蛇口公告拟设立代建业务专业公司,统筹管理并开展代建业务。滨江集团也于去年三季度重启代建航道。截至2023年年末布局代建的百强房企已达66家。

??随着入局者增多,代建细分赛道已经形成,未来的竞争格局也将愈发激烈。

??“代建第一股”绿城管理最新披露的数据显示,2023年新拓代建项目的合约总建筑面积占当年市场份额的20.4%,相比2022年下降了5个百分点。其管理层坦言,入局代建的企业越来越多,想要继续保持20%份额占比的领先地位,需要更加努力去识别和抓住这些业务机会。

??代建正在从蓝海变成红海,企业间的竞争格局渐渐发生一些变化。

??房企加速入局代建赛道,始于2022年。

??彼时,包括龙湖集团、中梁集团、华夏幸福、新城控股在内的上市房企都在2022年下半年宣布开展代建业务,开启快速扩张的步伐。

??龙湖集团管理层在业绩会上介绍,自2022年龙湖龙智造品牌发布以来,已累计获取代建类项目90个,总建筑面积超1600万平方米。2023年,龙湖龙智造实现营业收入19.7亿元。

??2023年,代建赛道持续扩容。

??去年2月一场年度经营会上,上坤集团也官宣开辟共建管理新赛道,并成立独立的代建公司并推出“久筑共建”品牌。

??同年8月,滨江集团宣布重启代建航道。滨江集团实际是以代建起家,有着相对扎实的基础,再加上其产品和品牌影响力,势必会搅动现有企业格局。

??进入2024年,随着代建政策不断下沉,多地均出台或修订了代建管理制度。再加上“三大工程”建设持续推进,以及纾困项目的增多,代建已成为房企业务升级转型的重要方向之一。

??1月中旬,央企招商蛇口入局,宣布将设立代建业务专业公司,统筹管理代建业务,成为率先成立独立代建平台的央企房地产开发商之一。

??这些新入局代建的“新军”将推动代建行业格局发生变化。

??从CRIC发布的2023年中国房地产企业代建综合能力排行榜来看,和2023年上半年相比,TOP4代建企业比较稳定,分别为绿城管理、蓝城集团、金地管理和华润置地,但对比2022年排行榜来看,华润置地取代了排在第四位的中原建业,而金地管理则从2022年的第五位升至第三位。

??对比2023年上半年代建综合能力排行榜,TOP30企业中,有4家代建企业新入局,分别为绿地控股、久筑共建、远洋建管和腾云筑科。

??随着代建赛道的竞争加剧,未来行业格局还将面临新一轮洗牌。

??相较于房地产主业,代建行业集中度更高。

??CRIC发布的2023年中国房地产企业代建综合能力排行榜可以很明显的看出当前代建行业的集中度。

??综合能力TOP30代建企业2023年新增签约面积1.82亿平方米,新增签约面积超1000万平方米的企业共有7家,这7家企业新增签约面积占TOP30企业的60%。

??其中,绿城管理和中原建业业务规模在代建企业中领先。绿城管理2023年度业绩报告披露数据显示,2023年新拓代建项目合约总建筑面积3528万平米,已连续八年市占率超20%。

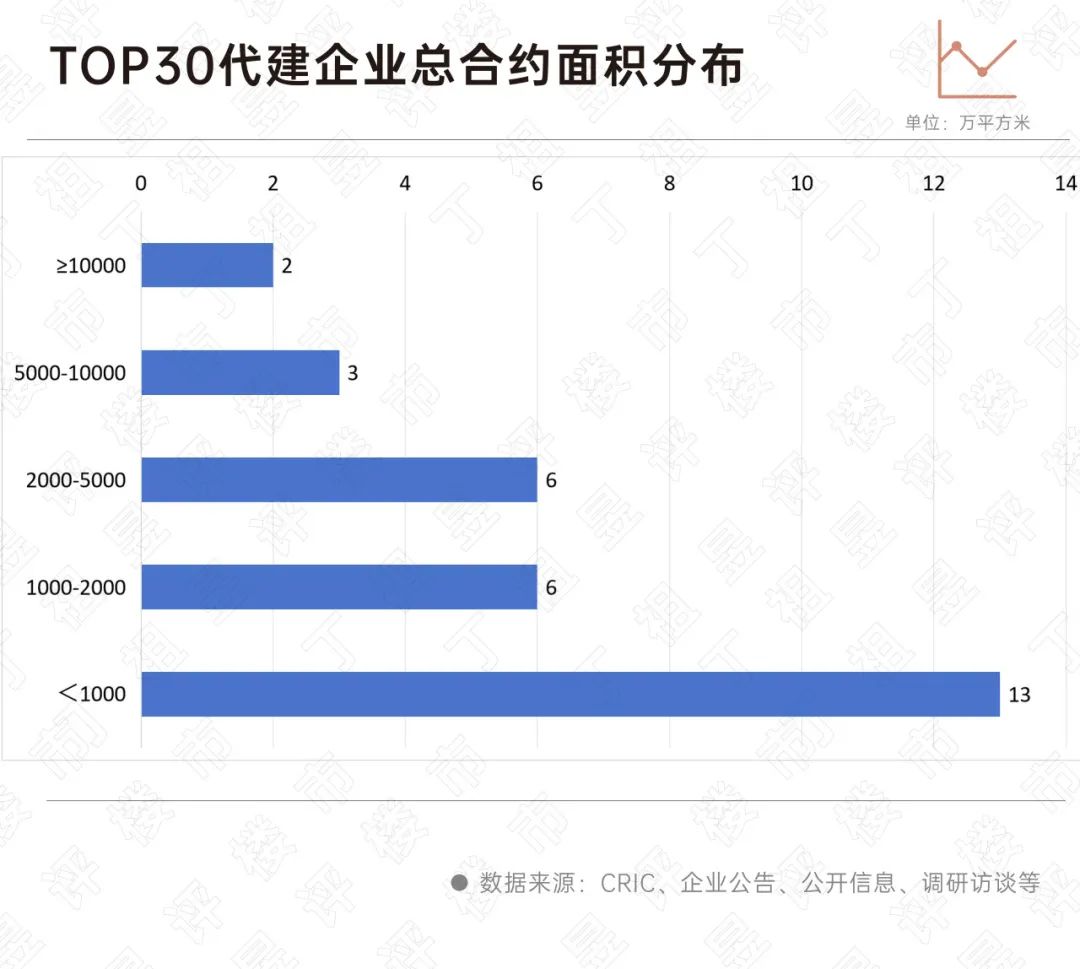

??从总合约建筑面积来看,代建业务仍然集中在少数企业手中。

??CRIC数据显示,截止2023年末,TOP30企业代建总合约建筑面积已超7亿平方米。其中超过5000万平方米的有5家,合计面积达4.12亿平方米,占TOP30企业总规模的55%。

??入榜的30家代建企业,超四成企业总合约建筑面积不足1000万平方米。

??新入局的企业增加的背景下,将不断推动代建业务进入快车道,企业之间的差距也将被缩小。

??TOP30企业中,既有在代建领域深耕多年的企业,如绿城管理、蓝城集团等,这些企业布局时间较早,已形成了较为完整的产品体系与业务模式。还有新入局的代建企业,如旭辉建管、龙湖龙智造等,这些企业代建业务扩张时间相对较晚,但发展迅猛。

??TOP30代建企业中,民营代建企业数量占比达到了67%。

??2022年以来,土地投资“国进民退”,2023年民企拿地金额占拿地金额百强比例的比例仅为20%,销售百强房企有半数在去年没有拿地。

??民营房企在投资拿地减少之后,充分利用并保持企业的品牌和运营能力,尝试布局代建板块,通过代建业务获取额外收入和利润,同时提升市场占有率,从而实现新的业务转型。

??代建细分赛道已经形成,未来的竞争格局也将愈发激烈。

??在众多新赛道中,代建有轻资产、低负债、高成长、抗周期等特点,是探索房地产行业发展新模式的重要方向,参考海外地产行业的发展,代建或将成为地产开发的主流模式之一。

??不过,代建也并不是一门容易做的生意,入局企业需要从产品力、品牌力、以及操盘、营销、项目管理、资源整合、综合业态开发等各方面出发,苦修内功,形成自己的差异化竞争优势,这样才能在激烈的市场竞争中站稳脚跟。

??随着代建行业发展,为加速规模扩张、实现资源共享和优势互补,“资源型”战略合作将成为代建企业发展一大趋势。

商务部:支持更多存量房、二手房实施旧房装修和局部改造

2024-03-27推动家装厨卫“焕新”,促进家电消费向智能化、绿色化、低碳化方向发展。北京通州区发布调整优化商品住房销售政策指引

2024-03-263月25日,针对购房者普遍关心的热点问题,北京市通州区住建委相关人员结合事例进行了解答。潘功胜:房地产市场已出现一些积极信号

2024-03-26房地产市场波动对金融体系影响有限,长期健康稳定发展具有坚实的基础。国常会:进一步优化房地产政策,改革商品房相关基础性制度

2024-03-25房地产支持政策进一步“加码”。央行:我国法定存款准备金率仍有下降空间

2024-03-22下阶段,稳健的货币政策将继续灵活适度、精准有效。财政部:1-2月国有土地使用权出让收入5625亿元,与去年同期持平

2024-03-22国有土地使用权出让收入相关支出8098亿元,同比增长3.2%。一场房地产TOP500发布会,带来了行业的春天气息

2024-03-21未来房地产市场趋势会怎样?发展新模式下企业将采取何种策略?2024房地产TOP500测评成果明日揭晓

2024-03-193.20·北京,敬请期待!

- 08:44

- 2024-03-26 17:46:58

- 2024-03-26 17:46:10

- 2024-03-26 17:45:16

- 2024-03-26 17:44:13

- 2024-03-26 17:32:34

- 2024-03-26 17:31:18

- 2024-03-26 17:30:22

- 2024-03-26 17:27:58

- 2024-03-26 17:27:00

- 2024-03-26 17:24:28

- 2024-03-26 17:23:48

- 2024-03-26 17:21:38

- 2024-03-26 17:19:32

- 2024-03-26 17:18:49

- 2024-03-26 17:18:02

- 2024-03-26 17:16:17

- 2024-03-26 17:15:24

- 2024-03-26 17:14:35

- 2024-03-26 17:13:39

- 2024-03-26 17:12:35

- 2024-03-26 17:11:14

- 2024-03-26 17:10:30

- 2024-03-26 17:08:56

- 2024-03-26 17:08:39

- 2024-03-26 17:07:47

- 2024-03-26 17:07:02

- 2024-03-26 17:06:19

- 2024-03-26 17:05:26

- 2024-03-26 17:04:19

- 2024-03-26 17:03:30

- 2024-03-26 17:02:19

- 2024-03-26 17:01:25

- 2024-03-26 17:00:14

- 2024-03-26 16:59:20

- 2024-03-26 16:58:34

三荣门业荣获 “房三荣门业荣获 “房建供应链企业综合实力TOP500-首选土建材料类品牌·钢制入户门类”10强!供应链企业综合实力TOP500-首选土建材料类品牌·钢制入户门类”10强!

- 2024-03-26 16:57:41

- 2024-03-26 16:57:01

- 2024-03-26 16:56:18

- 2024-03-26 16:55:40

- 2024-03-26 16:54:02

- 2024-03-26 16:53:08

- 2024-03-26 16:52:28

- 2024-03-26 16:51:44

- 2024-03-26 16:50:56

- 2024-03-26 16:50:07

- 2024-03-26 16:49:15

- 2024-03-26 16:48:27

- 2024-03-26 16:47:33

- 2024-03-26 16:46:43

- 2024-03-26 16:45:56

- 2024-03-26 16:45:07

- 2024-03-26 16:44:07

- 2024-03-26 16:42:59

- 2024-03-26 16:42:06

- 2024-03-26 16:40:44

- 2024-03-26 16:39:03

- 2024-03-26 16:38:07

- 2024-03-26 16:37:16

- 2024-03-26 16:36:24

- 2024-03-26 16:35:31

- 2024-03-26 16:34:18

- 2024-03-26 16:25:41

- 2024-03-26 16:21:18

- 2024-03-26 16:20:31

- 2024-03-26 16:19:31

- 2024-03-26 16:18:42

- 2024-03-26 16:16:15

- 2024-03-26 16:15:28

- 2024-03-26 16:13:00

- 2024-03-26 16:11:44

- 2024-03-26 16:09:31

- 2024-03-26 16:08:23

- 2024-03-26 16:07:34

- 2024-03-26 16:06:38

- 2024-03-26 16:05:41

- 2024-03-26 16:04:28

- 2024-03-26 16:03:27

- 2024-03-26 16:01:14

- 2024-03-26 16:00:09

- 2024-03-26 15:59:10

- 2024-03-26 15:56:50

- 2024-03-26 15:50:17

- 2024-03-26 15:49:02

- 2024-03-26 15:46:40

- 2024-03-26 15:45:46

- 2024-03-26 15:45:02

- 2024-03-26 15:43:58

- 2024-03-26 15:42:25

- 2024-03-26 15:40:08

- 2024-03-26 15:39:23

- 2024-03-26 15:38:20

- 2024-03-26 15:37:05

- 2024-03-26 15:36:20

- 2024-03-26 15:35:33

- 2024-03-26 15:34:07

- 2024-03-26 15:33:22

- 2024-03-26 15:22:37

- 2024-03-26 15:21:20

- 2024-03-26 15:20:10

- 2024-03-26 15:19:03

- 2024-03-26 15:15:11

- 2024-03-26 15:00:45

- 2024-03-26 14:59:32

- 2024-03-26 14:58:48

- 2024-03-26 14:56:51

- 2024-03-26 14:56:12

- 2024-03-26 14:55:27

- 2024-03-26 14:50:50

- 2024-03-26 14:50:07

- 2024-03-26 14:49:19

- 2024-03-26 14:48:36

- 2024-03-26 14:44:29

- 2024-03-26 14:43:29

- 2024-03-26 14:42:28

- 2024-03-26 14:41:37

- 2024-03-26 14:38:44

- 2024-03-26 14:37:31

- 2024-03-26 14:36:39

- 2024-03-26 14:35:54

- 2024-03-26 14:35:08

- 2024-03-26 14:34:24

- 2024-03-26 14:33:02

- 2024-03-26 14:31:58

- 2024-03-26 14:21:36

- 2024-03-26 14:18:52

- 2024-03-26 14:17:34

- 2024-03-26 14:13:32

- 2024-03-26 14:12:03

- 2024-03-26 14:08:17

- 2024-03-26 14:05:15

- 2024-03-26 14:04:20

- 2024-03-26 14:00:33

- 2024-03-26 13:59:38

- 2024-03-26 13:58:46

- 2024-03-26 13:55:56

- 2024-03-26 13:54:06

- 2024-03-26 13:53:03

- 2024-03-26 13:51:58

- 2024-03-26 13:50:02

- 2024-03-26 12:07:26

- 2024-03-26 11:55:39

- 2024-03-26 11:43:34

- 2024-03-26 11:35:22

- 2024-03-26 11:04:57

- 2024-03-26 11:02:22

- 2024-03-26 10:53:52

- 2024-03-26 10:48:47

- 2024-03-26 10:41:19

- 2024-03-26 10:37:03

- 2024-03-26 10:31:54

- 2024-03-26 10:27:52

- 2024-03-26 10:19:15

- 2024-03-26 10:15:44

- 2024-03-26 10:10:41

- 2024-03-26 10:06:42

- 2024-03-26 10:05:51

- 2024-03-26 10:04:59

- 2024-03-26 09:57:11

- 2024-03-26 09:53:11

- 2024-03-26 09:49:42

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |