公司丁祖昱 2020-09-28 08:44:05 来源:丁祖昱评楼市

??近日,万科南方区域媒体会上,万科董事会主席郁亮在表示,“三道红线”的影响力不亚于2002年土地招拍挂制度的改革,“三道红线”之后所有的企业发展上再次来到了同一起跑线,一切都归零,原来所有的优势、所有的做法可能都不成立了。

??郁亮将房地产行业分为三个阶段,分别是:

??1、2002年前的土地红利阶段,谁能拿到地,谁就赚钱;

??2、2002年后的金融红利阶段,从资本市场获得越多的支持,金融手段用得越充分,就能买越多土地;

??3、“三道红线”开始,金融红利时代结束,行业进入管理红利时代。

??据我们对比30强房企和“三道红线”踩线情况发现,TOP30强中,目前有7家房企一条线都没有踩,5家房企全部踩线,优秀品牌房企踩线较少,这主要是由于在“三道红线”出来以前,就已经有很多房企开始着手降负债。

??9月26日,媒体有消息称,监管部门要求“三条红线”试点房企在2023年6月30日前完成降负债目标。我们认为,目前还有一个适应和调整的过程,相信随着下半年各大房企战略调整,明年发布年报之时,这三项指标便会有比较大的改善。

??随着“三道红线”的落地实施,部分房企也将面临融资难题,这将对行业产生较大影响:如土地市场降温,新房销售加速等。

??尤其是那些触碰红线的房企,更要加紧供货、积极营销、抢收业绩,通过增加销售回款、降低现金支出等方式改善资产负债表。

??“三道红线”下,未来高增长将一去不复返。

??01

??“三道红线”下

??房企对资金使用将更加审慎

??“三道红线”来自8月20日住建部和央行召开的重点房企座谈会,明确提出要实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度。

??随后便传出“三道红线”标准:剔除预收款后的资产负债率大于70%;净负债率大于100%;现金短债比小于1倍。

??根据“三道红线”,对房企按“红-橙-黄-绿”四档管理,按不同指标划定负债年增速不得超过5%-15%。

??9月26日财联社消息称,从知情人士处独家获悉,监管部门要求试点房企在2023年6月30日前完成降负债目标。同时提及今年9月起已在参与此前央行、住建部座谈会的12家房企试点实施,房企每月15日前需提交监管部门下发的监测表,共涉8项财务指标,其中涵盖了“三条红线”指标。

??自房企融资“三条红线”门槛放出后,8月全国房地产开发投资额累计同比增速及同比增速涨幅较7月分别下降0.3个百分点和3个百分点。

??开发投资额增速增长放缓主要原因是房企融资环境预期收紧下,新开工与土地购置投资削减,8月房企房屋新开工同比增速较7月收窄8.9个百分点,土地成交价款累计同比增速回落1个百分点。

??受房企融资“三道红线”预期影响,房企对自身资金使用将更加审慎,预计后续将继续缩减土地投资。

??同时,随着融资环境再度收紧,融资“三道红线”势必将倒逼房企去杠杆、降负债。短期内,不少房企将通过增加销售回款、降低现金支出等方式改善资产负债表。

??02

??核心一二线市场需求坚挺

??三四线仍旧面临较大下行压力

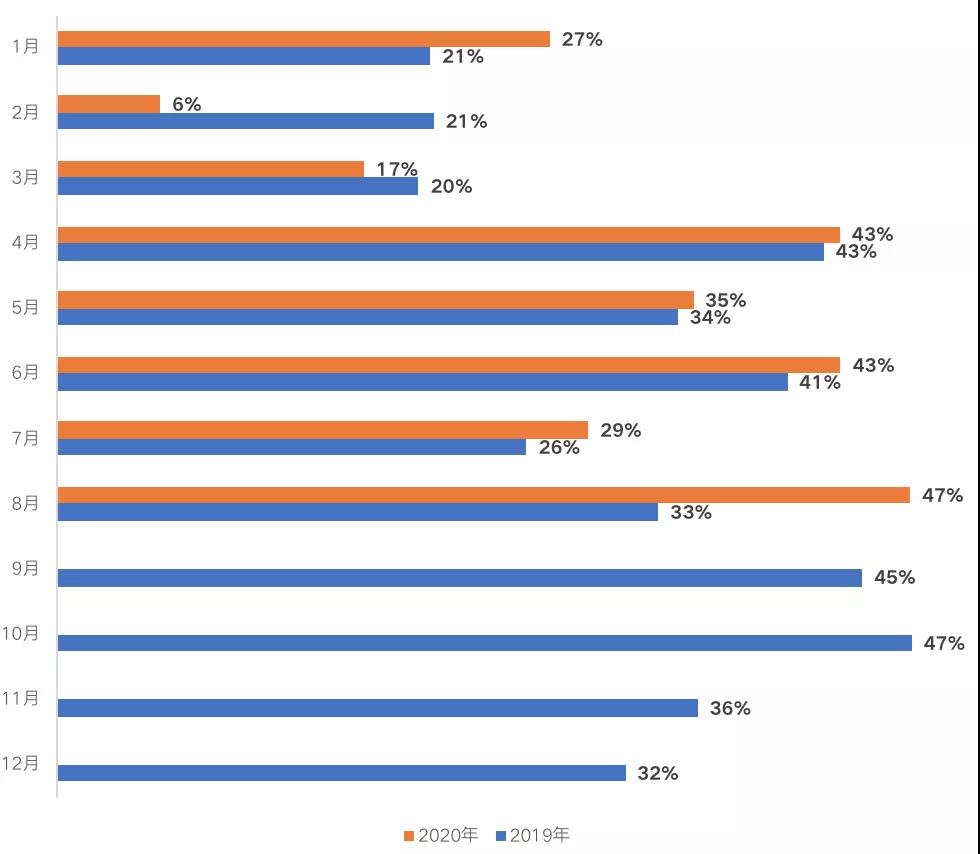

??事实上,受疫情影响,今年各大企业一直都在抢销售、抓回款。易居百城代理项目显示,在疫情影响下,多省市售楼处一度“停摆”,2月百城首开项目平均大定签约率跌至6%的历史低位。疫后随着各行各业复工、复产有序推进,房地产市场同步转暖,2020年8月百城首开项目平均大定签约率达47%,同比增长14个百分点,较2018年以来月均也增长12个百分点。

??图:2018年1月-2020年8月

??数据来源:易居

??百城首开项目当天平均大定签约率

??图:2019年1月-2020年8月

??数据来源:易居

??具体城市来看,一线城市北上广深市场延续高活跃度,同比涨幅皆超30%,广州更是创近年来单月新高,在供应明显放量的作用下,深圳单月成交创年内新高,同比大增56%,首开便告售罄的项目仍不在少数。

??重点二三线城市中,济南单月同比增长最为突出,疫后济南房地产市场持续复苏,成交逐月回升,并创近年来单月新高,同比增长超两倍。成都环比涨幅最为突出,涨幅达到64%,单月热度进一步上升。

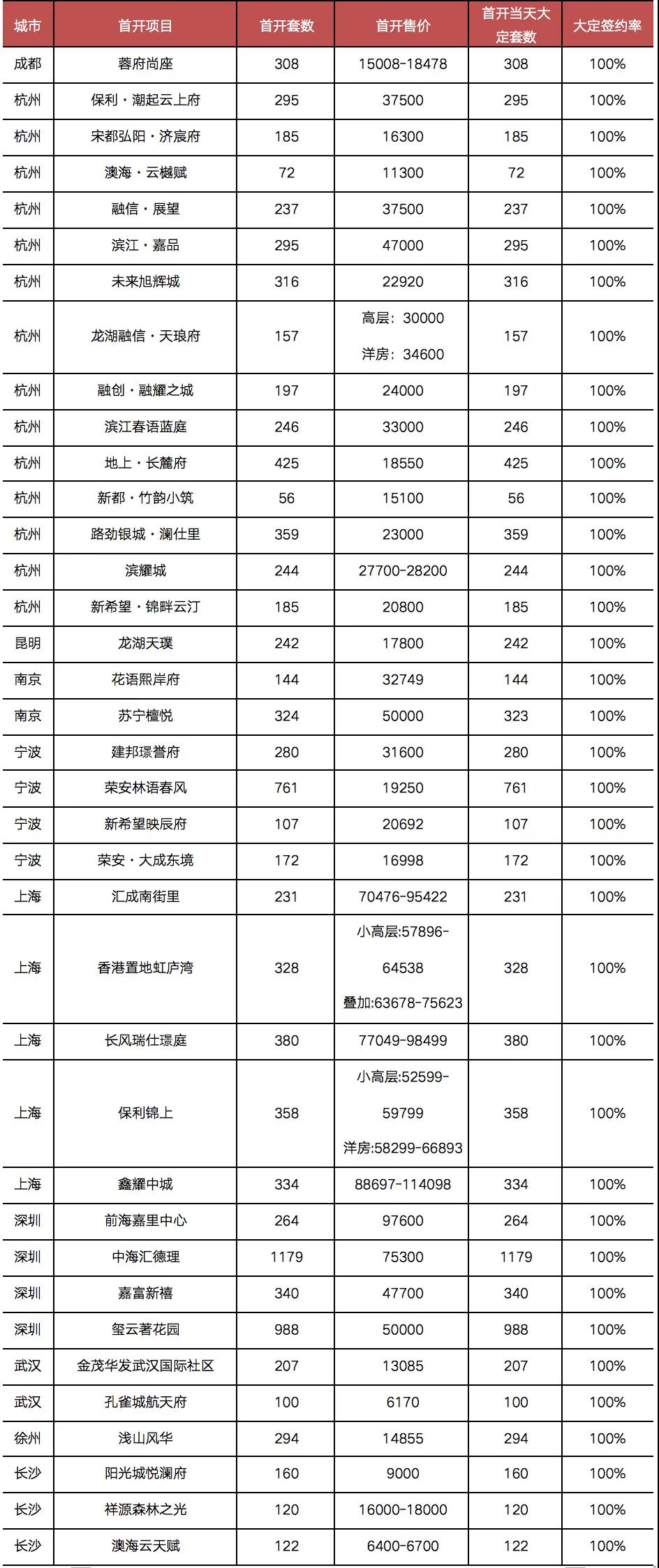

??调控政策进一步升级后,东莞、杭州、南京和宁波等市场短期影响不明显,成交持续高位运行,同比涨幅皆超50%。尤其是杭州,在政策加码后市场热度未减,潜在置业客群认购依旧踊跃,近半项目首开当天即售罄。

??表:2020年7、8月27个重点监测城市

??首开当天便售罄项目(套、元/平方米)

??数据来源:CRIC

??表:8月重点监测的30个

??一二线城市新房成交数据(万平方米)

??数据来源:CRIC

??与此同时,不少城市成交仍然处于低迷状态。大连、福州和海口等市场则整体低迷,成交同、环比双降,同比跌幅都在20%以上。此外,中西部地区重庆郑州成交明显走弱,同比跌幅也在20%左右。

??综合来看,核心一二线城市市场需求坚挺,且有强劲购买力支撑,房地产市场前景值得长期看好,成交量价有望保持在高位。人口长期净流出的弱三四线城市市场需求相较羸弱,疫情影响下市场购买力更是透支,短期内房地产市场依旧面临较大的下行压力。

??虽然核心一二线城市市场依旧火热,但受疫情影响,2020年上半年房企整体偿债指标都在走弱,偿债压力和融资成本加大。

??在“三道红线”压力下,部分触线房企为了促销售、抓回款、降负债,或将开始回归购买力更为强劲的一二线城市。

??03

??盈利指标持续下行

??“高增长”一去不复返

??总体来看,“三道红线”有利于行业趋稳向好发展,对靠高财务杠杆,盈利能力较弱的企业来说将是较大考验。

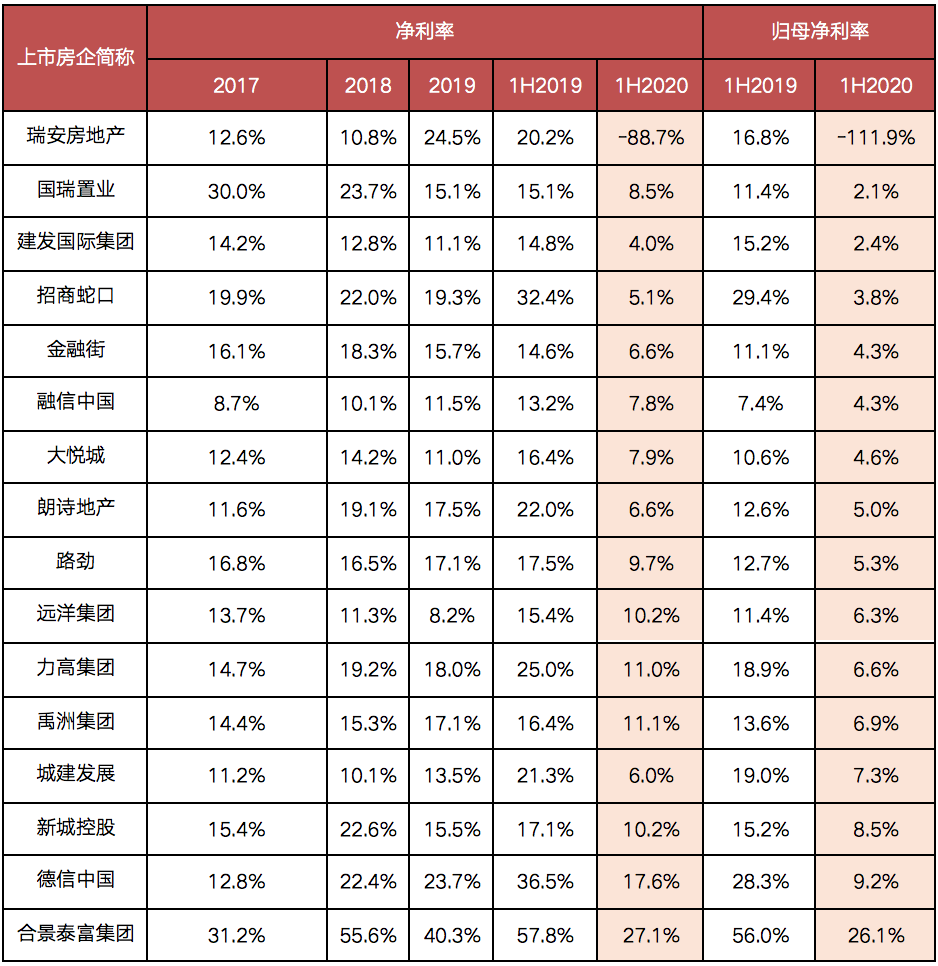

??2020年受疫情影响,市场销售节奏整体后移,房企项目竣工及交付结转进度普遍延缓,收入无法如期确认,营业收入增速较去年同期进一步明显放缓。从利润率指标来看,2020年上半年房企整体的毛利率、净利率及归母净利率水平均延续近年来的下行趋势,且降幅进一步扩大。

??我们通过对归母净利润以及净利率、归母净利率等指标进行横向与纵向比较发现,在盈利下行趋势下,不少历年盈利能力较强的房企也遭遇滑铁卢,利润增长上,上半年招商蛇口、禹洲集团、金融街、国瑞置业、瑞安房地产等房企归母净利润增长均失速,增速下滑严重。

??部分典型房企利润率表现

??数据来源:企业年报、CRIC

??行业盈利指标的持续下行受多重因素影响,首先是土地成本因素影响,自2018年以来,2016、2017年高地价项目进入结转期,推高营业成本,部分房企盈利开始承压,今年受疫情影响,问题更加集中和突出。

??其次,在部分城市的政策调控上,售价受限价管制,在备案销售制度下,房企难以通过提高项目售价提高利润空间,导致土地预期增值无法实现。

??在产品定位上,刚需刚改项目的产品定价和产品溢价都会较低,因此这类项目所占比例和结转,也会影响到项目盈利。今年上半年受疫情影响,许多房企采取折价让利策略推动销售,也在某种程度上拉低了项目的利润空间。

??与此同时,一些扩张型房企为加速去化,采取以价换量的销售策略,也是导致毛利下降的原因之一。

??我们认为,未来市场在“三道红线”压力下,原本“三高”模式销售策略难以为继,高增长也将一去不复返,未来如何提升盈利能力将会成为企业核心命题。

??综合来看,“三道红线”对房企融资规模的直接限制,可谓是对房地产行业融资模式的一种颠覆。对于一些扩张型房企来说,“以价换量”的销售策略是否具有可持续性,企业要做好风险评估。

??随着盈利能力成为企业的核心价值之一,未来开发商们也应更加关注如何提升自身的产品打造能力,以提升项目的产品溢价。

??与此同时,就像郁亮在万科南方区域媒体会上说的那样,未来行业对企业管理和运营能力也提出了更高的要求,随着整体行业盈利指标的持续下行,做好成本压缩和管控也将成为企业必修课之一。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |