公司克而瑞研究中心 2021-05-13 08:40:48 来源:丁祖昱评楼市

??“三条红线”、房贷“两条红线”以及土地“两集中”,这三大政策构成行业三大重磅,行业格局迎来重塑。

??对于房地产开发商来说,土地成本上升、政策调控持续收紧,利润空间和盈利指标持续下行犹如悬在头顶的达摩克利斯之剑。上市房企2020年销售业绩报告很能说明问题,66家已经披露业绩报告的重点上市房企中有近7成企业毛利率、归母净利率双降。

??在“房住不炒”长效机制及调控收紧的主旋律下,行业整体规模增速放缓、市场面临下行压力将成为长期命题,企业控负债、降杠杆压力增加,投资和规模扩张动能相应降低。

??基于市场压力,典型房企2021年目标增长率仅为15%,审慎仍然为现阶段关键词之一,并将成为房地产行业下半场主旋律。目前,规模房企一方面销售目标增长率降低,另一方面货值目标去化率有所提升。当前市场背景下,房企业绩上升空间还有多大?

??01

??规模房企目标增长率趋于平稳

??房地产行业利润增速拐点早在2019年便已明显,典型上市房企毛利润及归母净利润增速的中位值在2017年时达到峰值,其中毛利润增速中位数达到44.2%,2018年下滑1.8个百分点,至2019年下滑20.6个百分点至23.6%,毛利润增速近乎腰斩。

??2020年,形势更加严峻,66家行业典型上市房企实现毛利润总规模11722亿元、归母净利润4297亿元,毛利润增速和归母净利润增速的中位值分别为3.1%和5.6%,较2019年的23.6%和19.4%严重下滑。其中,毛利率、归母净利率下行的房企分别达到62家和51家,毛利率和归母净利率双降的房企达到47家,占比逾7成。

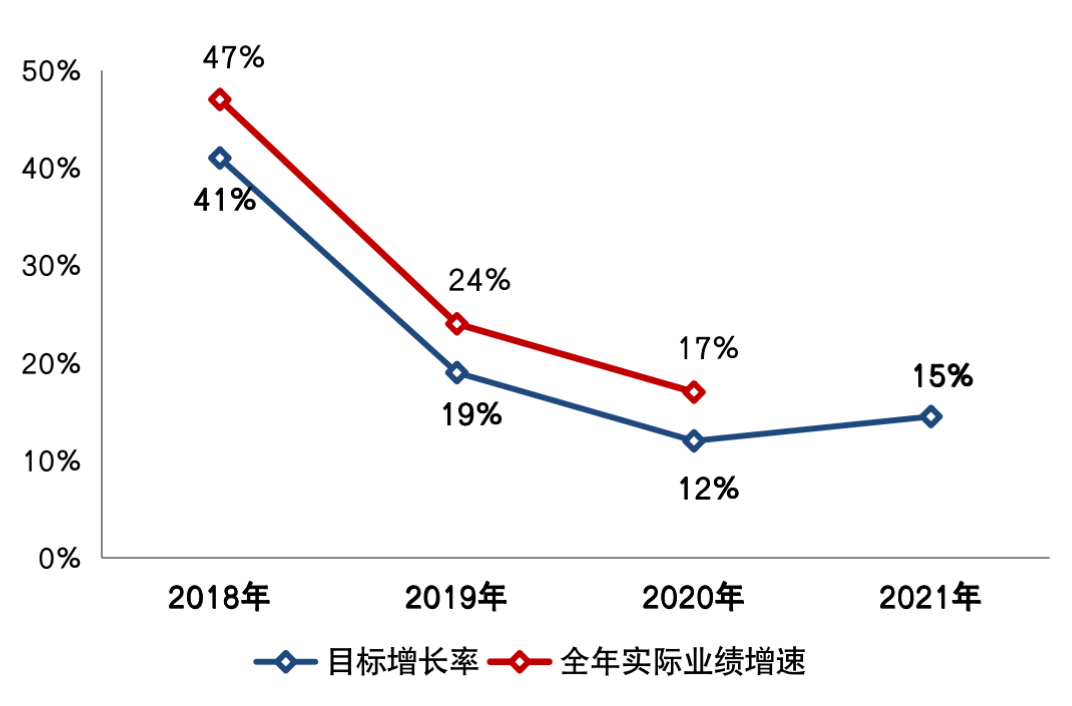

??2021年,企业对业绩规模增长的总体预期不变,延续谨慎的态度。数据显示,百强房企2021年平均目标增长率仅为15%。较2018年41%的高位有明显回落。

??目标增速放缓很大程度上是受市场下行压力、行业整体规模增速放缓影响所致。此外,“三道红线”下企业投资和规模扩张动能相应降低,业绩增长承压。不过基于一季度市场的回暖,规模房企目标增长率的中位数较去年略有提升至15%。

图:2018-2021年行业典型房企目标增长率及全年实际业绩增速变动(中位数)

??注:目标增长率及全年实际业绩增速,均为当年提出业绩目标的样本房企的中位数数值

??数据来源:CRIC、企业公告

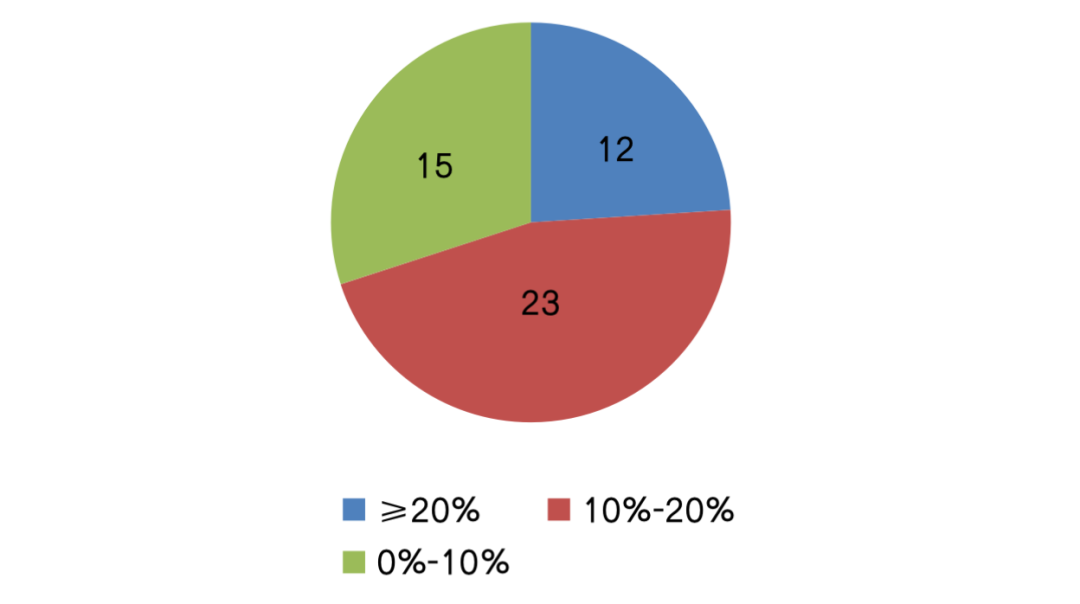

??截至目前,已有50家行业典型房企提出2021年业绩目标,其中主流的目标增长率在10%-20%之间,数量达到23家;尽管房企投资、销售目标趋向于审慎,但仍有12家房企的目标增长率高于20%,这些房企多以千亿以下规模的中小型房企为主。有15家家企业目标增长率低于10%,较行业平均水平相对谨慎。

图:2021年50家行业典型房企目标增长率分布

??注:2021年目标增长率为2021年目标销售规模较2020年实际销售规模的业绩增速

数据来源:CRIC、企业公告

??02

??规模房企增长预期保守

??具体企业而言,龙头房企为代表的部分企业目标设定更趋谨慎。

??其中,恒大将2021年的业绩目标设定为7500亿元,目标增长率由去年的8.1%进一步放缓至3.7%。碧桂园提出“三年增长”计划,目标未来三年每年录得10%的权益销售增长。融创、中海2021年均提出双位数的业绩增长,世茂、华润的目标增长率也在10%左右。此外,绿城、金茂、中梁、融信、正荣、新力、禹洲等企业2021年的业绩目标增长率均较去年降低,且目标增长率在10%以下,低于行业平均水平。

??一方面,龙头房企以及行业TOP30房企规模基数较高,业绩增速提升空间有限。另一方面,在目前企业投资和扩张动能承压的背景下,这部分规模房企对业绩增长预期更趋保守。

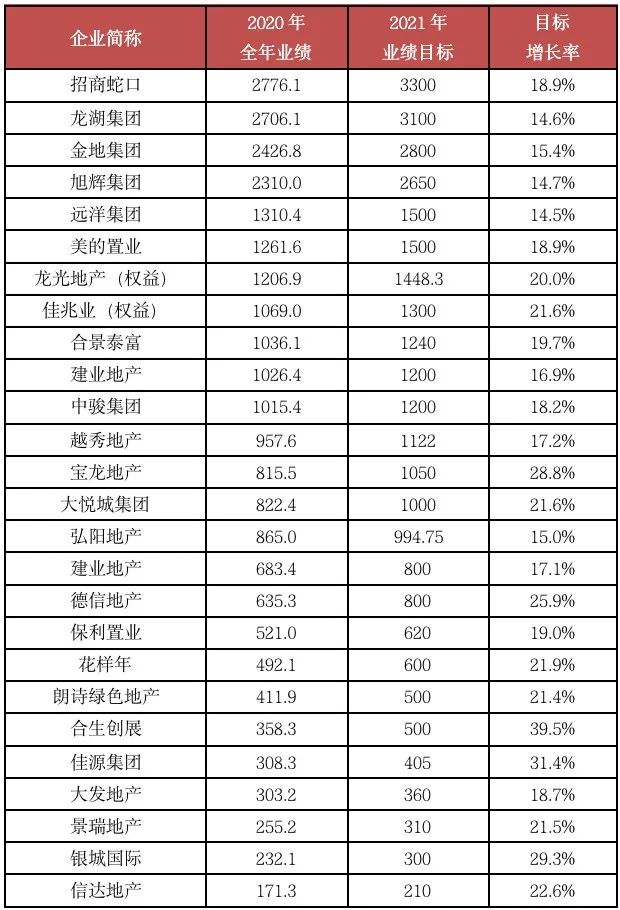

表:2021年部分业绩预期谨慎的房企业绩目标及目标增长率(亿元)

??数据来源:CRIC、企业公告

??03

??近半数房企规模诉求不减

??值得注意的是,在2021年提出全年销售目标的规模房企中,也有近半数的企业业绩预期相对积极。

??其中,如招商蛇口(11.540, -0.09, -0.77%)2021年销售目标3300亿元,目标增长率较高达18.9%,较去年13.4%的目标增长率有所提升。龙湖2021年销售目标为3100亿元,目标增长率较去年的7.2%提升至14.6%,未来预计年增长率达到15%-20%之间。

??美的置业、龙光、佳兆业、合景泰富、中骏、宝龙、大悦城(3.870, 0.06, 1.57%)等企业2021年的业绩目标增长率也较高,均在18%以上。其中,宝龙2020年超额完成750亿元的目标,2021年总可售资源充裕、可售货值1703亿元,其中长三角占比71.4%、一二线占比84%。2021年销售目标破千亿,28.8%的目标增长率在规模房企中也处于较高水平。

??此外,在2021年业绩预期相对积极的房企中,千亿以下的中小规模房企也占到了较大比例。这类房企仍具有一定的规模诉求,在保证年内货值相对充裕的前提下,设定了较高的目标增长率。如合生创展近年来调整经营策略,加快了开发和供货节奏,业绩复合增长率逾40%,2021年可售货值900亿元、销售目标500亿元,目标增长率达39.5%。

表:2021年部分业绩预期积极的房企业绩目标及目标增长率(亿元)

数据来源:CRIC、企业公告

??04

??货值目标去化率提升至65%

??一方面,房企销售目标增长率放缓,但其货值去化率却呈现上升趋势,这意味着房企面临着不小的去化压力。

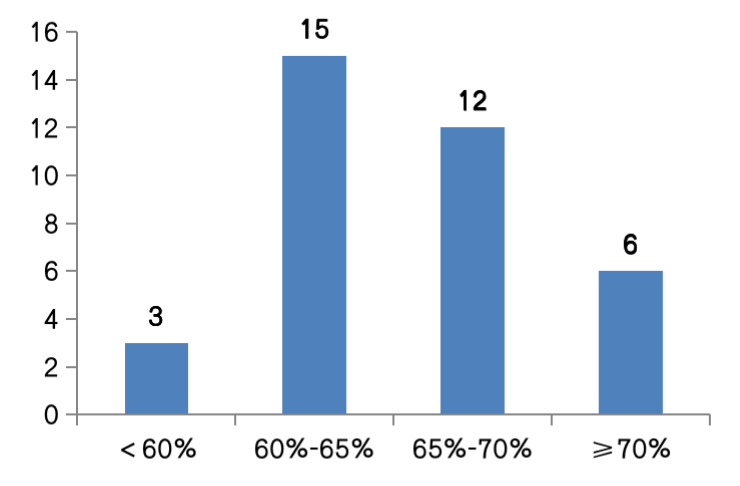

??从全年的货值安排及目标去化率水平来看,2021年行业规模房企货值目标去化率的中位数为65%左右,较2019、2020年60%左右的水平有明显提升(货值目标去化率=年度目标销售规模/年内预期总可售货值)。

??据统计,在披露全年预期货值和业绩目标的房企中,融创、绿城、建业等6家企业目标去化率超70%,碧桂园、龙湖、旭辉、金茂、阳光城(5.550, -0.07, -1.25%)等12家企业的货值目标去化率在65%-70%之间。

??综合来看,在与往年相比较高的目标去化预期下,2021年企业整体的项目去化压力提升。在既定的全年货量供应下,企业需要依赖销售端更强的营销力度,实现较高的去化率水平以达成年度业绩目标。

图:2021年部分行业典型房企货值目标去化率分布

数据来源:CRIC、企业公告

??2021年,规模房企整体的目标增长率延续2018年以来回落的趋势,50家典型房企目标增长率均值仅为15%,其中,近半数房企目标增长率在10%-20%之间。规模房企对业绩规模增长的总体预期倾向于保守,并延续谨慎的态度。

??但2021年规模房企的货值目标去化率较2019、2020年60%左右的水平有明显提升,达到近65%。年内企业需要依赖较高的去化率水平以达成年度业绩目标,行业整体的项目去化压力提升。

??长期来看,在“房住不炒”长效机制下,行业发展方向变得清晰,预计未来行业整体销售面积规模将步入无增长时代。在这样的背景下,企业规模增速放缓将成为常态,未来规模房企整体的业绩目标制定会更趋谨慎,目标增长率也将趋于平稳。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |